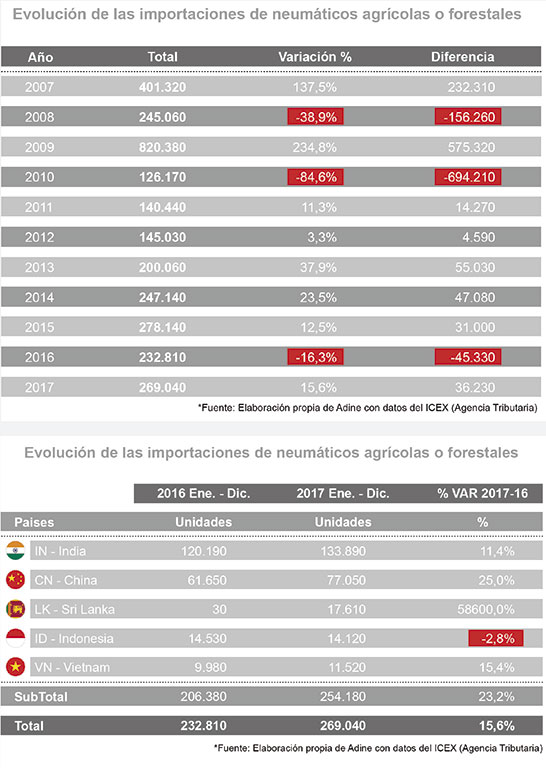

Con una caída superior al -10% y unas 105.000 unidades comercializadas al canal cerró el mercado español de reposición de neumáticos agrícolas el ejercicio 2017, según Europool, unas 12.000 cubiertas menos que en 2016 y lejos de las 206.355 unidades de 2008, primer año de factura de la crisis. Sin embargo, las importaciones de neumáticos agrícolas ‘made in Asia’ se dispararon un 15,6% en 2017 hasta las 269.040 unidades, de las que casi la mitad (133.890 cubiertas) procedieron de India, tal y como recoge la revista EuroPneus en un reportaje publicado en el reciente número de agosto. Pasen y lean.

Cifras que confirman que en el mercado español de neumáticos agrícolas, agroindustriales y forestales, las importaciones de cubiertas ‘made in Asia’ duplican de largo a las ventas al canal vía Europool, selecto club al que pertenecen los principales grupos de fabricantes que operan en el mercado europeo, como, por ejemplo, en este caso, Grupo Michelin (Michelin, Kleber, Taurus), Grupo Trelleborg (Trelleborg, Mitas, Cultor), Bridgestone Firestone, Apollo Vredestein, Nokian, más los recientes regresos de Continental y Pirelli a este segmento.

Predominio, como decimos, de las importaciones, destacando, sobre todo, las fuertes cuotas de algunas de las principales marcas ‘made in India’, como, por ejemplo, BKT y Alliance (Grupo Yokohama), más MRL o CEAT…, junto a otras firmas como ÖZKA, GTK, Maxam, Infinity, Petlas, Starmaxx, Tianli…, todas ellas comercializadas por los principales distribuidores. Ahora bien, como advierten diferentes expertos consultados por ‘EuroPneus’, “muchos de estos neumáticos importados, a su vez, son exportados a otros países, principalmente, del norte de África, con lo que los datos reales son más complicados de medir”.

De ahí que, como ya es tradición, metiendo en la coctelera dichos datos y aderezándolos con los propios de algunas grandes marcas del mercado español ‘total’ de reposición de neumáticos agrícolas cosechados a pie de campo, en aras de una mayor transparencia, las cifras elaboradas por ‘EuroPneus’ -ver cuadro evolutivo superior- reflejan el contraste entre la tendencia bajista del volumen y el cierto enriquecimiento del valor.

Es decir, desde el récord de 2004 con 383.500 unidades, las ventas de cubiertas agrícolas en el mercado de reposición en España han ido marchitándose -con algunas excepciones como en 2015- hasta cerrar con un total de 221.684 neumáticos en 2017, lo que supone una caída ‘real’ del 2,6% respecto a las 227.649 unidades de 2016.

Sin embargo, el valor de las ventas de neumáticos agrícolas en España cosechó el pasado ejercicio su mayor récord histórico, con una cifra próxima a los 77,4 millones de euros, un 3,7% por encima respecto a los 74,7 millones facturados en 2016, fruto de la imparable tendencia a la radialización y, por ende, del enriquecimiento del mix de producto. Sí, porque en 2017, las ventas de neumáticos radiales cayeron un 1% (98.812 unidades) mientras las diagonales ‘pincharon’ un 7%, pero el valor de las radiales creció un 5,9% hasta 60,4 millones de euros en tanto que las diagonales se depreciaron un 5% hasta 10,6 millones de euros.

Análisis del mercado en 2017: volumen vs. valor, sell in vs. sell out…

En este contexto, a la hora de analizar el rumbo del mercado agrícola durante 2017 tanto en volumen como en valor y en cuanto a sell in y sell out, amén de calcular la cifra aproximada de ventas totales en España, desde Trelleborg analizan que “el mercado de reposición de neumáticos agrícolas en 2017 fue muy atípico, donde la climatología influyó mucho en el cierre del año. Después de un primer semestre de 2017 fenomenal a nivel de ventas, la segunda mitad, muy marcada por la sequía, creó mucha inseguridad al usuario agrícola en la altura de invertir en su negocio. Naturalmente, en situaciones como ésta, el consumidor tiene tendencia a elegir un neumático de menor coste, pero también de menor rentabilidad”.

En Michelin, no obstante, reconocen que, ante tal cóctel de datos (Europool+ADINE), “el análisis de las importaciones es muy complejo dadas las diferentes definiciones de la categoría agrícola que tenemos los fabricantes; qué entiende por un neumático agrícola: para Michelin son las ruedas motrices RMT. El mercado de ETRMA 2017 nos da una cifra para España de 72.000 aproximadamente y a esto habría que añadir nuestra estimación de las importaciones, que suponen más de un tercio del mercado total. De todos modos, por no saber, no sabemos ni cuántas unidades del total también son a su vez exportadas. Por tanto, es muy complejo sacar ninguna conclusión diferente a la tendencia que ya conocemos de los últimos años de crecimiento del ‘Made in Asia’”.

En línea similar se pronuncian desde Bridgestone: “El dato de las importaciones publicado por ADINE no detalla cuántos de los neumáticos importados son vendidos dentro del territorio nacional. No obstante, el crecimiento de las importaciones en dobles dígitos refleja claramente la relevancia cuantitativa que está alcanzando a nivel global la opción de compra de neumáticos económicos producidos en Asia. Especialmente destacable el peso de neumáticos asiáticos de construcción diagonal para remolques y maquinaria antigua. En España aún existe un parque de maquinaria importante que demanda este tipo de neumático y claramente los usuarios no necesitan ni están dispuestos a invertir en neumáticos de mucho mayor coste, a pesar de la diferencia de calidad. Se trata de un segmento donde el precio es la única variable a tener en cuenta y por ello está polarizándose la demanda rápidamente al neumático de importación”.

Sin embargo, matizan que “el caso del neumático radial es diferente. Si bien los neumáticos económicos tienen su espacio en este segmento, la demanda sigue teniendo el principal volumen en marcas reconocidas. La tecnología y el rendimiento del neumático junto con el prestigio de la marca siguen siendo los factores de decisión diferenciadores para los agricultores profesionales.Con esto en mente, la demanda de neumáticos agrícolas en España estuvo marcada por muchos factores durante el año 2017: aumento de costes de producción que obligaron a una subida de precios en la primera mitad del año traduciéndose crecimientos gracias al Sell In en torno al 10% respecto al año anterior en producto radial. Y posteriormente una climatología muy adversa en el segundo semestre que no favoreció al campo español ni ni la venta Sell Out de neumáticos, lo que frenó la evolución positiva de la demanda hasta la caída final anual de un -5% en neumáticos radiales. ¿Cifra real del mercado total de reposición de neumáticos agrícolas en España? En el segmento radial estimamos que la cifra gira en torno a los 110.000 neumáticos en España”.

Desde Alliance, a su vez, analizan que “la venta al canal se mantuvo estable durante el año, si bien la entrada de neumáticos agrícolas destinados a los primeros equipos se han intensificado. Las principales marcas carecen de una oferta competitiva en neumáticos para aperos y remolques agrícolas, que se ha desviado a marcas asiáticas. Estos neumáticos suponen una gran cifra de la que tampoco es posible conocer cuántos abandonan el país equipados en maquinaria nueva”.

Por su parte, en Continental, tras su vuelta al segmento, también reconocen que “todos estos datos y estadísticas tienen siempre su doble vertiente. Es cierto que el pool viene sufriendo caídas durante los últimos años. Respecto a las importaciones, están en el volumen de 2015. Podría parecer un crecimiento espectacular, pero la verdad es que 2017 ha crecido lo que perdió en 2016 y en la serie histórica se ve un crecimiento estable y un volumen de unas 250.000 ruedas anuales. Si analizamos el mercado, el año 2017 viene marcado por ser un año discreto en resultados y con problemas en muchas zonas relacionados con la sequía. Esta incertidumbre ha podido influir en el crecimiento, sobre todo en los segmentos más vinculados a potencia, donde eficiencia, rendimiento y producción han sufrido mayor penalización. En otras aplicaciones de menor potencia, como puede ser el sector frutícola y ganadero, los resultados fueron algo mejores. Estos segmentos suelen tener una mayor orientación a producto Budget y producto que está fuera del pool”.

De similar opinión son los especialistas de San José Neumáticos, importador de la marca BKT en España y Portugal: “Todos los datos estadísticos tienen que ser analizados como un todo, no por separado, ya que, por los datos indicados de Adine, 2016 fue un año de baja en las importaciones de Asia, por lo que el crecimiento en 2017 de neumáticos agrícolas o forestales ‘made in Asia’ puede ser relativo. Sin embargo, en sell out, las marcas asiáticas están aumentando su cota en el mercado de reposición de neumáticos agrícolas de España. En San José Neumáticos pensamos que el mercado de neumáticos agrícolas tiene un valor de alrededor de 75 millones de euros”.

En Tiresur, que este año ha enriquecido su multioferta distribuyendo en España y Portugal las marcas de neumáticos agrícolas como MRL (“conocida y apreciada marca india”) y en exclusiva GTK (“marca turca perteneciente al Grupo Özka”), también reconocen que “efectivamente, hay dos datos en el mercado de los neumáticos agrícolas: uno es el de los fabricantes pertenecientes al Europool y otro al de las importaciones del resto de fabricantes no pertenecientes a este grupo. Analizando los datos de ETRMA del año 2017 para Europa, se ve efectivamente una relación de 1 a 5 entre los neumáticos agrícolas Europool y los del resto de fabricantes, una tendencia que se mantiene estable durante los últimos años. En España esta relación se va aproximando a la europea, con incrementos constantes también en los últimos años, especialmente de neumáticos ‘made in India’”.

Para NEX, distribuidor en el segmento de neumáticos agrícolas y agroindustriales en España y Portugal de una amplia gama de marcas como Michelin, Trelleborg, Kleber, Alliance, Özka, Taurus…, “es lógico que el mercado de reposición en cuanto a los neumáticos agrícolas produjera un descenso en el ejercicio 2017. El pasado año, la actividad agrícola estuvo principalmente marcada por una climatología muy adversa, con un sequía pertinaz durante ocho meses consecutivos, lo que originó un descenso en las ventas de neumáticos agrícolas. Es cierto que la entrada de nuevas marcas y productos desde Asia, fundamentalmente China e India, está en crecimiento desde los últimos cinco años, aunque, a nuestro juicio, las cifras reflejadas por ADINE en este aspecto son excesivas. Según nuestras estimaciones el mercado de reposición de neumáticos agrícolas en España, pool + orspool, asciende a un total de 160.000 unidades”.

Desde Recambios Frain, distribuidor en el segmento de neumáticos agrícolas de marcas como Nokian, Alliance, Trelleborg, Mitas, Michelin, Maxam…, también reconocen que “el mercado agrícola es difícil de contabilizar en número de unidades, principalmente por la disparidad de valor entre diferentes neumáticos. Lo que está claro, es que la evolución es plana o ligeramente positiva, sin grandes cambios ante años anteriores. Lo que sí es positivo, es que vemos que el parque cada vez se renueva más y tenemos medidas de mayor volumen y más especialistas”.

2018: las lluvias ‘secan’ las ventas de neumáticos agrícolas hasta julio

En el campo de los neumáticos agrícolas, los expertos del sector se pasan muchas horas mirando al cielo. Sí, porque en este segmento, toos los especialistas coinciden en que la climatología -sin olvidarse, por supueso, de la climatología política, social y económica- siempre marca el rumbo del volumen de ventas. Sin ir más lejos, si la sequía (entre otros factores) pasó factura en 2017 con la caída superior al 10% y unas 105.000 unidades comercializadas, como decíamos al principio, las lluvias invernales y primaverales también han ‘secado’ las ventas en este arranque de 2018.

De hecho, con los datos de Europool en la mano, como siempre, el mercado español de reposición de neumáticos agrícolas acumula este año, a cierre de julio, una caída próxima al 25% con una cifra próxima a las 55.000 unidades. Y, para más señas, en los tres primeros meses del año, los ‘pinchazos’ de ventas superaron el -35%, empezando a ‘florecer’ en abril y mayo con descensos del -20% y -25%, respectivamente, y ‘mejorando’ en junio (-5%) y julio (-10%), siempre con permiso del efecto comparativo interanual, claro está.

En este sentido, se pronuncian los expertos de Trelleborg: “Tal cual la segunda mitad de 2017, en la primera parte del 2018, la climatología ha tenido una gran influencia, pero por el motivo contrario. Las lluvias incesantes por todo el país han retrasado los cultivos y durante largos periodos han imposibilitado que se realizarán las normales labores de campo que en años normales se realizan con regularidad. Todo esto ha creado mucha incertidumbre en los agricultores, que se han visto obligados a posponer los gastos e inversiones”.

De similar opinión son los profesionales de Continental: “El primer semestre ha venido marcado por un parón en muchas zonas justo por lo contrario que sucedía el año anterior. Una primavera inusualmente lluviosa ha provocado un retraso considerable en la siembra en muchas zonas y esto ha sido determinante en los periodos de compra”

Los especialistas de Bridgestone, no obstante, apuntan también el factor del stock de neumáticos agrícolas, agroindustriales y forestales en el canal como clave a la hora de analizar la evolución del presente ejercicio: “Es importante señalar que 2018 comenzó con un alto stock en los almacenes de los distribuidores. Además, hubo un periodo prolongado de lluvias que contribuyó a paralizar o ralentizar las actividades en el campo. Estos hechos, junto con el efecto de las compras anticipadas del año pasado, explican que la demanda de 2018 hasta mayo haya caído un 28% en producto radial”.

Por su parte, los profesionales de Michelin apuntan que “debido a las subidas de precios generalizadas del año anterior, hasta junio la tendencia aparente del mercado es muy negativa, y decimos aparente porque la evolución de precios provocó en el primer cuatrimestre del 2017 una explosión de pedidos. Por tanto, el arranque es muy malo en la estadística, pero no es una situación real: a lo largo del año, este efecto espejo negativo se va a ir absorbiendo paulatinamente, ya llevamos unos meses de recuperación de volúmenes”.

Los expertos de Alliance también señalan que “las abundantes lluvias durante el primer trimestre han supuesto un parón en las ventas de neumáticos agrícolas, habrá que esperar al final de la campaña agrícola para conocer si hay una recuperación”.

Asimismo, los especialistas de San José Neumáticos (BKT) defienden que “hay que analizar profundamente este ‘pinchazo’ de 2018, que es exagerado, ya que se compara con el primer semestre de 2017, en el que, motivado por subidas de precios y por políticas comerciales de algunas marcas en presionar para hacer sus objetivos en el inicio de año, hubo un fuerte crecimiento ‘artificial’ del mercado sell in, ya que al final 2017 cerró negativo. Sin embargo, hay que destacar que, en este inicio de año, las malas condiciones atmosféricas y su incertidumbre perjudicaron las ventas”.

Por su parte, los profesionales de NEX analizan que “Europool refleja los datos sell in por parte de los principales fabricantes. Es lógico que estos datos sean negativos en el arranque de 2018, pues en el primer semestre del año 2017 vivimos una subida de los precios por parte de los principales fabricantes como Micheln, Trellebog, Kleber… Estas subidas, -en algunos fabricantes, hasta en dos ocasiones en menos de seis meses-, provocaron una compra especulativa por parte de los principales actores en la venta de neumáticos agrícolas”.

Al analizar la caída del -25% que acumula el mercado a cierre de julio, los especialistas de Tiresur reiteran que “hay que valorar el peso que tienen los neumáticos agrícolas de fuera del Europool. Los datos objetivos esto dicen, pero hay un mercado de segundas marcas que sigue en auge. La climatología tan especial que durante el primer semestre del año hemos tenido ha hecho que muchas labores agrícolas se hayan visto afectadas. Por otra parte, cabe recordar que venimos de un año agrícola 2017 muy malo, con unas rentabilidades escasas en el mundo agrícola y eso también hace que el agricultor, precavido por naturaleza, racionalice sus compras y espere realizar este tipo de inversiones cuando ve un futuro más halagüeño”.

Desde Recambios Frain, mientras, creen que el descenso de las ventas se explica “principalmente por dos factores: uno, la contínua e incesante ascensión de los productos asiáticos, que no están en Europool, principalmente las dos marcas dominadoras del mercado, Alliance y BKT. Otro, la estacionalidad este año no ha sido buena para el primer trimestre, ya que las lluvias han ocasionado que la campaña viniese realmente tarde. Aun así, creemos que a nivel general deberíamos estar ya a nivel del año pasado”.

Principales problemas, claves y tendencias del mercado agro en España

A la hora de enjuiciar los principales problemas que sufre el segmento de neumáticos agrícolas, agroindustriales y forestales en España (multioferta, multicompetencia, ‘guerra de precios/descuentos’, peligrosa erosión del margen, y demanda al ralentí, incluidas), unos expertos apuntan a que “el principal problema que ha afectado este segmento ha sido la climatología. Lógicamente, las empresas que han hecho un esfuerzo a nivel de sell-in durante los últimos 12 meses, se han visto en la necesidad de realizar ventas forzadas y, probablemente, han tenido que reducir márgenes para intentar no perder los niveles consolidados de ventas, y esto ha sucedido en todos los segmentos de precio. Por otro lado, al haber cada vez más distribuidores especializados en neumáticos agrícolas que intentan introducir nuevas marcas, todo esto se traduce en más agresividad comercial. Nos estamos, entre todos, empeñando en banalizar un producto como ya se hizo anteriormente con el resto de neumáticos”.

En otras palabras: “El mayor problema en este momento es que la demanda rueda al ralentí, por ello algunos responsables de las empresas se ponen nerviosos por la necesidad de alcanzar sus objetivos, haciendo un esfuerzo añadido en la oferta, con la consecuente erosión del margen. Al mismo tiempo, presionan a los talleres, incrementando su stock, creando problemas en algunos de ellos. Hay que ajustar y esperar la remontada de un mercado tan estacional como éste para no perjudicar el valor por obtener volumen. Las perspectivas de la cosecha del 2018 son muy buenas y, por lo tanto, en un mercado tan estable como el de los neumáticos agrícolas en el que de un año bueno a uno malo hay un 10% de variación en las ventas de neumáticos, sólo cabe esperar una fuerte reactivación durante el segundo semestre del año, especialmente a partir de septiembre.”.

Junto a la climatología, la multicompetencia o la ‘guerra de precios’, otros especialistas añaden “la disponibilidad de producto, que en algunos fabricantes sigue con restricciones. La capacidad de los fabricantes para atender las buenas expectativas del segundo semestre junto con la ralentización de la actividad económica, y la habilidad en la planificación y anticipación de las necesidades del otoño influirán más que las guerras de precio en el margen de los distribuidores”.

Al enumerar las claves y tendencias en el segmento de neumáticos agrícolas, algunos expertos coinciden en que “existen dos mercados diferenciados y claros. Por un lado, tenemos un segmento de alta potencia, donde se utiliza maquinaria cada vez más grande y sofisticada. Los usuarios de esta maquinaria y aplicaciones cada vez se encuentran más concentrados, buscan rendimiento horario y eficiencia por encima del coste de adquisición. Este segmento es donde el pool sigue contando con mayor cuota y donde, existiendo una alta competencia. Por otro lado, existe un segmento de tractores de menor potencia, fruteros y maquinaria agro industrial donde las exigencias de las aplicaciones sobre el neumático son menores. En este segmento, el usuario es muy sensible al precio y están surgiendo importantes guerras de precio que afectan a los márgenes de fabricantes y talleres. Esta competencia feroz es la que está llevando a que marcas budget estén intentando reposicionarse en el segmento de potencia para obtener mejores rentabilidades”.

Otros especialistas, a su vez, añaden que “la radialización del mercado y el uso de neumáticos de mayores dimensiones son una tendencia que se va a acentuar. A nivel de servicio, es importante la especialización, una amplia gama de oferta y la disponibilidad con un buen stock, a la par siempre de un servicio de calidad”.

A rueda de la tendencia, subrayan que “existe una evolución natural hacia series anchas (productos más técnicos y con mayores prestaciones). Los agricultores son muy sensibles a la hora de maximizar sus inversiones y los neumáticos son fundamentales a la hora de reducir los costes. Cada vez es más común oír hablar de reducción del patinaje y del consumo de carburante, menor compactación que permita un mayor rendimiento agronómico, etc. Igualmente, dada la inversión que suponen neumáticos de alta gama, va ligado el mayor cuidado y servicios que precisan para su mantenimiento y aprovechamiento hasta el final de su vida: paralelo, permutados, reparación, etc. Está constatado que la presión resulta fundamental para obtener las mejores prestaciones, es por ellos que empiezan a venir ecos de los sistemas de inflado que permitan ajustar la presión cómodamente desde la cabina de los tractores en función del trabajo que vayamos a realizar”.

En conclusión, “rendimiento por coste horario, monitorización y asesoramiento técnico para cada aplicación son fundamentales. La agricultura cada día es más tecnológica y los fabricantes premium deben aportar valor en las aplicaciones con mayor rendimiento. Aquellos que no sean capaces de generar este valor añadido y dar servicio les costara pelear en el segmento de calidad. En el segmento de menor potencia, se tiende a convertirse en un comodity y cada vez, aunque el volumen aumente, será más complicado conseguir márgenes para toda la cadena”.

Argumentos del taller al prescribir un neumático agro y pronóstico para 2018

A la hora de prescribir los talleres especialistas un neumático agrícola a un cliente, los expertos del sector consideran como argumento fundamental “que se ofrezca un producto adecuado al perfil del cliente y a sus necesidades concretas, en el que prime la calidad y se den las recomendaciones oportunas en función del uso”.

Para ello, resaltan que “lo primero que debe hacer un especialista es conocer la maquinaria y la utilización de un agricultor. Existen muchos modelos de neumáticos y hoy en día cada vez estamos sacando soluciones en neumáticos para utilizaciones muy particulares. Es por ello que resultará de vital importancia conocer las necesidades y las diferentes prestaciones que le puede ofrecer un neumático a la hora de ahorro de carburante, respeto del suelo, duración o confort. Es nuestro trabajo, poder dotar a los especialistas de herramientas que les permitan valorizar dichas prestaciones en términos horarios o económicos”.

Y, como broche a esta radiografía del mercado español de reposición de neumáticos agrícolas, agroindustriales y forestales, el pronóstico de los expertos para la recta final de 2018: “La caída del primer semestre hay que valorarla en perspectiva. Respecto al resto del año y, a pesar del retraso en las actividades agrícolas, las condiciones climatológicas hacen que seamos optimistas. La primera campaña de cosecha ha sido generalmente muy positiva y los datos de Europool ya comienzan a reflejar crecimientos superiores al +20% en producto radial en el mes de junio. Así, las expectativas de los agricultores son buena para el segundo semestre por lo que es previsible un crecimiento importante del sell out en los próximos meses y, seguramente, veremos cómo se invierte la evolución de la demanda en la segunda parte de 2018 hacia cifras más positivas”. “En cambio, en el agroindustrial la tendencia no se acaba de definir: por delante tenemos un año electoral que debería reactivar la obra pública y, por tanto, dinamizar este segmento, aunque la reactivación no acaba de llegar debido a la incertidumbre generada con el cambio de gobierno”.