“Ganan mercado vía importaciones ‘Made in Asia’ “. Así titula ‘EuroPneus’ el reportaje sobre la evolución y tendencias de las marcas Quality&Budget de neumáticos en el mercado español de reposición en este 2024, que publica en su último número impreso 285 ‘Especial Altas Prestaciones’. Radiografía que salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

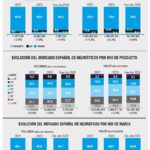

Las marcas Quality&Budget (de calidad y precio o segundas y terceras marcas, en argot) siguen ganando cuota en el mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV) vía importaciones ‘made in Asia’ hasta agosto. Sin embargo, vía Europool, a nivel de sell in (o ventas al canal) acumulan sendas caídas del 4% y 5%, respectivamente, hasta septiembre. Y a nivel de sell out (o ventas al usuario final), según los datos de GFK a cierre de junio, las Quality crecen en volumen (del 27,8% en 2023 al 28,2%) y valor (del 25,8% al 25,9%), mientras las Budget mantienen ventas con una cuota del 25,4% pero se devalúan del 16,4% en 2023, al 16,2%.

Así, al analizar la evolución de las marcas Q&B en el mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV) en lo que llevamos de 2024 en cuanto a volumen y valor de las ventas -tanto a nivel de sell in, como de sell out, incluidas las importaciones ‘made in Asia’, el mix de producto en HP/UHP y ‘all season’- y la cuota que tienen hoy, desde Continental apuntan que “durante el primer semestre de 2024, hemos observado tendencias distintas en ambas categorías de marcas. Las marcas Quality, a pesar de su mejor desempeño en el Europool en comparación con las Budget y el crecimiento en las importaciones, no han logrado mantener los buenos resultados del primer semestre, registrando una caída de más de un punto porcentual en el sell in. Por otro lado, las marcas Budget han mostrado un rendimiento inferior en el Europool, pero se han beneficiado de un impulso significativo en las importaciones, logrando un crecimiento positivo en el sell in. En cuanto al Sell Out, los primeros seis meses han reflejado un crecimiento importante en el mercado. De hecho, los datos son más favorables que las cifras del sell in, lo que sugiere un cierre de año estable y positivo. Respecto al valor, poco a poco las marcas Quality y Budget están logrando un crecimiento en segmentos que antes parecían reservados para las tecnologías de las marcas premium. Aunque su participación sigue siendo significativamente inferior en comparación con los segmentos de menor valor, como las llantas pequeñas de verano, es notable que, por ejemplo, las marcas Quality están registrando crecimientos superiores a los de las premium en el segmento All Season. Esta tendencia es natural: a medida que los segmentos maduran, se van abriendo a la oferta de otras marcas que adoptan y desarrollan estas tecnologías. ¿Cuota? Las marcas Quality y Budget podrían representar aproximadamente entre el 65% y el 70% del mercado total de neumáticos en España”.

Para Nexen, marca distribuida en exclusiva en España por Grupo Soledad, “los datos de mercado que arrojan los indicadores, incluidas las importaciones ‘made in Asia’, son favorables en el global en la primera parte del año: se está viendo un claro descenso de marcas Premium en favor de marcas Quality y Budget. La estabilización de los costes de transporte marítimo (aunque ha habido variaciones durante el año, éstas han sido más contenidas que el pasado) ha propiciado un aumento de oferta de neumáticos Budget provenientes de Asia. Las marcas Q&B están teniendo un buen comportamiento en todas las categorías. Cada vez aumenta más el catálogo de productos en todos los segmentos, sobre todo los de mayor valor añadido, como UHP, all season, etc…, tratando de tener una oferta más completa de cara al usuario final. ¿Cuota? Estimamos que, a día de hoy más del 55% del mercado reposición es Q&B”.

En Michelin analizan que “el año pasado, el Quality aprovechó mejor la coyuntura de inflación, donde era la segunda mejor opción, porque son marcas que ofrecen calidad-precio en un contexto inflacionista. En el 2024, esto ha tenido una vuelta y es por ello que el Quality ha sufrido un descenso en sus cifras, aunque Michelin está ganando ‘share of line ‘en este segmento en otras marcas del grupo como BFGoodrich o Kleber. Por tanto, este descenso no nos está afectando negativamente al Grupo. A nivel del Budget, este segmento ha sufrido por los costes de logística, costes de los fletes… en definitiva, es un mercado muy irregular y hasta finales del año no sabremos realmente las cifras. Normalmente, el T3 creemos que volverá a un crecimiento más estable al que tiene el segmento premium. En sell in está en un +4% y en sell out está tirando también por encima de esa cifra, con un +5% ó un +6%, con los stocks llenos. En cuanto al valor, el dinamismo de all season se ve clarísimo en los tres ‘tiers’, que está creciendo en todas las marcas. Porque si bien el segmento all season se enfoca principalmente en el mercado premium, también resulta atractivo para el segmento Quality y Budget, lo que ha provocado un desarrollo en ambos segmentos. Destaca el notable crecimiento experimentado por el segmento Quality. Por tanto el balance es muy positivo y las previsiones seguirán siendo positivas. Esto hará cambiar la radiografía del reparto de llantas a gran velocidad”.

Marcas Q&B: evolución dispar en 2024

Lubrimed, distribuidor de marcas como Toyo, Westlake… también coincide en que “el mercado Q&B, en especial las Quality, está creciendo en tiempos difíciles debido a su buena relación calidad-precio. Debido a los aumentos en costes logísticos, el segmento Budget de neumáticos ha elevado sus precios hasta acercarse al segmento Quality. Ante esta situación, los consumidores prefieren optar por neumáticos Quality, que ofrecen mejor rendimiento. El crecimiento de este sector se debe en parte a la ampliación de la oferta de llantas 18’ o superior, así como a la introducción de los neumáticos All Season. Además, ofrecen códigos de velocidad más altos que en años anteriores, mostrando una clara tendencia hacia mejorar el rendimiento para competir con las marcas premium, tanto en precio como en prestaciones. En cuanto a SUV/4X4, el mercado Quality y Budget está incrementando la oferta, incluyendo nuevas gamas para todas las estaciones y para el invierno. Se observa un aumento significativo en la venta de neumáticos de alta gama en segmentos UHP debido a la amplia disponibilidad y la demanda de los consumidores. Sobre el valor, el mercado Q&B, especialmente el Quality, está experimentando un aumento en todos sus segmentos: All Season, HP/UHP y RFT. Observamos un aumento en la demanda de neumáticos para vehículos matriculados entre 3 y 5 años atrás, similar a lo que sucede en el sector de coches de gama alta, mostrando un crecimiento en el segmento All Season, al igual que en los demás segmentos, demostrando un interés y una evolución positiva. ¿Cuota Q&B? En turismo, las marcas Quality representan en torno al 40%, mientras que las Budget sobre el 17%. Por su parte, en SUV/4×4, el peso de las Premium en este segmento es donde es más alto, donde las Quality y Budget no llegan a representar ambas ni el 35% del mercado. En el caso de la furgoneta, las marcas Budget tienen muy buenos números, con cerca del 30%, porcentaje prácticamente igual que los fabricantes Quality”.

Según GFK, las marcas Quality crecen en volumen hasta el 28,2% y en valor hasta el 25,9%, y las Budget suben a una cuota del 25,4% pero se devalúan al 16,2% a cierre del primer semestre.

Desde Hankook/Laufenn resaltan que “en el acumulado, todas las marcas han crecido en lo que va de 2024, y esto incluye a las Q&B, tanto en sell in como en sell out. El valor en Q&B está en ascenso. El mercado de los neumáticos no es ajeno a la situación de la economía en general, y las marcas Quality y Budget, como Laufenn, fundamentan su razón de ser en ofrecer un buen producto con una muy buena relación calidad/precio. Dada la coyuntura actual, no es extraño este incremento en HP/UHP en este tipo de marcas”.

Los especialistas de Top Recambios, distribuidor de marcas exclusivas para España como CEAT, Lanvigator, Radar…, también corroboran que ”parece que los datos de estos meses que llevamos del 2024 confirman la tendencia de que el bloque Q&B sigue incrementando su participación en el mercado. La información de mercado coincide en algo importante: el usuario final está buscando alternativas de producto que encajen en sus posibilidades económicas, y en los segmentos Q&B encuentra la respuesta a sus necesidades, ya que estos segmentos han evolucionado en el desarrollo del portfolio de medidas que se fabrican y lo mas importante: han demostrado tener estándares de calidad que hacen que cuando un usuario decide comprarlos, no sólo esta comprando un producto ‘más barato’, sino que esta comprando un producto con la garantía necesaria para estar haciendo una compra ‘inteligente’. Las marcas Q&B ya son marcas con rangos casi completos al 100% y pueden ser alternativa clara. Hace años, estas marcas cubrían poco más allá de las ‘medidas top’ y se reducían a una veintena de referencias. Hoy, los fabricantes europeos y asiáticos, en las marcas mas relevantes, ofrecen un desarrollo tecnológico que nada tiene que envidiar”.

Para Toyo, “no cade duda que las marcas Premium siguen demostrando su fortaleza, pero el cambio del consumidor hacía marcas más económicas, buscando una buena relación calidad-precio, está creciendo a todos los niveles, tanto en valor como en volumen. El valor del mix producto de las marcas Q&B mejora cada vez más, gracias, por una parte, a una oferta cada vez más profunda dentro de su portfolio en las categorías UHP y A/S y, por otra parte, a la confianza creciente dada por el consumidor, buscando cada vez más la mejor relación calidad-precio”.

Desde Tiresur, distribuidor multimarca y multisegmento de marcas como Triangle, Giti… parten de la base de que “la inflación y su efecto sobre la renta disponible han llevado a los consumidores a considerar más las opciones presentes en el mercado, por lo que los neumáticos que ofrecen una buena relación calidad-precio, como son las marcas Q&B, han ganado cuota de mercado con respecto a otros segmentos, como por ejemplo las primeras marcas. A nivel de sell-in, también destacan las marcas Budget con un crecimiento significativo en la cuota de mercado con respecto al mismo periodo del año anterior. Las Quality se siguen manteniendo al alza, aunque el crecimiento no ha sido tan pronunciado. Con respecto al sell-out, vemos cómo desde hace ya varios años las ventas de neumáticos All Season mantienen un crecimiento más o menos estable, donde los segmentos Q&B están cada vez más presentes en el mercado de nuestro país, gracias al desarrollo de los fabricantes y a su buena relación calidad-precio. De igual forma, influye, también, en este crecimiento la popularidad de los neumáticos cuatro estaciones entre los consumidores que buscan una ‘solución todo en uno’. ¿Cuota? Según los últimos datos compartidos por ADINE, el peso de las marcas Quality y Budget en la distribución de nuestro país corresponde al 32% y 46%, respectivamente”.

En Grupo Andrés, distribuidor multimarca, apuntan que “en lo que va de 2024, las marcas Quality no acaban de recuperarse teniendo una caída cerca del -4,5% ocupando un 19% de cuota y, sin embargo, el segmento Budget ha mantenido una tendencia positiva en cuanto a volumen de ventas en el mercado español de reposición de neumáticos posicionándose con un 47%, ocupando ya la primera posición. A nivel de sell in, las importaciones de neumáticos ‘made in Asia’ han seguido jugando un papel relevante, ayudando a mantener los inventarios de los distribuidores a precios competitivos. Este fenómeno ha permitido ofrecer una amplia gama de neumáticos a precios más bajos, lo que ha impulsado la demanda entre los consumidores sensibles al precio. En cuanto al sell out, se ha observado un crecimiento estable en la rotación de neumáticos Q&B, particularmente en las categorías de turismo y furgonetas, donde los consumidores buscan opciones económicas sin sacrificar la calidad mínima. Aunque las marcas premium siguen liderando el mercado en términos de prestigio y tecnología, las Q&B se han consolidado como una opción válida para aquellos que priorizan la relación calidad-precio. ¿Valor en las Q&B? La evolución de las marcas Q&B en las categorías HP y UHP ha sido interesante, ya que estos productos han ganado popularidad no solo entre los conductores que buscan mejorar el rendimiento de sus vehículos, sino también entre aquellos que valoran el coste asequible de estas marcas. Aunque las Q&B no son tradicionales en el segmento UHP, las importaciones ‘made in Asia’ han permitido una mayor penetración en esta categoría a través de neumáticos que ofrecen prestaciones decentes a un precio ajustado. En cuanto a los neumáticos all season, se ha observado una creciente adopción por parte de los consumidores que buscan versatilidad en el clima español, lo que ha beneficiado a las marcas Q&B. A nivel de sell in, se ha mostrado interés en este tipo de producto, mientras que en el sell out, la rotación ha sido notable, especialmente en regiones donde las condiciones climáticas varían más. ¿Cuota? Actualmente, las marcas Q&B representan aproximadamente entre un 65-70% de la cuota de mercado en el segmento de turismo, furgoneta y 4×4-SUV en España. Este porcentaje ha ido creciendo de manera sostenida en los últimos años, a medida que los consumidores y talleres buscan alternativas más accesibles en términos de precio sin renunciar completamente a la calidad. La categoría que sigue creciendo de forma importante es el Budget, lo que demuestran las cifras si tenemos en cuenta el Europool y el Distripool”.

Para Bridgestone, “en lo que va de 2024, las marcas Q&B han mostrado un crecimiento notable en el mercado español de reposición de neumáticos, tanto en volumen de ventas sell-in como sell-out. Este aumento ha sido impulsado por la creciente demanda de neumáticos económicos debido a la situación económica actual, marcada por la inflación y la búsqueda de soluciones de menor coste por parte de los clientes. Las importaciones ‘made in Asia’ han jugado un papel clave en este crecimiento, ofreciendo productos a precios competitivos que han captado una parte significativa del mercado. A pesar de este auge, las marcas premium como Bridgestone siguen siendo preferidas en segmentos donde la seguridad, durabilidad y rendimiento son esenciales, especialmente en SUV y 4×4. Bridgestone mantiene una posición sólida en el mercado, diferenciándose de las marcas Q&B en calidad. Además, la UE está aplicando regulaciones más estrictas para garantizar que los neumáticos importados cumplan con los estándares de calidad y sostenibilidad, lo cual podría impactar el crecimiento de las marcas Q&B en el medio plazo. ¿Valor? Es un hecho que las marcas Q&B han mostrado un crecimiento notable, tanto en el segmento de Turismo como de 4×4-SUV, aunque con algunos matices. En el sell-in, la creciente demanda de neumáticos económicos ha impulsado la presencia de estas marcas en el canal de distribución, donde los distribuidores buscan ofrecer productos más accesibles en un contexto de presión de costes. Las importaciones de neumáticos “made in Asia” han sido un factor clave en esta expansión, con productos a precios competitivos que han aumentado la oferta. En cuanto al sell-out, los clientes más sensibles a los altos costes han adoptado rápidamente los neumáticos Q&B en las categorías HP y all season, especialmente en segmentos como los vehículos SUV y turismos compactos. En los neumáticos UHP, donde el rendimiento es crucial, las marcas Q&B han tenido una menor penetración, ya que los usuarios de vehículos de alta gama suelen preferir marcas premium, que ofrecen mejores prestaciones en cualquier condicion de uso. En neumáticos all season, las marcas Q&B han ganado tracción debido a su versatilidad y precio competitivo. A pesar del crecimiento de las Q&B, el segmento premium sigue siendo preferido por los conductores más exigentes”.

En Zenises enfatizan que “las marcas Q&B cada vez están más presentes en el mercado con un precio estable, y que experimenta pequeños incrementos provocados por el apartado fletes. Las marcas asiáticas ofrecen gamas en todos los segmentos que el mercado demanda muy superior a fabricantes europeos, adaptándose de forma muy actual a las nuevas medidas OE, tanto en neumáticos de verano como all season . ¿Cuota? Estimamos que ronda un 35% de media, rozando mayores porcentajes en turismo?

Marcas Q&B: precios, claves y tendencias

Según el INE (Instituto Nacional de Estadística), el precio de los neumáticos en el mercado español de reposición hasta septiembre baja al 1,3% en la comparativa interanual 2023 vs. 2024 y ya suma 19 meses consecutivos de descensos, pero en lo que va de año acumula una subida del 0,7%. A la hora de valorar la ‘factura’ de esta evolución de los precios en las marcas Q&B, cuya relación calidad-precio siempre es un valor añadido, la mayoría de expertos consultados por ‘Europneus’ coincide en que “durante los últimos doce meses, el mercado ha mostrado una notable estabilidad en cuanto a los precios. Las últimas marcas en aumentar sus precios, tras las tensiones inflacionistas y el incremento en los costos de materias primas en la primavera de 2022, fueron algunas marcas asiáticas de los segmentos tier 2 y tier 3. Actualmente, los precios se mantienen bastante estables, aunque se han registrado ligeros incrementos debido a los costos logísticos de los contenedores, influenciados por la situación en el Mar Rojo. A medio plazo, se espera que esta estabilidad continúe, aunque las nuevas regulaciones podrían generar tensiones en los costos de algunas materias primas y en los sistemas de seguimiento y producción, lo que podría transformarse en un aumento de precios”.

Además, reconocen que “la evolución a la baja de los precios de los neumáticos ha sido favorable para las marcas Q&B, siempre y cuando sigan un camino equivalente, ya que refuerza su propuesta de valor basada en la relación calidad-precio. Este descenso de precios ha incrementado la competitividad en el mercado, pero al mismo tiempo ha beneficiado a las marcas fundamentalmente budget al permitirles destacarse como una opción atractiva para consumidores que buscan optimizar su gasto sin renunciar a un producto funcional. No nos engañemos, en la categoría Budget o Tire 3 hay producto con una calidad óptima y un precio muy interesante. Sin embargo, el incremento acumulado del 0,7% hasta septiembre implica que, a pesar de la reducción en precios, la presión sobre los márgenes sigue siendo un desafío para todos los actores del mercado. Para las marcas Quality y Budget, esto supone la necesidad de gestionar eficientemente sus costes de producción y distribución para mantenerse competitivas”.

“Se detectan movimientos en marcas de algunos fabricantes para impulsar y resucitar sus marcas Quality frente a ‘la desaparición’ o disminución de sus marcas Budget frente al producto asiático. La presión sobre el margen está haciendo tomar decisiones estratégicas muy importantes que cambiarán el mapa de las marcas Q&B en los próximos años. Los movimientos reglamentarios de Europa propician también estas tendencias”, alertan los expertos.

También los especialistas resumen que “está claro que una parte muy importante del segmento Budget viene de Asia y, por lo tanto, está afectado no solo por la subida de materias primas, sino que, además, la paridad de la moneda y los costes de los fletes impactan directamente. Pero lo importante y relevante es que aún se mantienen los ‘gaps’ existentes entre los tres segmentos, lo cual hace que sigan teniendo competitividad en precio. Por otro lado, la estrategia llevada a cabo de algunos fabricantes de ir reduciendo la fabricación en según que segmentos, llantas, etc., abre el hueco para que las marcas Q&B tengan más espacio disponible para crecer.”

Y añaden que “el aumento de los fletes resultará en un alza de precios que afectará a los productos importados y, posteriormente, a los fabricantes de marcas premium. La clave para la distribución está en la planificación a largo plazo: ajuste de stocks, acuerdos para mantener los costos, y estructuras equilibradas. Es importante garantizar la continuidad en la oferta, seguridad en el stock y calidad en el servicio para que los talleres no se vean afectados. Los consumidores, afectados por la inflación y la reducción de la renta disponible, han mostrado una mayor preferencia por neumáticos con una buena relación calidad-precio, lo que sin duda ha servido de impulso para las marcas Q&B”.

A rueda de este acelerón de las marcas Q&B en el mercado español de reposición de neumáticos, al enumerar las claves y tendencias los expertos consultados por ‘EuroPneus’ coinciden en destacar que “en los últimos años, hemos observado un desempeño notable de las marcas Quality en el Europool. Estas marcas se han beneficiado del alto precio de las premium y de los incrementos anteriores, factores que, junto con la situación económica, han influido en su mejor rendimiento. Sin embargo, en 2024 han perdido algo de impulso y están cayendo, mientras que las premium recuperan terreno. A pesar de esto, en el primer semestre, las marcas Quality siguen siendo más fuertes que en los años previos a la pandemia. En cuanto a las marcas Budget del europool, la situación es diferente. El nivel de precios ha permitido que marcas de importación ganen terreno, y la estrategia de varios fabricantes de abandonar este segmento ha facilitado un mayor crecimiento para estas marcas. Como resultado, el mercado Budget en general ha crecido en comparación con 2019, impulsado por las marcas de importación, mientras que el segmento Budget de ETRMA ha experimentado una caída considerable en volumen durante los últimos años”.

Y añaden que “como suele ser habitual cuando hay crecimientos del segmento Budget se produce habitualmente a través de talleres independientes o a través de talleres de mecánica. De cualquier manera la evolución se da a través de este canal, pero también sucede que está habiendo una concentración de marcas dentro de los canales independientes. Entre cuatro marcas están haciendo más de un tercio de las ventas dentro de este canal. Con respecto a las Quality, la evolución mas positiva se ve dentro del canal de autocentros donde normalmente se manejan una oferta de marca centradas en el premium y el Quality”. Además, consideran que “la tendencia de ambos segmentos creemos que ya está definida y el tiempo trabajará para consolidarla y que su espacio siga creciendo. ¿Hasta cuánto? Esa es la gran clave del futuro, pero, sin duda alguna, aún estamos convencidos de que queda espacio de crecimiento en los próximos años”. Y otros defienden que “cada vez estamos viendo un mercado que huye de la concentración y se está atomizando. Podemos ver que hay un mayor número de marcas, y las que ya había, aunque hasta ahora con menos representación, se tratan de hacer más fuertes con una mayor aceptación por parte de profesionales y usuarios finales. Por ello las marcas Q&B están teniendo un desarrollo favorable en todos los canales de venta”.

Ojo porque algún experto avisa que “las claves para las marcas Q&B en el mercado español de reposición de neumáticos se centran en la relación calidad-precio, la amplia disponibilidad y la capacidad de competir con marcas premium en nichos de mercado específicos, como los neumáticos all season y UHP. La digitalización del proceso de venta y distribución también está impulsando el crecimiento, ya que los consumidores tienen más acceso a comparaciones de precios y reseñas, lo que favorece la consideración de las marcas Q&B. Hay que añadir un apartado importante que ya está afectando al posicionamiento de ambas categorías: se detectan movimientos en marcas de algunos fabricantes para impulsar y resucitar sus marcas Quality frente a ‘la desaparición’ o disminución de sus marcas Budget frente al producto asiático. La presión sobre el margen está haciendo tomar decisiones estratégicas muy importantes que cambiarán el mapa de las marcas Q&B en los próximos años. Los movimientos reglamentarios de Europa propician también estas tendencias. En cuanto a la evolución por canales de venta, los canales online han sido un importante motor de crecimiento para estas marcas, ya que los consumidores pueden acceder a precios competitivos y ofertas más fácilmente. Por su parte, los talleres independientes y las redes de distribución más pequeñas también han sido canales clave para la comercialización de neumáticos Q&B, ya que suelen ofrecer alternativas económicas y fiables a sus clientes”.

Como broche, al pronosticar la evolución de las marcas Q&B en esta recta final de año y su cierre en 2024, unos expertos esperan que “las ventas de neumáticos Budget crezcan en torno a un 5-7% en volumen y un 3-5% en valor, impulsadas por la demanda constante de productos asequibles en un entorno económico de incertidumbre. Sin embargo, la ‘presión sándwich’ entre el Premium y el Budget a las Quality hace pensar en acabar el año con una caída en torno al -4%”. Y otros anticipan que “las Quality cerrarán con una ligera caída o planas, mientras que el mercado M100 Budget se sostendrá, impulsado por las importaciones. Sin embargo, el pool Budget continuará en retroceso”.

(LEAN AQUÍ MÁS INFORMACIONES PUBLICADAS POR ‘EUROPNEUS’ EN EL ÚLTIMO NÚMERO ‘ALTAS PRESTACIONES’)

Neumáticos UHP: imparables en sell in y sell out (Reportaje)