Como ya es tradición, EuroPneus arranca el año radiografiando al detalle la evolución del mercado español de reposición de neumáticos a nivel de sell in (o ventas al canal) y de sell out (o ventas al usuario final), haciendo balance del comportamiento en 2019 y avanzando las claves para 2020. Y como lo prometido es deuda, si ayer les ofrecimos la primera parte de esta radiografía al detalle del mercado con un amplio reportaje desmenuzando todos los datos de Europool (sell in) y GFK (sell out), aquí les brindamos la 2ª parte con una encuesta realizada a un ‘once’ de ‘nº1’ de los principales fabricantes, también publicada en el número impreso de enero. Y en el tercer capítulo, la visión de los distribuidores. Estén pendientes de EuroPneus. Pasen y lean.

(DESCARGUESE AQUÍ EL NÚMERO DE ENERO 2020 DE ‘EUROPNEUS)

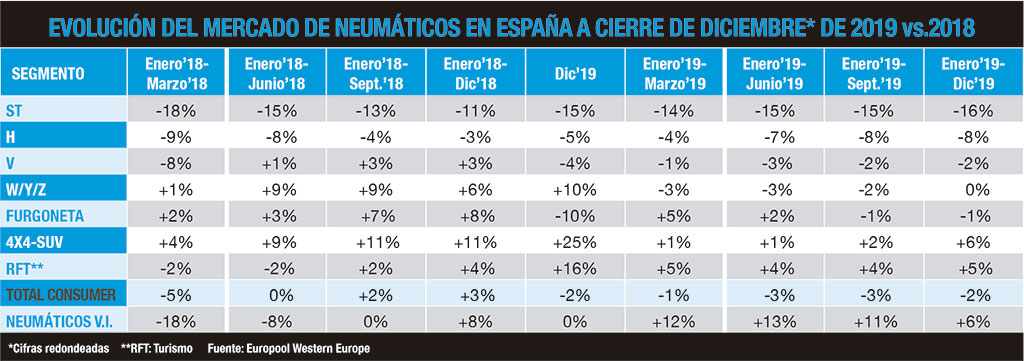

La subida del 3% en 2018 con un volumen de 15,3 millones de neumáticos en consumer (turismo, furgoneta y 4×4-SUV) se ha quedado en un espejismo, pues el mercado español de reposición ha cerrado 2019 con un pinchazo del 2,6% y 14,9 millones, según Europool. En camión, tras caer un 3,5% en 2017, el volumen creció un 8% y en 2019 ha vuelto a acelerar un 6%. Pasen y lean la encuesta con once ‘nº1’ de los principales fabricantes que operan en España.

1.-Balance del mercado español de reposición de neumáticos de consumer en 2019: Volumen vs. Valor y sell in vs. sell out.

José Enrique González Bridgestone

El mercado español de productos de consumo ha cerrado 2019 en torno a un 3% por debajo de la cifra de 2018, situando la demanda total de neumáticos por debajo de los 15M según fuente Europool. La evolución negativa se ha visto reflejada también en una menor actividad Sell-out, que en mayor medida durante la primera mitad del año, presentó unos niveles significativamente bajos si los comparamos con los de 2018.

El mercado español de productos de consumo ha cerrado 2019 en torno a un 3% por debajo de la cifra de 2018, situando la demanda total de neumáticos por debajo de los 15M según fuente Europool. La evolución negativa se ha visto reflejada también en una menor actividad Sell-out, que en mayor medida durante la primera mitad del año, presentó unos niveles significativamente bajos si los comparamos con los de 2018.

Esta tendencia descendente se ha ido consolidando mes tras mes desde el inicio de año, promovida por la caída de los segmentos Medio y Budget, y por el descenso generalizado en neumáticos de llantas inferiores a 17’’, que a pesar de concentrar el 70% del mercado, pierden presencia progresivamente en favor de neumáticos de llantas superiores.

Es entre este tipo de neumáticos de altas prestaciones, donde estamos viendo durante los últimos años, un desarrollo positivo de la actividad, y así se ha reflejado también durante 2019, contribuyendo a que Premium se mantenga en niveles similares a los del año pasado, al contrario de lo que le ocurre al resto de segmentos. Mención especial para el fuerte incremento experimentado por los neumáticos de todo tiempo, que ya en 2018 se presentaban como una gran oportunidad de crecimiento dentro de este mercado, y que durante 2019, han vuelto a presentar crecimientos de demanda de doble dígito.

Jon Ander García Continental

El mercado ha sufrido un pequeño retroceso en 2019 vs 2018. Algo más en sell in que sell out, mientras que en valor la reducción no ha sido tan alta debido principalmente a que el mix producto y el mix marca ha favorecido. En este sentido hemos visto unas marcas premium que han defendido sus volúmenes mientras que las quality y Budget (dentro de pool) han perdido terreno. En cuanto al mix producto continua el fuerte crecimiento de las altas prestaciones, y en especial las llantas más grandes como consecuencia de las ultimas matriculaciones de vehículos nuevos. El mismo efecto se aprecia en sell out. En cuanto a segmentos continuamos viendo como baja el mercado de turismo, y crece el de Suv y Furgoneta con arreglo al trend de matriculaciones de los últimos años. Interesante también es la tendencia en la “seasonality”, por el cual vemos tanto en sell in como sell out como baja el mercado summer/standard y crece de manera importante el mercado all season. El mercado de invierno este año baja ligeramente pero se ve que por el momento el all season no ha canibalizado el winter.

El mercado ha sufrido un pequeño retroceso en 2019 vs 2018. Algo más en sell in que sell out, mientras que en valor la reducción no ha sido tan alta debido principalmente a que el mix producto y el mix marca ha favorecido. En este sentido hemos visto unas marcas premium que han defendido sus volúmenes mientras que las quality y Budget (dentro de pool) han perdido terreno. En cuanto al mix producto continua el fuerte crecimiento de las altas prestaciones, y en especial las llantas más grandes como consecuencia de las ultimas matriculaciones de vehículos nuevos. El mismo efecto se aprecia en sell out. En cuanto a segmentos continuamos viendo como baja el mercado de turismo, y crece el de Suv y Furgoneta con arreglo al trend de matriculaciones de los últimos años. Interesante también es la tendencia en la “seasonality”, por el cual vemos tanto en sell in como sell out como baja el mercado summer/standard y crece de manera importante el mercado all season. El mercado de invierno este año baja ligeramente pero se ve que por el momento el all season no ha canibalizado el winter.

Rebeca Nieto Michelin

Después de un 2018 donde el mercado termina acelerando, el año 2019 muestra rápidamente, desde los primeros meses, un deterioro gradual de la demanda. Aunque los indicadores de confianza del consumo privado no han sido especialmente malos, una serie de variables han afectado negativamente los resultados comerciales del sector. El mercado sell in consigue, no obstante, frenar y amortiguar en la segunda mitad del año una caída que llega a ser del -3% y que finalmente se queda en un -1,7%. El segmento premium vuelve a comportarse mejor que el mercado, aunque para ello se vio forzado a sacrificar parte del margen. Por el contrario, el segmento Quality, después de varios años de crecimiento, acabó cayendo un -5%, y algo menos el Budget, -2,5%. Nos encontramos, de cualquier manera, un mercado que ha estabilizado el peso relativo de estos tres segmentos después de varios años de crecimiento de las marcas asiáticas, favorecido por la crisis y posterior envejecimiento del parque de vehículos. 2019 termina con un resultado muy negativo en las matriculaciones de particulares, que no se compensa con el dato positivo en las de empresa y renting. A pesar de esto, los buenos datos de matriculación realizadas desde 2014 a 2018 ayudan a tener un importante crecimiento en las ventas de neumáticos de 18” & + que aportan un margen netamente superior a 15” y 16”. Especial mención merecen también el segmento SUV que crece+6% a través fundamentalmente de 18”.

Después de un 2018 donde el mercado termina acelerando, el año 2019 muestra rápidamente, desde los primeros meses, un deterioro gradual de la demanda. Aunque los indicadores de confianza del consumo privado no han sido especialmente malos, una serie de variables han afectado negativamente los resultados comerciales del sector. El mercado sell in consigue, no obstante, frenar y amortiguar en la segunda mitad del año una caída que llega a ser del -3% y que finalmente se queda en un -1,7%. El segmento premium vuelve a comportarse mejor que el mercado, aunque para ello se vio forzado a sacrificar parte del margen. Por el contrario, el segmento Quality, después de varios años de crecimiento, acabó cayendo un -5%, y algo menos el Budget, -2,5%. Nos encontramos, de cualquier manera, un mercado que ha estabilizado el peso relativo de estos tres segmentos después de varios años de crecimiento de las marcas asiáticas, favorecido por la crisis y posterior envejecimiento del parque de vehículos. 2019 termina con un resultado muy negativo en las matriculaciones de particulares, que no se compensa con el dato positivo en las de empresa y renting. A pesar de esto, los buenos datos de matriculación realizadas desde 2014 a 2018 ayudan a tener un importante crecimiento en las ventas de neumáticos de 18” & + que aportan un margen netamente superior a 15” y 16”. Especial mención merecen también el segmento SUV que crece+6% a través fundamentalmente de 18”.

La actividad de paquetería siguió tirando del segmento de camioneta aunque con menos fuerza que en 2018. A destacar las ventas de ‘All Season’, con un fortísimo crecimiento que seguirá durante 2020. En cuanto al mercado sell out, se ha mostrado más estable que el sell in, pero siempre en negativo desde el mes de febrero.

Mario Recio

Goodyear Dunlop

Según datos de Goodyear, el mercado 2019 Sell In cierra cayendo en torno al -5%, con un mejor comportamiento de las marcas europool que las marcas no europool. Aunque también europool cierra en negativo, en un -2,2%. El mercado sell out, por su lado, se mantiene estable con respecto al 2018 y cierra el año en un -0,4%.Las marcas premium europool, las llantas más altas (mayores o igual a 17”) y los neumáticos Todo Tiempo son los que más crecen, tanto en sell In como en Sell Out, y esta tendencia se mantendrá en los próximos años, ya que la evolución del parque de vehículos marca claramente estas tendencias. Estamos preparados con productos de referencia en cada uno de esos segmentos para acompañar este crecimiento. En este sentido, SUV/4×4 no deja de crecer en matriculaciones y consigue un +6,2% de crecimiento en europool y un +1,7% en Sell Out. Furgoneta también se comporta mejor que el turismo y marca un crecimiento en Sell Out del +4,7%, siendo estos dos segmentos en los que nuestra oferta es muy completa, tanto en verano como todo tiempo e invierno. En Goodyear estamos satisfechos con los resultados a cierre 2019, ya que hemos ganado cuota de mercado en los segmentos de mayor valor añadido, llantas de mayor tamaño, segmentos UHP y UUHP así como todo tiempo.

Según datos de Goodyear, el mercado 2019 Sell In cierra cayendo en torno al -5%, con un mejor comportamiento de las marcas europool que las marcas no europool. Aunque también europool cierra en negativo, en un -2,2%. El mercado sell out, por su lado, se mantiene estable con respecto al 2018 y cierra el año en un -0,4%.Las marcas premium europool, las llantas más altas (mayores o igual a 17”) y los neumáticos Todo Tiempo son los que más crecen, tanto en sell In como en Sell Out, y esta tendencia se mantendrá en los próximos años, ya que la evolución del parque de vehículos marca claramente estas tendencias. Estamos preparados con productos de referencia en cada uno de esos segmentos para acompañar este crecimiento. En este sentido, SUV/4×4 no deja de crecer en matriculaciones y consigue un +6,2% de crecimiento en europool y un +1,7% en Sell Out. Furgoneta también se comporta mejor que el turismo y marca un crecimiento en Sell Out del +4,7%, siendo estos dos segmentos en los que nuestra oferta es muy completa, tanto en verano como todo tiempo e invierno. En Goodyear estamos satisfechos con los resultados a cierre 2019, ya que hemos ganado cuota de mercado en los segmentos de mayor valor añadido, llantas de mayor tamaño, segmentos UHP y UUHP así como todo tiempo.

Alejandro Recasens Pirelli

A nivel de sell-in, 2019 cierra con un mercado en ligera caída (algo menos del 3%), con un segmento Premium en plano y las marcas Quality sufriendo bastantes apuros. A cambio, sí se registra un incremento significativo del valor, con un incremento a doble dígito de las llantas de tamaño medio o alto. El mercado sell out se ha mostrado más estable, en parte como consecuencia de una política generalizada de reducción de stocks. Por segmentos, resalta el repunte de los neumáticos para 4×4-SUV (por encima del 6%) y furgoneta (1%) contra un descenso cercano al 4% en turismo. Como dato a reseñar de 2019, creemos importante detenernos en la segunda ‘explosión’ de los neumáticos todo tiempo. Este tipo de cubiertas ya adelantaron a las de invierno hace dos años, pero en el pasado ejercicio se quedaron muy cerca de doblar sus guarismos, lo que nos parece un fenómeno a observar y a tener muy en cuenta de cara al futuro.

A nivel de sell-in, 2019 cierra con un mercado en ligera caída (algo menos del 3%), con un segmento Premium en plano y las marcas Quality sufriendo bastantes apuros. A cambio, sí se registra un incremento significativo del valor, con un incremento a doble dígito de las llantas de tamaño medio o alto. El mercado sell out se ha mostrado más estable, en parte como consecuencia de una política generalizada de reducción de stocks. Por segmentos, resalta el repunte de los neumáticos para 4×4-SUV (por encima del 6%) y furgoneta (1%) contra un descenso cercano al 4% en turismo. Como dato a reseñar de 2019, creemos importante detenernos en la segunda ‘explosión’ de los neumáticos todo tiempo. Este tipo de cubiertas ya adelantaron a las de invierno hace dos años, pero en el pasado ejercicio se quedaron muy cerca de doblar sus guarismos, lo que nos parece un fenómeno a observar y a tener muy en cuenta de cara al futuro.

Marcos Fernández Cooper

Aunque las previsiones iniciales apuntaban que el año cerraría en positivo, finalmente el sector del neumático ha registrado una caída del 2,6 % en consumer, con la única buena noticia de los all-season, que mantienen su tónica aportando valor al canal. Yendo al detalle, el segmento de neumáticos de verano para automóvil se han desplomado un 5 %, mientras que en all-season crece prácticamente un 29 %. El segmento 4×4/SUV, siempre con tirón en nuestro país, aumenta un 6 % en el total, con los neumáticos de verano registrando un incremento de algo más del 3 % y una espectacular subida del 56 % en all-season, segmento que sigue afianzándose entre los usuarios de estos vehículos.

Aunque las previsiones iniciales apuntaban que el año cerraría en positivo, finalmente el sector del neumático ha registrado una caída del 2,6 % en consumer, con la única buena noticia de los all-season, que mantienen su tónica aportando valor al canal. Yendo al detalle, el segmento de neumáticos de verano para automóvil se han desplomado un 5 %, mientras que en all-season crece prácticamente un 29 %. El segmento 4×4/SUV, siempre con tirón en nuestro país, aumenta un 6 % en el total, con los neumáticos de verano registrando un incremento de algo más del 3 % y una espectacular subida del 56 % en all-season, segmento que sigue afianzándose entre los usuarios de estos vehículos.

Estos datos reflejan las incertidumbres político-económicas que ha vivido el país. Los síntomas de desaceleración en la economía, así como una situación política inestable, con unos presupuestos prorrogados y dos elecciones por medio, no han contribuido en nada a generar la confianza suficiente para que el consumidor se anime a realizar desembolsos y prefiera mantenerse a la expectativa.

Yang-Hun Kim Hankook

2019 ha sido un año donde las cifras de sell in se han mantenido casi planas, sin grandes cambios, pero respecto al sell out, el mercado de turismo ha caído alrededor del 3%, en cambio el mercado de camión hemos sufrido un aumento de cerca del 6%, cambiando la tendencia del año 2018. Cuando hablamos de rentabilidad, y sobre todo teniendo en cuenta los aumento de costes de las materias prima, afirmamos que se ha mantenido, ya que el mix de producto en medidas a partir de 17” ha superado la media del mercado y, sobre todo, el aumento en neumáticos SUV y en la venta del neumático all season con cifras de dos dígitos. Respecto a los neumáticos de mayor tamaño (de más de 17 pulgadas) no hay muchas variaciones respecto al año 2018, pero cada vez tienen más peso productos de alta gama como neumáticos Run Flat, SUV… que experimentan grandes incrementos durante 2019, con su consiguiente aumento de valor. Hablando de segmentación de marcas, las Premium siguen liderado el mercado con un resultado de unas décimas por debajo del año 2018 frente a las marcas Quality. Tenemos referencias de crecimiento de las marcas Budget fuera de Europool, posiblemente por la subida de precios de los fabricantes Premium.

2019 ha sido un año donde las cifras de sell in se han mantenido casi planas, sin grandes cambios, pero respecto al sell out, el mercado de turismo ha caído alrededor del 3%, en cambio el mercado de camión hemos sufrido un aumento de cerca del 6%, cambiando la tendencia del año 2018. Cuando hablamos de rentabilidad, y sobre todo teniendo en cuenta los aumento de costes de las materias prima, afirmamos que se ha mantenido, ya que el mix de producto en medidas a partir de 17” ha superado la media del mercado y, sobre todo, el aumento en neumáticos SUV y en la venta del neumático all season con cifras de dos dígitos. Respecto a los neumáticos de mayor tamaño (de más de 17 pulgadas) no hay muchas variaciones respecto al año 2018, pero cada vez tienen más peso productos de alta gama como neumáticos Run Flat, SUV… que experimentan grandes incrementos durante 2019, con su consiguiente aumento de valor. Hablando de segmentación de marcas, las Premium siguen liderado el mercado con un resultado de unas décimas por debajo del año 2018 frente a las marcas Quality. Tenemos referencias de crecimiento de las marcas Budget fuera de Europool, posiblemente por la subida de precios de los fabricantes Premium.

Raúl Jiménez Nexen

En 2019 fallaron las previsiones optimistas, ya que finalmente los datos del mercado reflejan una caída del 2,6%. Ha sido un año con bastantes incertidumbres políticas, económicas y especialmente en el sector de la automoción, donde por ejemplo las matriculaciones son un claro indicativo de como se está viendo afectado el sector. Sigue la presión sobre los precios y rentabilidad, muy enfocados en los neumáticos de 17” o superior, donde sÍ podemos ver números positivos de mercado. También ha sido positivo para All Season, creciendo en volumen y valor, donde ya suman casi 1 MM de neumáticos, a los que hay que añadir los fabricantes fuera de Europool.

Víctor Cañizares Yokohama

Si al dato negativo de reducción del sell in y del sell out en un 2,4% y 0,4% aprox. y respectivamente lo desgranamos, nos damos cuenta que hay datos positivos que nos hacen afrontar el futuro con cierto relativo optimismo. Y es que hay que decir que la gama UHPT creció entorno al 3%, invierno por encima del 4% y all season multiplica por 1,5. De hecho y sin precedentes, os dejo alguna información interna que corrobora lo expuestoo: en la gama turismo UHPT (por encima de 16´) crecimos un 20% en unidades pero sin embargo un 9% en valor, siendo la llanta 17´ la que más aportó en unidades con un peso del 65%, en la gama 4×4 UHPT (por encima de 16´) crecimos un 18% en unidades pero sin embargo un 16% en cuanto a valor, siendo la llanta 17´la que más aportó en unidades con un peso del 69%, y en all season multiplicamos por cuatro las ventas de 2018, con un peso en unidades del 2%.

Si al dato negativo de reducción del sell in y del sell out en un 2,4% y 0,4% aprox. y respectivamente lo desgranamos, nos damos cuenta que hay datos positivos que nos hacen afrontar el futuro con cierto relativo optimismo. Y es que hay que decir que la gama UHPT creció entorno al 3%, invierno por encima del 4% y all season multiplica por 1,5. De hecho y sin precedentes, os dejo alguna información interna que corrobora lo expuestoo: en la gama turismo UHPT (por encima de 16´) crecimos un 20% en unidades pero sin embargo un 9% en valor, siendo la llanta 17´ la que más aportó en unidades con un peso del 65%, en la gama 4×4 UHPT (por encima de 16´) crecimos un 18% en unidades pero sin embargo un 16% en cuanto a valor, siendo la llanta 17´la que más aportó en unidades con un peso del 69%, y en all season multiplicamos por cuatro las ventas de 2018, con un peso en unidades del 2%.

Ludovic Billot Apollo Vredestein

Según los datos del Europool, el mercado consumer bajó un 2,6%. Si lo miramos al detalle, vemos que bajó un 5% el verano de turismo, cuando el SUV verano subió un 3%. El invierno rondó una bajada del 9% de media. Por otra parte, el segmento ganador por excelencia fue el de All Season, que creció un 28% en turismo, un 56% en SUV y un 56% en furgoneta. Este segmento, en pleno crecimiento desde los últimos años, es una clara tendencia en Europa y en España en particular. En 2019, su peso acabó siendo un 6% del volumen global cuando hace 3 años pesaba menos que el invierno. Está claro que está subida puede explicar parte de la bajada en verano e invierno, aunque no la única. Por ejemplo, otra explicación de la bajada en Turismo de verano es el cambio del parque automóvil. Hay una clara tendencia clara hacia un mercado SUV o Cross over. También hay razones en cuanto al uso del vehículo: hoy, el usuario lo coge menos, haciendo uso del coche compartido o usando más el transporte público. Todo esto nos lleva a hacer menos km por coche y se nota en el desgaste de los neumáticos y, por lo tanto, en la reposición.

Jorge Rodríguez Nokian

La reducción en ventas en 2019 en el segmento de consumer puede parecer poco alarmante si nos fijamos en el porcentaje, un 2,6% menos respecto a 2018, pero no podemos olvidar que el mercado de neumáticos es un mercado muy maduro. El mercado ha consumido 400.000 neumáticos menos en 2019 respecto a 2018, si nos guiamos por las cifras de Europool, pero no olvidemos que Europool no representa el 100% del mercado total, con lo cual, esta perdida de demanda puede llegar a suponer sobre las 600.000 unidades en la realidad del mercado total. La respuesta del sector para intentar alentar la demanda ha sido la básica y por otro lado lógica bajada de precios, directa o indirectamente a través de promociones especiales, esto se ha demostrado parcial o casi totalmente inútil a nivel global en el mercado, mermando los márgenes de fabricantes, distribuidores y talleres, en un sector ya de por si muy mermado en rentabilidad en los últimos años.

La reducción en ventas en 2019 en el segmento de consumer puede parecer poco alarmante si nos fijamos en el porcentaje, un 2,6% menos respecto a 2018, pero no podemos olvidar que el mercado de neumáticos es un mercado muy maduro. El mercado ha consumido 400.000 neumáticos menos en 2019 respecto a 2018, si nos guiamos por las cifras de Europool, pero no olvidemos que Europool no representa el 100% del mercado total, con lo cual, esta perdida de demanda puede llegar a suponer sobre las 600.000 unidades en la realidad del mercado total. La respuesta del sector para intentar alentar la demanda ha sido la básica y por otro lado lógica bajada de precios, directa o indirectamente a través de promociones especiales, esto se ha demostrado parcial o casi totalmente inútil a nivel global en el mercado, mermando los márgenes de fabricantes, distribuidores y talleres, en un sector ya de por si muy mermado en rentabilidad en los últimos años.

2.-Pronóstico y claves del mercado para 2019 en consumer: Volumen vs. Valor y sell in vs. sell out.

José Enrique González Bridgestone

La revisión a la baja de las previsiones de crecimiento de la economía española para los próximos años, unido a la inestabilidad política actual, hace pensar que la situación en términos generales no va a experimentar grandes cambios, manteniéndose en niveles similares a los de 2019. Sin embargo, cabe esperar que el mercado de productos de consumo mantendrá una evolución positiva entre aquellos segmentos que aporten un mejora de valor añadido, como es el caso de los neumáticos con tecnología Driveguard, o las altas prestaciones (≥17’’y SUV/4×4) motivado por la incorporación al parque de vehículos que demandan soluciones de mayor valor. Del mismo modo, los neumáticos de todo tiempo seguirán siendo una de las oportunidades de crecimiento que marcaran la evolución de la demanda de productos de consumo durante 2020.

Jon Ander García Continental

Los indicadores macroeconómicos nos hacen ser cautos en la previsión de mercado para 2020. Esperamos un mercado plano en volumen, pero que posiblemente siga creciendo en valor por el efecto de la mejora del mix (matriculaciones de los últimos años con llantas más grandes) y porque el mercado all season seguirá creciendo aunque seguramente a ritmo menor que los años pasados. Queda en duda como se comportará el mercado por tipología de marca y si las marcas premium aguantarán otro año más su cuota en el mercado.

Rebeca Nieto Michelin

Para 2020, con cierta cautela y después de resolverse algunas incertidumbres que han afectado al consumo en 2019, cabe esperar un crecimiento moderado que vendrá liderado de nuevo por 18”+, All Season y SUV. La mayor competitividad de las marcas premium y quality, y las previsiones de ligero crecimiento económico, deberían dar como resultado un aumento en la reposición del neumático, tanto en volumen como en valor. Los datos de matriculaciones, siempre por encima de 1,2 millones, deberían de empezar a revertir el envejecimiento del parque y ser un punto de inflexión para recuperar algo de terreno perdido en años anteriores por el segmento Premium y Quality. Estos segmentos deben de ser la referencia de un mercado donde las exigencias en prestación, seguridad y equipamiento seguirán creciendo y estando presente en la mayoría de los consumidores.

Mario Recio Goodyear Dunlop

Para 2020 la previsión de Goodyear para el total mercado es que las dinámicas de mercado Sell In y Sell Out estén alineadas y, en ambos casos se sitúen en torno al +1%. La previsión considera los indicadores económicos, de sector y comportamiento de los consumidores que tomamos de fuentes externas. Seguirán los crecimientos en las llantas altas, los neumáticos de todo tiempo y en 4×4/SUV, lo cual es un indicador positivo para Goodyear, pues en estos segmentos tenemos un portfolio de producto más nuevo.

Alejandro Recasens Pirelli

Nuestra estimación es conservadora tanto a nivel de volúmenes como de valor. El mercado de reposición debería animarse capitalizando el boom de matriculaciones de los últimos años, pero esta noticia contrasta con un kilometraje por vehículo que va a la baja. Al chocar una realidad con la otra, creemos que el mercado se mantendrá plano. La presión sobre márgenes y precios no decaerá, y también seguirá registrándose un importante control de stocks, aspectos en los que la línea respecto a 2019 será continuista. En el otro plato de la balanza, una esperanza positiva, ya que contaremos con mayor estabilidad institucional, tanto en España como en ciertos equilibrios geopolíticos, lo que impacta en positivo sobre la confianza del consumidor.

Marcos Fernández Cooper

Para 2020 la tendencia parece ser más o menos la misma que la de 2019. No vemos indicios de recuperación en el sell out que puedan activar el sell in y, por tanto, se relaje la tensión en los precios por la lucha de cuotas. El año presenta, además, una serie de variables que complican aún más hacer una previsión. Por una parte, aunque contamos ya con un gobierno, se aprecia una incertidumbre política que, sin duda, se hará notar en la confianza del consumidor, lo que repercutirá en la demanda en reposición, que verá como se alargan los plazos y se centran en el precio, en el segmento Budget. Aquí es dónde se pierde la perspectiva, ya que las budgets del ERTMA no reflejan realmente el tamaño de la demanda, dado que el crecimiento en este segmento viene de la mano de las marcas asiáticas.

Yang-Hun Kim Hankook

Para 2020, seremos optimistas, definitivamente tenemos gobierno en España, con lo cual el año lo afrontamos desde un punto de vista más estable, sin grandes cambios. La guerra comercial entre China y EEUU tiene visos de estabilizarse y aunque las previsiones de crecimiento para España han bajado al 1,8% este año pero aún así está por encima de la media de la UE. Además, el neumático mayor de 17” seguirá aumentando en ventas ya que estaremos recogiendo las ventas de automóviles SUV de años anteriores. Por tipología de marca, las Premium se mantendrán en niveles de 2019, aunque habrá aumento de ventas en las marcas Budget las cuales están desarrollando neumáticos de calidad fabricados en Europa.

Raúl Jiménez Nexen

El 2020 creemos que tendrá un mejor comportamiento que el año pasado, apoyado por el buen comportamiento nuevamente de los segmentos UHP y 4×4 SUV. Veremos nuevamente un fuerte empuje de las marcas Q&. También debemos estar atentos a la situación económica una vez que parece se ha aclarado la política.

Víctor Cañizares Yokohama

Respecto a nuestro sector, el neumático, decir que por sexto año consecutivo la UE experimenta un incremento del 1,2%, en lo referente a las matriculaciones de vehículos nuevos, llegando a los 15,3 millones de unidades, y destacar el quinto puesto de España en cuanto a unidades vendidas en vehículos comerciales con un incremento del 1,1%. Es decir, independientemente de las tendencias sobre movilidad, conectividad, usos y costumbres, hay un mercado objetivo que satisfacer. No obstante, esperamos que tanto sell in como sell out se mantengan estables, si bien el valor bajará moderadamente en ambos casos debido al exceso de oferta y situación económica.

Ludovic Billot Apollo Vredestein

El mercado 2020 seguirá teniendo como protagonista el all season, que podría crecer un 30% este año. El mix seguirá siendo favorable, ya que el evolución del parque va en esa dirección. Por otra parte, hay que tener en cuenta que las grandes ciudades se pondrán cada vez más estrictas en cuanto a dejar entrar vehículos antiguos. Muchos tendrán que cambiar de coche o usar el transporte público. La situación económica influirá también sobre el nivel de reposición y creo que podríamos acabar ligeramente por debajo del 2019 en verano y con fuerte crecimiento en all season.

Jorge Rodríguez Nokian

En 2020, la tendencia oscilará entre la estabilidad o una ligera bajada de un -1% como máximo. El sell in vs sell out continuará siendo cada vez mas ajustado, aunque la importancia de mantener unos niveles de stock adecuados será clave para el crecimiento y la supervivencia de las empresas implicadas en la distribución. Respecto al volumen vs valor, la variable del valor está en unos niveles mínimos que para algunos actores del mercado puede ser insostenible.

(LEA AQUÍ LA 1ª PARTE DE LA RADIOGRAFÍA DEL MERCADO ESPAÑOL DE NEUMÁTICOS EN 2019 Y LAS CLAVES PARA 2020 PUBLICADAS POR ‘EUROPNEUS’)