Rodando entre luces y sombras circuló el mercado español de reposición de neumáticos en 2019. EuroPneus publica en el último número de la revista impresa su ya tradicional radiografía al detalle sobre la evolución y tendencias del mercado español de reposición de neumáticos, todos los datos de volumen y valor, tanto a nivel de sell in (o ventas al canal: Europool) como de sell out (o ventas al usuario final: GFK) en 2019. Radiografía que salta del papel a esta ventana digital universal. Pasen y lean aquí la primera parte. La segunda será una encuesta con el análisis de todo un ‘once’ de ‘nº 1’ de los principales fabricantes de neumáticos que operan en España. Como siempre, les mantendremos puntualmente informados. Estén atentos a www.europneus.es

Con los datos de Europool en la mano como siempre, las luces iluminaron las ventas de cubiertas al canal en los neumáticos ‘all season’ (cuatro estaciones o todotiempo), 4×4-SUV, camión y Dos Ruedas, mientras que las sombras oscurecieron en turismo, furgoneta, agrícola, OTR y manutención. El conjunto del segmento consumer (turismo, furgoneta y 4×4-SUV) cerró con una caída del 2,6%, contrastando con el acelerón del 6% en camión. Las llantas 17 y superiores siguieron aportando valor.

España cerró 2019, por fin, con un Gobierno. Por sexto año consecutivo, el PIB volvió a crecer un 2% con un ligero acelerón en el último trimestre. Según el INE (Instituto Nacional de Estadística), en 2019 se crearon 402.300 empleos hasta 19,96 millones y la tasa de paro bajó al 13,78% con 3,19 millones de desempleados; la afiliación a la Seguridad Social creció en 347.073 personas hasta 19.261.636; el IPC subió un 0,8%; las ventas en el comercio minorista avanzaron un 2,4%; las matriculaciones de turismos y TT bajaron un 4,8% hasta 1.258.260 unidades (pero de cara a la posventa de automoción, en 2018 aceleraron un 7% hasta 1.321.438 unidades; en 2017, un 7,7% con 1.234.931 vehículos y en 2016, un 11% hasta 1.150.000 unidades)… Un contexto de luces y sombras (aderezadas por la incertidumbre política y económica mundial) que se vio reflejado en el mercado español de reposición de neumáticos durante 2019, tanto en el volumen de ventas como en el valor (en mix de marca y de producto) a nivel de sell in (o ventas al canal) y sell out (o ventas al usuario final), según los datos de Europool y de GFK, que aquí les ofrece al detalle en exclusiva ‘EuroPneus’.

Luces y sombras que se vivieron incluso dentro de los propios segmentos. Sí, porque las ventas al canal en consumer (segmento rey del mercado por volumen y valor) cerraron 2019 con una caída del 2,6% (inferior al -3% de media del conjunto del mercado europeo)y una cifra próxima a los 14.955.000 neumáticos, ¡casi 400.000 unidades menos! respecto a las 15.350.000 cubiertas de 2018 -ver cuadro en página siguiente-, siempre según Europool, selecto club que reúne a los principales grupos de fabricantes que operan en Europa, como Apollo Vredestein, Bridgestone, Brisa (Lassa), Cooper, Continental, Goodyear, Hankook, Maragoni, Michelin, Nokian, Pirelli, Prometeon, Sumitomo (Falken) y Trelleborg. Pero como siempre reiteramos, para redondear la radiografía del mercado real global en España, a tales cifras habría que sumar las ventas de marcas ajenas a Europool como, por ejemplo, Yokohama, Kumho, Giti, Triangle, Ovation, Nexen, GT Radial, Westlake, Toyo, T, Z, Maxxis, Infinity, Goodride, RoadX, Horizon, Zeetex, Nankang, Interstate, Federal, Blackstone, Wanli, Fortuna, BlackLion…, y un sinfín más de firmas.

Turismo bajó un 4% en 2019, 4×4-SUV subió un 6% y los ‘all season’, ¡más del 33%!

Pues bien, dentro del segmento consumer, como decimos, luces y sombras: las ventas al canal de neumáticos de turismo en 2019 se desinflaron casi un 4% hasta cerca de 12,4 millones de unidades, lejos de los 12,9 millones de 2018, mientras las cubiertas 4×4-SUV volvieron a acelerar un 6% superando el 1.560.000 unidades (¡unas 85.000 más respecto a 2018!) y los neumáticos para furgoneta cayeron casi un 1% hasta 1.016.000 cubiertas.

Las ventas que sí ruedan imparables y marcan la tendencia del mercado español de reposición son las cubiertas ‘all season’ -ver cuadro superior-, que en el conjunto de consumer se han duplicado de largo en tres años, creciendo desde las 417.000 unidades de 2016, a las 910.000 cubiertas acumuladas a cierre de 2019. Subidón especialmente en turismo: desde los 290.000 neumáticos de 2016, a los 720.000 del año pasado. Para más señas, los datos de Europool de 2019 reflejan que los neumáticos todotiempo en consumer subieron en conjunto un 33%: en turismo, el ascenso rozó el 30% respecto a los 560.000 de 2018 (¡228.000 más!); en 4×4-SUV crecieron ¡más del 55%!: de unos 90.000 en 2018, a casi 140.000 en 2019; y las cubiertas cuatro estaciones para furgoneta también se dispararon ¡más del 55%!: de unas 32.000 en 2018, a casi 50.000 en 2019.

Más valor: las llantas 17” suben un 2%; las 18” y superiores, un 16%; RFT, un 5%…

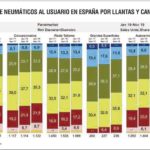

Abundando en el valor, y en el imparable enriquecimiento del mix de producto (auténtico salvavidas de las cuentas de todo el canal), los datos de Europool a cierre de 2019 confirman, un año más, la tendencia hacia códigos altos y llantas grandes. No en vano, las ventas al canal en llanta 17” crecieron en conjunto un 2% (en 2018 fue un 10%), mientras que las de 18 pulgadas y superiores aceleraron un 16%. Pero más en detalle, contrastan las subidas de las llantas 17 y superiores en turismo verano (casi un 5% con unos 3 millones de unidades) y en ‘all season’ (cerca del ¡35%! con más de 215.000), con la caída del 6% en neumáticos de turismo para invierno. Ídem ocurre en el segmento 4×4-SUV: las llantas 17 y superiores crecieron un 7% en verano (casi 900.000 cubiertas) y ¡más del 50%! en all season (ya rondan las 100.000), cayendo más del 10% en invierno (de 60.000 en 2018 a cerrar 2019 con unas 8.000 menos). Luces (o léase, valor para el canal) el que siguen aportando los neumáticos equipados con tecnología RFT -ver gráfico pag. 49-, que en 2019 subieron más del 5% en turismo y dos dígitos en 4×4-SUV, superando por primera vez las 300.000 unidades en conjunto.

Luces y sombras también en las ventas de cubiertas en llantas 16 e inferiores en 2019, porque en turismo verano cayeron más del 8% (aunque siguen siendo las reinas del mercado con más de 8 millones de unidades) y en invierno casi un 10%, mientras en ‘all season’ crecieron ¡más del 25%! y ya superan los 500.000 neumáticos. Y en el segmento 4×4-SUV (salvando volúmenes), igual: las llantas 16 e inferiores bajaron un 8% en verano y rodaron planas en invierno, al tiempo que las ‘all season’ subieron un 7%: ¿canibalización sí o no?

Y luces y sombras también en cuanto al mix de marca: según Europool, en 2019 las marcas premium crecieron un ligero 0,5%, mientras las quality se desinflaron un 5% y las budget, más de un 8%.

Salvavidas también para las cuentas de todo el canal fueron las ventas de neumáticos para vehículos industriales -camiones, autobuses y autocares- en España durante 2019, que volvieron a crecer por encima del 6% superando de largo el millón de unidades. Pero ojo, no hay que pasar por alto que, según Europool, el mercado de cubiertas V.I. cerró los tres primeros trimestre -ver cuadro evolutivo en pág. 9- con incrementos de dos dígitos, aunque ya a partir de agosto encadenó fuertes caídas mensuales, salvo diciembre que acabó plano.

Sombras o nubarrones sufrieron de nuevo las ventas al canal de neumáticos agrícolas en España, pues, según los datos de Europool, acumularon un descenso del 4% a cierre de 2019 con menos de 100.000 unidades. Ahora bien, en este segmento los expertos reconocen la fuerte penetración de las marcas ajenas a Europool como, por ejemplo, BKT, Alliance, Maxam, Triangle, MRL, GTK, CEAT, Ózka, GRI… llegando a duplicarse dichas cifras.

Sell out: plano en volumen y valor

En cuanto a la evolución del sell out, los datos de GFK a cierre de noviembre recogen que el mercado rodó casi plano en consumer (turismo, furgoneta y 4×4-SUV) tanto en volumen (con una caída del 0,3% hasta 8.416.371 unidades) como en valor (bajando un 0,5% hasta casi 675 millones de euros y rompiendo la tendencia alcista de 2017 y 2018 -ver al detalle en página siguiente-. No obstante, las llantas de 17 y 18 pulgadas siguen creciendo -ver cuadro en pág. 48-y ya ‘pesan’ un 20% y un 7,6%, respectivamente, mientras las de 16” bajan del 33,4% al 33%, y las de 15”, del 25,9% al 24,7%. (Ver al detalle en gráficos adjuntos).

(DESCÁRGUESE AQUÍ EL ÚLTIMO NÚMERO DE LA REVISTA EUROPNEUS PARA PODER VER Y ARCHIVAR TODOS LO DATOS)