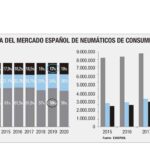

Dentro del pinchazo general del mercado español de reposición de neumáticos en 2020 por la factura del Covid-19, el segmento consumer (turismo, furgoneta y 4×4-SUV) sufrió una caída del 19% y una cifra próxima a los 12,1 millones de unidades vendidas al canal, según Europool. Por mix de marca, las segundas (o Quality) cayeron ‘sólo’ un -15%, mientras las terceras marcas (o Budget) se desplomaron un -22%, y las premium, un -18%. En 2021, a cierre de mayo, el ‘semáforo’ de los datos da luz verde a las ventas Q&B: las Quality aceleran un 67% y las Budget, un 45%. Lo dice Europool. Se lo detalla ‘EuroPneus’ en un reportaje titulado “Ventas en Verde”, y publicado en el último número de la revista impresa. Radiografía que salta del papel a esta ventana digital universal. Pasen y lean.

Lo dice Europool (sell in o ventas al canal) y se lo detalla ‘EuroPneus’: la pandemia del Covid-19 pasó al mercado español de reposición de neumáticos consumer (turismo, furgoneta y 4×4-SUV) una factura histórica del -19% en 2020, y unos 3 millones de neumáticos comercializados al canal menos, que se dicen pronto: por mix de marcas -ver cuadro evolutivo pag. 30-, las Quality (o MID) cayeron un 15% cerrando con unos 3,1 millones y un ‘peso’ del 26%, y las Budget, un -22%, con unos 2,1 millones de neumáticos y una cuota del 18%.

Lo dice GFK (sell out o ventas al usuario final) y se lo detalla ‘EuroPneus’ -ver gráficos páginas 35 y 36): en 2020, en el mercado español de reposición de neumáticos consumer, las Quality bajaron tanto en volumen (de una cuota del 18,2% en 2019 al 17,5% en 2020) como en valor (de 16,4% a 15,7%), mientras que las Budget subieron en ambos casos (del 24,7% al 25,2% en volumen y del 16,3% al 16,5% en valor.

En este contexto, al analizar las claves principales de esta evolución dispar de las marcas Q&B entre las ventas al canal y al usuario final, y la cuota actual de las marcas Premium, Quality y Budget en turismo, furgoneta, 4×4-SUV y RFT, en Bridgestone apuntan que “nosotros, al igual que los datos que refleja Europool, hemos podido ver como durante el 2020 el comportamiento de las marcas Quality fue algo mejor que el del total mercado, mientras que las marcas Budget fueron las que más sufrieron debido a la pandemia. En concreto, las restricciones al transporte han complicado la entrada de los neumáticos Budget, que además se enfrentan ahora a un aumento de costes en los transportes. ¿Cuotas? Las marcas Quality representan aproximadamente un 26% de Europool, mientras que las Budget, un 17% del mercado, y actualmente, las Premium son, aproximadamente, el 57% del mercado de neumáticos de España. La mayor participación de éstas es en 4×4 (64%) seguido de turismo (56%) y furgoneta (47%)”.

Desde Goodyear Dunlop detallan que “el mercado de Quality se ha comportado de forma algo diferente según miremos el Sell In y el Sell Out, mientras las marcas Budget han tenido un comportamiento más alineado de los dos mercados. En resumen, podríamos decir que las marcas Quality europool se han comportado bien en el Sell In, con números positivos, y estables en el Sell Out. Por su parte, las Quality no europool han sufrido una pérdida de peso en el mercado Sell Out, cayendo más que el resto. En el caso de las Budget, las marcas europool han perdido en el Sell In frente a las Quality principalmente, ya que las marcas Premium mantienen su peso y presencia. Si miramos al Sell Out, las Budget europool también muestran una pérdida clara frente a las no europool. Si ponemos foco sólo en las marcas europool, las marcas Quality ganan +1,5 puntos de peso en el Sell In, pasando a representar un 26,6% del mercado europool: en 2020 caen un -14.6% en Sell In europool en un mercado total marcas que lo hace en un -19%. Mientras tanto, en el Sell Out, vemos que las marcas Quality tienen un comportamiento diferente: las europool se mantienen estables (no crecen como en el Sell In) y las Quality no europool caen -0,7 puntos. En cuanto a las marcas Budget, las dinámicas están más alineadas: Budget europool Sell In caen un -24% que representa perder -1 pp% de peso, y es algo que se refleja también en el Sell Out, donde las Budget europool pierden -0.8 pp. Las Budget no europool ganan, en parte, a las Budget europool y también a las Quality no europool”.

En cuanto a las cuotas, según Goodyear, “en turismo las marcas Premium representan en torno al 53%; Quality, el 17% y Budget, el 30%. Por su parte, en 4×4-SUV, el peso de las Premium es más alto, en torno al 67%, con Quality pesando un 20% y Budget, un 13% Para el caso de furgoneta, el mix de marca está más igualado: Premium es un 41%; Quality, un 25% y Budget, un 34%”.

En Cooper reconocen que “la pandemia ha tenido un devastador efecto en nuestro sector. Las medidas adoptadas para luchar contra la enfermedad, desde el férreo confinamiento de mediados de marzo, con cierre de fábricas incluido, a las paulatinas limitaciones hasta las actuales restricciones a la movilidad, han forzado una disminución de los desplazamientos y, con ello, del kilometraje y de la necesidad del remplazo de los neumáticos. Todo ello explica el dramático cierre de año. Pero, además, hay que sumarle la situación económica del consumidor que ha sufrido, y aún sufre, paro y ERTE, lo que ha retraído el gasto tanto en neumáticos como en la renovación del parque automovilístico, que ha ahondado su antigüedad. Por lo tanto, quien ha tenido que cambiar sus neumáticos ha tenido en cuenta el factor precio, dada la falta de confianza en la situación económica y con un parque móvil muy envejecido, siendo las marcas budget, en esta coyuntura, las más beneficiadas en las ventas al usuario final. Mientras, las quality han sido el refugio de quienes buscaban mayor calidad a precios ajustados y además una disponibilidad que no ha tenido el producto premium, lastrado por el cierre de fábricas. ¿Cuotas? Las premium dominan el mercado español en consumer con un 56% de cuota; las quality, un 26%, y las budget, el 18%”.

Para Nexen, “el año 2020 es un periodo difícil de analizar debido a los múltiples efectos que ha tenido la pandemia en el mercado en general. Las restricciones e incertidumbre hicieron que se produjesen muchos desajustes entre demanda (algunos meses mucho mayores de lo esperado) y oferta, por lo que surgió un problema de desabastecimiento, que aún hoy estamos viendo sus efectos. Por esta última parte, es muy difícil evaluar el comportamiento real del mercado y podemos ver varios desajustes y evoluciones dispares entre los datos de fabricantes y usuario final. En cuanto a los datos particulares de Nexen, no se ajustan a esa tendencia, pero también debo destacar la ventaja que puede suponer, en este caso, contar con una fábrica en Europa, por la cercanía y agilidad en el proceso de producción, dando respuesta más inmediata a las necesidades del mercado. Contemplando el global del mercado, vemos como año tras año las marcas Premium están perdiendo posiciones frente a las marcas Quality y Budget, si incluimos el total mercado, estimando una cuota total de mercado (Q&B) entorno al 60%; con una clara tendencia hacia las marcas Quality. Si bien es cierto que, en turismo de altas prestaciones, la cuota de neumáticos Premium todavía es superior a la suma de Q&B, pero que en el resto de los segmentos pierden posiciones vs. Q&B”.

Desde Dispnal (distribuidor de marcas como Toyo y Petlas) también reconocen que “la pandemia del Covid-19 ha afectado a todos los sectores de actividad y cuando miramos los porcentajes de caída del mercado en 2020 no podemos olvidarnos de todos los conductores que han quedado en teletrabajo, de todas las empresas que han puesto ERTES… Además, el usuario final ha perdido capacidad financiera y así, cuando hablamos de cambiar neumáticos, los conductores muchas veces buscan soluciones/marcas en función del precio que mejor encaja en su presupuesto”.

En Pirelli dejan claro que “no contamos con representación en el entorno Q&B, focalizando su propuesta de producto como fabricante Premium”, pero analizando la evolución del mercado español de reposición de neumáticos por mix de marcas manifiestan que “la evolución dispar entre ambos indicadores se centra, a nuestro modo de ver, en dos factores: por un lado, el aumento de marcas presentes en Europool se vincula a un descenso de las importaciones (principalmente las asiáticas). Por el otro, al aumento de stock de los distribuidores ante un escenario de precios alcista y a las dificultades de disponibilidad anunciadas por parte de todos los fabricantes. ¿Cuotas? Según nuestros datos, el peso total de las marcas Premium sobre el total del mercado se acerca al 60%, y es especialmente notorio en SUV y especialmente en tecnología Run Flat. Repartido por segmentos: Turismo: Premium (+55%) / Quality (25%) / Budget (20%); SUV: Premium (65%) / Quality (30%) / Budget (5%); Furgoneta: Premium (50%) / Quality (32%) / Budget (17%), y RunFlat: Premium (96%) / Middle (4%) / Budget (0%)”.

Desde Hankook/Laufenn consideran que “la subida de precios de las marcas Premium no ha penalizado en exceso el mix, a pesar de la situación de crisis, los cambios de mix no son muy significativos a pesar del crecimiento en el mix en el segmento Budget, la bajada del segmento Quality es sorprendente ya que la expectativa de este segmento era que creciera. No nos olvidemos que el año 2020 hemos estado inmersos en la mayor crisis sanitaria de los últimos años donde la movilidad en nuestro país ha estado muy reducida y donde unos de los motores de nuestra economía, el turismo ha estado parado y por consiguiente la movilidad y toda la flota de coches de alquiler los cuales se nutren en su mayoría de neumáticos del segmento Quality. ¿Cuotas? Es difícil establecer un porcentaje pues estos segmento hoy se están subdividiendo entre Quality primera marca, Quality segunda marca de fabricante, Budget, Ultrabudget… Teóricamente debería mantener una diferencia de entre un 15-20% por segmento pero la realidad es mucho más compleja que esto. En general seguimos pensando que la evolución en el segmento Budget podría seguir creciendo, pero dependerá de la evolución de la situación económica; las Quality seguirán dando ligeros signos de recuperación, pero lejos de las cifras de hace años y el segmento Premium seguirá siendo el segmento estrella de nuestro mercado con importantes crecimientos en UHP y 4X4. Pero el crecimiento mayor del neumático de furgoneta siguiendo la tendencia del 2020 y los primeros meses de 2021”.

En Tiresur, distribuidor multimarca y multisegmento de marcas como Triangle o GT Radial, argumentan que “está claro que la crisis de la pandemia, como todas las crisis económicas, sesga la decisión de compra del cliente final hacia productos más económicos, y esto explica el incremento tanto de volumen como de valor en el canal sell out para las marcas budget. No obstante, esta demanda no se ha llegado a reflejar tanto en el sell in, debido en parte a las acumulaciones de stock de los talleres, ya que en las épocas más duras de la pandemia redujeron al mínimo las compras dando salida a su stock, y evitando así sobrecargarse frente a una demanda interna debilitada por la crisis y los parones de actividad. ¿Cuotas? Los porcentajes aproximados de participación en el mercado, teniendo en cuenta las marcas de importación –lo que hace que suba el peso de las Budget vs Quality con respecto a los datos de Europool- , podrían moverse por encima del 50% para el caso de las marcas premium, por debajo del 20% las marcas Quality y en torno al 25% las marcas Budget”.

Por su parte, NEX, distribuidor multimarca y multisegmento, argumenta que dicha evolución dispar entre las ventas al canal y al usuario final del mix de marca reflejado por los datos de Europool y de GFK -ver pág. siguiente- “puede deberse a lo acontecido durante la pandemia, que hizo que se empobreciera el mix de marcas debido a las necesidades cambiantes de los consumidores, la falta de movilidad de estos y la carencia de producto de alto valor y de procedencia europea. En lo que va de año, gracias al empuje que están teniendo la familia 4×4 y SUV, las marcas premium están ganando cuota de mercado. Las primeras marcas representan hoy un 60% del mercado; las Budget, un 21.5% y las Quality, un 18.5% en nuestro país”.

Desde Grupo Zenises (marcas Z, Westlake y T, principalmente) recuerdan que “en el 2020 tuvimos un parón de unos dos meses marzo -mayo , y se tardó en reaccionar una vez vuelta a la normalidad. Esos datos de evolución dispar entre los datos de ventas al canal y al usuario final, coinciden con las budget subiendo en volumen y valor, en su mayoría de origen asiático. ¿Cuotas? Proporcionalmente similar al ejercicio 2019, teniendo como referencia meses con actividad”.

Acelerón de las Q&B en ‘all season’…y en llantas altas

Para más señas, en cuanto al valor del mix de producto, los neumáticos ‘all season’ son uno de los filones del mercado español y en 2020, según Europool y salvando las distancias en volúmenes, fueron los que menos cayeron porcentualmente: -10% en turismo; planos en 4×4-SUV y ¡subidón próximo al 25% en furgoneta! Sin embargo, por mix de marcas, los ‘all season’ de las Q&B pegaron sendos acelerones del 15% y 50%, respectivamente, mientras las marcas Premium sufrían un pinchazo próximo al -12%.

Al analizar dicho ‘cambio de tendencia’, Bridgestone opina que “el crecimiento en segmentos Q&B de todo tiempo se debe a que nuevas marcas estan desarrollando este tipo de productos, que ya están integrados en el portfolio de las Premium, que ya representan más del 80% de los productos todo tiempo vendidos en 2020”.

Pirelli afirma que “el peso de las Premium en todo tiempo supera el 78%, muy por encima del peso que tienen sobre el total del mercado. En este sentido, la introducción de nuevas líneas de producto en este segmento y el reducido peso de marcas Q&B en este entorno puede explicar los altos crecimientos porcentuales experimentados en 2020.

A rueda de ello, Goodyear reconoce que “el mercado de All Season no deja de crecer, es una categoría que se abre paso desde 2016 y ya representa una parte importante del mercado, en torno al 8%. El consumidor cada vez conoce más el neumático de Todo Tiempo y lo valora. Es por ello que aumenta también el número de marcas que ofrecen All Season y esas marcas cubren todos los segmentos. El mercado All Season está liderado claramente por las marcas Premium, que representan un 81%, y han dejado algo de hueco a las Quality con un 16% del mercado y las Budget con un 3%, pero de momento, ese 81% de Premium no nos hace hablar de cambio de tendencia”.

En Cooper consideran que “las quality están aprovechado la gran oportunidad que supone el producto all-season y de ahí el cambio de tendencia. En realidad, tiene el mismo origen que explica la situación del mercado en 2020: la mayor disponibilidad de las quality, el peso del factor precio y el cada vez menor salto tecnológico entre una premium y una quality, gracias al enorme esfuerzo inversor en I+D. Han ampliado además su oferta de producto”.

En Dispnal reconocen que “efectivamente, los datos demuestran que en el mercado de neumáticos ‘all season’ hay un cambio de tendencia en el mix de marca. Los neumáticos ‘all season’ están en el mercado hace pocos años, esta tendencia se debe a la necesidad que existe en la zona de nieve. Así, con los neumáticos todotiempo, surge la solución para ‘todo el año’. Actualmente, tanto el segmento Quality como el Budget tienen neumáticos ‘all season’ porque la demanda es cada vez mayor y así surge una solución con la relación calidad/precio”.

Desde NEX avanzan que “el recorrido de las marcas Q&B en este segmento es muy amplio y durante los próximos años veremos mucho más acelerón ya que todas las marcas están invirtiendo mucho en ampliar y mejorar la gama. Es algo que también se está viendo reflejado este año, sobre todo en las marcas quality de all season que ya ocupan un 14% del mercado, doblando casi su cifra de hace dos años”.

En Nexen creen que “la explicación a la tendencia alcista de Q&B en all season está en la evolución de las gamas y medidas. Por ejemplo, hemos lanzado recientemente el modelo de cuatro estaciones de furgoneta y hemos completado la gama para turismo, 4×4 SUV y furgoneta, y próximamente ampliaremos más medidas. Posiblemente en este segmento tan específico, la cuota mercado de Q&B esté por debajo del global del mercado, pero veremos cómo en los próximos años se irá acercando la cifra a la cuota del total mercado de Q&B”.

Para Hankook, “debido a la oferta de producto, el peso de las Premium es mayor en all season que en el mercado general; sin embargo, notamos un incremento principalmente en marcas Quality, aunque también las Budget están iniciando su oferta en este segmento que, sin duda, es estratégico debido a su incremento en los últimos años”.

Desde Tiresur defienden que “hace tiempo que los All Season dejaron de ser exclusivos de las premium para comenzar a ser desarrollados por marcas más económicas, pero con una clara vocación de ofrecer productos de calidad y tecnológicamente muy avanzados. Así, cada vez son más las marcas Quality e incluso Budget que están desarrollando este tipo de neumáticos cuatro estaciones ante la creciente demanda del mercado. Un claro ejemplo es Triangle y su neumático de última generación SeasonX, disponible hasta llanta 19’’, que además cuenta con la categorización M+S para alta montaña y nieve. Desarrollado con ingeniería europea y ampliamente testado en los mejores circuitos del mundo, cuenta con toda la garantía del fabricante, cuyas enormes inversiones en I+D no cesan de dar sus frutos con constantes ampliaciones de gama. Su avanzada tecnología y su excelente relación calidad-precio hace de este neumático una elección inteligente frente a sus versiones premium, de aquí que los All Season de primeras marcas presenten síntomas de madurez en el mercado e incluso decrecimiento, mientras que Q&B sube con cifras significativas”.

Abundando en el valor de las segundas y terceras marcas, los datos de Europool no sólo reflejan el tirón en la gama ‘all season’, sino también en el mix de producto hacia llantas de 17 pulgadas y superiores, como reconocen los especialistas del sector: “Si en general todos lo segmentos bajaban sus cifras en 2020, sí hay que constatar que las llantas altas fueron las menos perjudicadas, salvándose de la quema las 17” y superiores, y llegando la llanta 18” incluso a crecer frente al panorama desolador que dejaba los efectos de la pandemia para el resto del mix”. Otros expertos detallan que “en llanta 17” observamos que el segmento Quality ha tenido un comportamiento mejor, propiciado por la evolución del parque de vehículos, en el cual la llanta 17” se ha extendido a más modelos. Si analizamos el segmento de las llantas más grandes, de 18” y superior, observamos que son las marcas premium las que han tenido un mejor comportamiento incrementando su peso. Mientras, casi desaparecen las llantas de 13” y 14 pulgadas”.

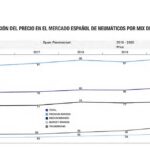

Marcas Q&B: arranque de 2021 con subidas de precios

Con las vacunas anti-Covid 19 acelerando la movilidad y, por ende, la economía rumbo a la total normalidad, el mercado español de reposición de neumáticos ha arrancado 2021 marcado por las subidas de precios por el alza de las materias primas y los costes logísticos. Han sido subidas en toda la cadena de venta, aunque no todos los actores lo reconocen. En Bridgestone precisan que “debido al incremento de los costes de materias primas y los costes logísticos, el porcentaje de subida en estos segmentos Q&B ha sido en torno a un 5%”.

Nexen “subió los precios a comienzos de año un 6,6 %, en todos los segmentos y marcas del grupo” y recientemente acaba de anunciar que a partir del 1 de agosto volverá a aplicar otra subida “debido a los costes crecientes de la materia primas, el transporte y los fletes marítimos”.

Cooper Tires resalta que “solo ha aplicado una subida del 2% ponderado, que ha entrado en vigor el 1 de mayo”, mientras que NEX habla alto y claro: “Es un movimiento general del mercado que no solo han sufrido estos segmentos Q&B, sino todos. Las subidas han rondado entre un 3% y un 7% dependiendo de la marca y su origen”.

Dispnal también reconoce que “la subida de precio por escasez de materias primas (caucho) y los costes logísticos es un tema que afecta a todo el mercado. Dispnal tuvo necesidad de actualizar tarifas en función de las subidas: hay marcas con origen ‘made in Asia’ que sufrirán un aumento entre 15% y 20% debido a los costes de flete, pero en este escenario que nos encontramos tuvimos la necesidad de soportar como empresa parte de ese incremento. Ahora, si hablamos de subida de precios por los fabricantes, el porcentaje se sitúa entre 3% y 5% en nuestras marcas Q&B”.

En Grupo Zenises informan que “en cuanto a subida por incremento del coste de la materia prima, no supera 5% hasta abril. Lo que más nos afecta directamente es el incremento de los fletes: ¡más del 300% vs diciembre!“. Y en Hankook precisan que “con nuestra marca Laufenn apenas hemos tocado precios”.

Pese a dichas subidas y ciertos problemas de suministro, como decimos, gracias a las vacunas y de vuelta a la normalidad/movilidad, en el ‘semáforo’ del mercado español de reposición de neumáticos luce el verde en las venta al canal. Sí, con los datos de Europool recién salidos del horno en la mano, como siempre, a cierre de mayo, el segmento consumer acumula un acelerón del 65%, con más de 6 millones de neumáticos, es decir, casi 2,4 millones más que hace un año, pero unos 150.000 menos si se compara con el cierre de mayo de 2019. Lo dice Europool, pero se lo detalla ‘EuroPneus’ a nivel de mix de marca: hasta mayo, las premium suben un 60%; las quality aceleran un 67% y las budget rondan el 45%.

Al analizar este subidón, unos expertos avisan que “vemos dos claves: el aumento de marcas presentes en Europool vinculado a un descenso de las importaciones (mayoritariamente asiáticas), y al incremento de stock de los distribuidores ante un escenario de precios alcista y las dificultades de disponibilidad anunciadas por parte de todos los fabricantes”. Y alguno subraya que “debemos tener en cuenta las comparativas que hacemos en 2021 contra años anteriores. 2020 estuvo muy impactado por la pandemia y los cierres, por lo que los crecimientos hay que tomarlos con perspectiva. Podemos analizar en términos de mix de marca y vemos como las Premium ganan terreno en este comienzo de año, tanto en el Sell In como en el Sell Out, ganando 2 puntos con respecto a 2020 y situándose en el 53% del mercado, con Quality representando un 18% y Budget un 29%”.

Otros apuntan que “hay una cierta demanda embalsada, debido a las reducciones de stock durante 2020, que ahora se está recuperando” y alguno reconoce que “a pesar de que el problema de transporte que venimos sufriendo se ha solucionado en parte, las marcas budget se han visto más perjudicadas que las qualitys por esta situación, así como por la subida de precios de los fletes y de las materias primas. Actualmente, la principal clave es tener stock para acompañar la demanda y el regreso de las actividades a la normalidad”. Tambien hay quien enfatiza que “es importante señalar además que estos acelerones en las marcas quality permiten estar a niveles de 2019”. Ahora bien, precisan que las Q&B ruedan dispares en cuanto a ventas al canal y al usuario final: “En el mercado Europool Sell In, las marcas Quality representan un 26,6% y las Budget un 16.4%. Mientras que en el mercado Sell Out, contemplando todas las marcas (europool+no europool), Quality representa un 17.5% y Budget un 29%”.

En cuanto al pronóstico para el segundo semestre y el cierre de año, la mayoría de expertos coincide en que “la situación comienza a despejarse, gracias al mayor ritmo de la vacunación, la desaparición del estado de alarma y las buenas perspectivas económicas. Hay consenso en que el segundo semestre será más positivo que el primero, sin negar que, afortunadamente, ha supuesto un cambio de tendencia frente a 2020. No obstante, pronosticamos que hasta 2022 no alcanzaremos volúmenes similares a los que tuvimos en el año 2019”.

(DESCÁRGUESE AQUÍ EL ÚLTIMO NÚMERO DE LA REVISTA EUROPNEUS PARA PODER VER Y ARCHIVAR TODOS LO DATOS)

(LEA AQUÍ MÁS REPORTAJES PUBLICADOS POR ‘EUROPNEUS’)

Desmontadoras de neumáticos: menos Covid, más ventas (Reportaje)

Neumáticos 4×4-SUV: ¡Se multiplican las ventas hasta mayo en España! (Reportaje)

Equipos de Diagnosis: Inversión de presente y futuro para el taller (Reportaje)

Grupos y redes de talleres: Apoyo ‘Central’ y gestión capital (Reportaje)