EuroPneus les ofrece aquí la tercera parte de su ya tradicional radiografía al detalle sobre la evolución y tendencias del mercado español de reposición de neumáticos (2018-2019) con una encuesta entre los principales distribuidores, tras la publicada con la visión de los fabricantes en la primera entrega y, en la segunda, con todos los datos de volumen de ventas y valor, tanto a nivel de sell in (o ventas al canal: Europool) como de sell out (o ventas al usuario final: GFK) en 2018. Tienen la palabra los distribuidores. Pasen y lean.

En esta encuesta, que ya se pueden descargar en formato pdf digital en el número de febrero de la revista ‘EuroPneus’, los distribuidores destacan que en 2018 el mercado español de reposición de neumáticos en consumer vivió un crecimiento en volumen ¡y en valor, reconociendo que para 2019 están preocupados por la incertidumbre económica y política, y alguno incluso subraya que “en el sector hay ‘ruido’ de concentración: ¿cómo y cuándo entrará Finntyre?…” Pasen y lean la encuesta con siete ‘números 1’ de la distribución de neumáticos en España.

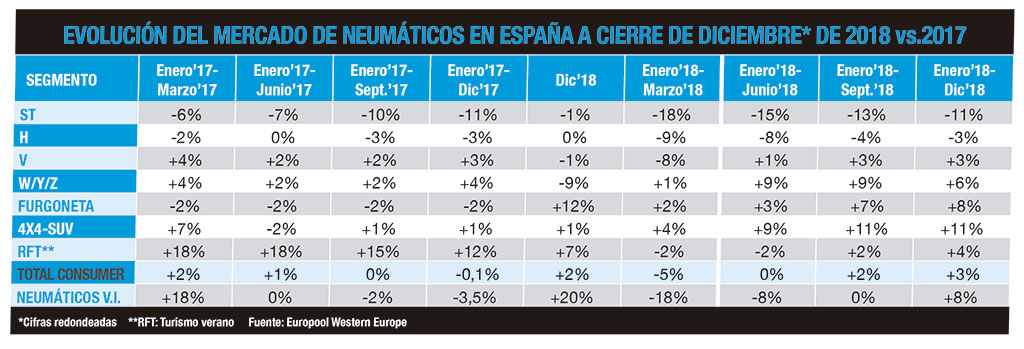

1.-Balance del mercado español de reposición de neumáticos de consumer en 2018: Volumen vs. Valor y sell in vs. sell out.

Juan Ramón Pérez (Grupo Soledad)

“El mercado sell in viene de dos años con previsiones más positivas de los resultados que se obtuvieron después. 2018 se iniciaba con una previsión de crecimiento en torno al 3%, tras un 2017 cerrado con un crecimiento del 0.4%, unas previsiones positivas ante un año que reflejaba un mayor movimiento general en la economía, en el sector y una mayor confianza del consumidor.

Las deseadas previsiones no solo se han cumplido, sino que se han superado, ya que se ha cerrado el año con el 5% en España y el 6% en Portugal unas cifras que marcan una tendencia al alza, pero que es continuista respecto a ejercicios anteriores.

En lo que respecta al sell out el resultado general del 2018 es muy similar al de 2017, con un ligero crecimiento sobre todo a finales de año. Tanto sell out como sell in han ido un poco en paralelo. El 2018 ha sido más positivo en valor que el volumen”.

Luis Miguel Muñoz (NEX)

“Con luces y sombras, así veo el 2018. Por un lado, aparentemente el año ha sido bueno si miramos al sell-in, con un +3%, pero eso es engañoso, y quizá sólo válido para los que miran el sell-in como indicador de su desempeño. La realidad del sell-out, de las ventas, es bien distinta. Según GFK, 2018 acaba prácticamente plano, con un +0,4% en unidades, aunque, y esto es lo más positivo de todo, con un +1,9% en valor, de nuevo empujado por la mejora del mix. En términos de ventas (sell-out), el año 2018 tiene una tendencia peor que la del 2017, donde creció un 2,2% las unidades y un 2,7% el valor frente al 0,4% y 1,9% de 2018.

Si añadimos a estos datos otros de sobra conocidos, y que son los que marcan el día a día y los resultados reales de las empresas del canal, como deterioro de márgenes, fraude, competencia desleal, talleres ilegales, banalización del producto y del servicio…, creo que puedo decir que el año 2018 a nivel sectorial no ha cubierto las expectativas que teníamos.

Soy muy positivo y optimista, pero hay que ser realistas: no ha habido un fondo de mercado propicio, hay desequilibrios. A pesar de esto, Nex ha vuelto a batir todos sus récords y seguimos progresando de manera sobresaliente en todas las líneas de producto y países, pero nadamos contra corriente”.

Eduardo Salazar (Grupo Andrés)

“Al cierre de 2018, hemos podido comprobar que se han cumplido las previsiones de un año de gran estabilidad en el mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV), en el que hemos visto crecer las ventas en un 3% en volumen y, mejor aún, el porcentaje en valor, aunque no tenemos datos concretos de mercado, podemos estimarlo en el 8%, con el tirón del segmento A; al crecer de forma importante las llantas de 17” y superior.

Hemos podido notar un repunte significativo en el segmento de 4×4 SUV. Las llantas Premium siguen a la cabeza en cuanto a ganancia de cuota de mercado, llegando al 34%, por ejemplo este crecimiento se mantiene también gracias a la tendencia alcista de las llantas >= a 18´´ en los vehículos nuevos, recordemos que este año ha habido un aumento de matriculaciones entorno al 7%. No obstante, el mayor incremento de demanda se sigue observando en segundas marcas o Quality que ya ocupa el 24%.

Por otro lado, la eficacia del neumático All Season convence definitivamente al usuario y en la Península Ibérica ya ha conquistado su espacio. Aún sigue quedando mucho por hacer en la expansión de este gran producto, sin embargo la seguridad y comodidad que aportan los All Season en carretera son una garantía que ya cala en los conductores.

Al hilo de esto, dentro de los vehículos comerciales, llama la atención el aumento de la demanda en neumáticos de furgoneta All Season, que permiten a los usuarios mejorar números en consumo y reducir el desgaste de las llantas”.

Francisco García (Tiresur)

“2018 podemos considerarlo como un buen año. Tal y como se vaticinaba, se ha mejorado el mix de producto y la subida en llanta alta se ha consolidado – 17’’ y superiores-, siendo la familia 4×4/SUV quien ha abanderado el crecimiento del sector, mientras que el neumático de turismo en llanta pequeña ha perdido enteros. Furgoneta, por su parte, ha experimentado un tímido ascenso.

Los segmentos Quality y Budget han ido ganando cuota cada día, acortando distancias con respecto al segmento rey, quien se ha visto obligado a trabajar con precios más competitivos. Tiresur no se ha mostrado ajeno a esta tendencia del mercado y ha reforzado de manera continuada su oferta con ampliaciones de gama y con la incorporación de nuevas marcas de distribución exclusiva. Y esta lucha de precios entre segmentos (Premium vs Quality y Budget) se ha trasladado también a la fuerte competencia entre distribuidores, ralentizando así la esperada recuperación del margen”.

Juan Orellana (Grupo Zenises)

“A la hora de hacer balance del mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV) en 2018, tanto en cuanto a volumen como a valor, y sell in versus sell out, Grupo Zenises, asi como su comercial, experimentaron un crecimiento notable en estos canales, con precios más estables y volúmenes similares, tanto en sell in como sell out”.

Javier Urrutia (Safame Comercial)

“Llevábamos dos años 2016 y 2017 apuntando previsiones de crecimiento del 3% y posteriormente cerrábamos el año y no se cumplían. Por fin, este 2018 el mercado ha crecido un 3%, sobre todo gracias al último semestre del año. Por segmento de producto cabe destacar el continuado crecimiento de las llantas 17” y superiores (destacando que llanta 16” crece y en concreto la medida reina 205/55 VR16), neumáticos SUV y furgoneta. Sin duda la estrella del mercado ha sido “all season” con un crecimiento del 50% tanto en unidades como en valor.

Con respecto al sell out destacar su fortaleza cerrando por encima del 2017, dato muy significativo que nos empuja a ser optimistas para el año 2019. Es aquí donde nos debemos centrar, ofreciendo una estrategia comercial encaminada a que el usuario final vea mucho más atractivo el acto de la compra del neumático, hay que ser creativos y pasar de una compra en blanco y negro a una compra en color con un gran valor añadido percibido. Analizando nuestro portfolio de producto, crecemos principalmente en marca Quality siendo nuestra bandera Lassa (destacando el lanzamiento de la franquicia de talleres Carlider durante 2018), el segmento Budget sube de otra vez más, aunque con menos intensidad que en años anteriores y en último lugar destacamos el incremento en marca premium, siendo ésta la de menor cuota en nuestra cartera de producto, pero empieza a ser sustancialmente importante”.

Clark Freed (Grupo Total)

“Durante el último año el mercado ha evolucionado favorablemente, la polarización se mantiene en el mercado, las marcas budget crecieron pero no con tanta intensidad, manteniéndose este segmento estable. Sin embargo las segundas marcas sufren una ligera caída mientras que los neumáticos Premium recuperan cuota de mercado. En el año 2018 se ha producido un gran incremento como en años anteriores de los neumáticos UHP, SUV y furgoneta mostrando un crecimiento positivo en términos de valor a cierre de año. Podemos decir que la evolución del sell in y el sell out no ha sido equitativo, los datos no son consistentes”.

2.-Pronóstico y claves del mercado para 2019 en consumer: Volumen vs. Valor y sell in vs. sell out.

Juan Ramón Pérez (Grupo Soledad)

“El 2019 comienza con buenas previsiones, según lo expresado por los diferentes fabricantes. 2018 se cerró con un aumento de las matriculaciones y las ventas que continuará, esperemos, en 2019 haciendo aumentar tanto volumen como valor, sell in y sell out.

Será un año de crecimiento moderado, como el último registrado, una continuidad del 2018. Aunque la economía marque una posible desaceleración, el mercado de reposición de neumáticos se mantendrá por lo anteriormente comentado, el aumento de las matriculaciones, y la tendencia de aumento de las marcas quality”.

Luis Miguel Muñoz (NEX)

“Incertidumbre, creo que esa es la palabra que define el 2019. Año electoral, incertidumbre política, sin ver un rumbo claro el consumidor será conservador y esto afectará al gasto de las familias, las cuales han llegado a un mínimo de ahorro, por lo tanto seguirán demorando decisiones. Incertidumbre económica, unos hablan de desaceleración, yo creo que hay una burbuja de crédito sostenida por el interés de expansión del PIB de USA. Además, hay un escenario de costes de materias primas y tipos de cambio que no favorece la importación, por lo tanto, puede que el precio no sea estable.

Además, en el sector hay ‘ruido’ de concentración: ¿cómo y cuándo entrará Finntyre? Por lo demás, seguirán las tendencias de fondo: mejora del mix, del all season, crecimiento del canal de talleres, presión al margen… lo ya conocido, pero en cualquier caso, con un crecimiento muy moderado de las ventas. Ante la incertidumbre, en Nex lo tenemos claro: prudencia, gestión y excelencia en el servicio al cliente”.

Eduardo Salazar (Grupo Andrés)

“Este año, la respuesta de la economía de consumo ante el actual momento político y financiero del país marcará el paso. En otra línea, si nos fijamos en el parque móvil actual y en cómo se ha ido renovando, cabe esperar que en 2019 se mantenga el crecimiento del mercado español de neumáticos, especialmente en el producto de altas prestaciones o Premium, Quality y Eco-Quality. Nosotros apostamos por potenciar el canal de los talleres profesionales como prescriptores puesto que son los que mejor pueden garantizar la calidad del servicio en torno al neumático, ofreciendo un producto ajustado a las necesidades de uso del vehículo y a la rentabilidad esperada por el usuario.

Los posibles cambios normativos europeos, relativos a medidas antidumping en turismos o restricciones medioambientales, pueden afectar en los datos del sector en 2019, aún está por ver en qué dirección”.

Francisco García (Tiresur)

“Es en este escenario donde, sin embargo, los comienzos del presente ejercicio 2019 arrojan buenos vaticinios con la cautela, eso sí, de la esperada ralentización del crecimiento macroeconómico. Si el Banco Central Europeo preveía un crecimiento para la eurozona de un 1,9% en 2018, esta cifra baja a un 1,7% en 2019. Una desaceleración generalizada que, no obstante, deja a nuestro país como uno de los estados miembros que en menor medida sufrirá la leve bajada de ritmo.

Así, confiamos en que se mantenga la tendencia del pasado ejercicio, donde neumáticos más tecnológicos y desarrollados como los All Season, han visto crecer su protagonismo en el sector, dando respuesta a una demanda mucho más exigente e informada, donde la innovación y optimización del rendimiento del neumático ganan importancia. Tiresur continúa planteándose nuevos récords de crecimiento, tras los 115 millones facturados en el pasado ejercicio, con una apuesta rotunda por la mejora continua y bajo el paraguas de su filosofía 360º”

Juan Orellana (Grupo Zenises)

“Durante 2019, esperamos seguir esta tendencia de crecimiento, aunque somos conscientes que los datos macro y micro no nos lo van a poner nada fácil. La tendencia tanto sell in como sell out será muy parecida a la del pasado ejercicio siempre que el mercado no se ralentice”.

Javier Urrutia (Safame Comercial)

“Pronosticar qué va a suceder en 2019, es bastante complicado porque hay factores que impregnan de incertidumbre el mercado como la ralentización económica, la inestabilidad política con varias elecciones a la vuelta de la esquina y sobre todo la desaceleración del consumo privado. Somos optimistas y confiamos que el 2019 mantenga el crecimiento iniciado en 2018. Nuestra compañía seguirá apostando fuertemente por el segmento medium con Lassa y la incorporación de Interstate. En segmento Económico mantenemos nuestra presencia en un mercado ya bien definido y seguir siendo creativos para estar más presentes en marca Premium, apostando fuertemente por Goodyear.

Esperamos que el mercado en 2019 sea capar de crecer entorno al 2% y que todos los actores podamos ir mejorando la rentabilidad, sin duda sería un síntoma de fortaleza de nuestro sector”.

Clark Freed (Grupo Total)

“En el año 2019 se prevé una tendencia positiva, estamos convencidos que el mercado de reposición de neumáticos aumentará en valor, la tendencia seguirá impulsando el crecimiento de las altas prestaciones y del SUV, así como el del segmento de all season. En términos de volumen, creo que se mantendrán las tendencias de un mercado maduro”.