Gestión muy redonda… y nunca mejor dicho. Gestión muy redonda para comprar y tener disponibilidad de producto, dadas las subidas de precios de las cubiertas y los fletes (problemas de contenedores y transporte, incluidos). Gestión muy redonda para vender con margen, sirviendo bien y pronto, aquilatando las entregas. Este es un flash del día a día pospandemia por el Covid-19 de los distribuidores de neumáticos en España y Portugal, en plena vuelta a la normalidad. Gestión 360º los 365 días del año (366 si es bisiesto). Pero mejor, pasen y lean. Se lo cuentan los propios protagonistas… y se lo detalla ‘EuroPneus’ en un reportaje publicado en su reciente ‘Especial Altas Prestaciones’ de la revista impresa, que ahora salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

Con el fin del Estado de Alarma por la pandemia del Covid-19 y la vuelta a la ‘normalidad’ acelerando, los distribuidores de neumáticos de España y Portugal viven a diario una gestión muy redonda para aquilatar todo el proceso de entradas y salidas de productos de sus almacenes en plena escalada de precios (neumáticos, fletes… y con la luz por las nubes) equilibrando la oferta y la demanda, intentando siempre comprar bien y vender pronto y mejor, pues a más rotaciones, a priori mayores ganancias por el bien de la viabilidad y supervivencia de la empresa.

Al analizar esta gestión 360º durante 2021 en un mercado ibérico de reposición de neumáticos plagado de tensiones y presiones para comprar y vender salvando las cuentas, los especialistas de Grupo Andrés analizan que “la caída en la producción de vehículos por falta de materia prima -sobre todo, chip- y como consecuencia, caída de las ventas de vehículo nuevo, y con un parque móvil tan envejecido, está siendo necesario un mercado de reposición de neumáticos fuerte, pero, a la vez, más asequible en términos económicos para el usuario final. La caída de ventas del segmento consumer ha perjudicado a todo el mix de marca, pero realmente la mayor capacidad de movimiento de los últimos meses hace pensar que el año se podría cerrar con mejores datos. El verdadero problema de 2021 es el generado por la incesante subida de los precios de los fletes maritimos, unido a los retrasos permanentes en la recepción del producto. En particular, el nicho Budget,T3/T4 o low cost está sufriendo enormemente esta problemática. El sell in en España crece un 37,3% en auto, aunque se concretan las subidas en los segmentos de altísimas prestaciones y all season: en general, todo lo que supera la llanta 17¨ En Camión, la demanda es creciente y supera en acumulado el 41,23% de crecimiento, y en moto destacaríamos un crecimiento del 35,6%”.

Desde Tiresur también reconocen que “2021 se nos está mostrando como un año nuevamente marcado por la evolución de la pandemia COVID-19, y el mercado de reposición de neumáticos, al igual que el resto de sectores de actividad económica, se está viendo afectado por los factores externos que condicionan la vida diaria desde marzo del año pasado. Así, el mercado de reposición en 2021 comenzó contenido en la distribución, no así en los datos aportados por Europool en donde la falta de disponibilidad de producto del segundo semestre de 2020, comenzaba a corregirse y los distribuidores, con necesidades urgentes de reposición, incrementamos notablemente la cantidad de pedido. Este buen arranque, no obstante, no se trasladaba al mercado de igual manera y los datos de GFK nos mostraban un gap de casi 20 puntos en la evolución del sell in vs sell out. La evolución de la segunda ola en estos meses retuvo el crecimiento y no fue hasta la proliferación de la vacunación y el levantamiento de alguna de las medidas de restricción existentes hasta la fecha, cuando se produjo un fuerte incremento de la demanda en los meses de primavera, señal inequívoca de la mejoría de la situación sanitaria y de los deseos de la población de retomar una situación de normalidad en el menor plazo de tiempo posible”.

Además, Tiresur añade que “así, el verano ha continuado la buena senda del volumen, si bien, los meses de julio y agosto no han sido tan notables como hacían prever los dos meses anteriores como consecuencia del resto de factores externos que afectan de una manera muy importante al coste de producto y a la disponibilidad por los problemas logísticos que la crisis COVID sigue generando en diferentes ámbitos. En lo relativo al valor, los continuos incrementos de los costes logísticos y de la materia prima se traducen en un aumento muy acusado del coste de los neumáticos, hecho que está teniendo su traslado al mercado según avanzan las fechas y que, a día de hoy, parece estar lejos de corregirse”.

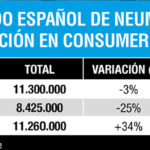

Para Top Recambios, “los últimos datos del llamado sell in relativos al segmento de neumáticos de consumer, nos indican que, aunque la evolución del 2021 sobre el 2020 es positiva, aún estamos por detrás del 2019, en lo que a los datos del Europool nos ofrece. Esta misma situación se produce en relación al sell out, con un mayor gap de diferencia sobre el 2019. Estas diferencias se ven reducidas si hablamos de facturación, ya que las diferentes subidas de precios, así como las mejoras de mix de marca, están llevando al alza los precios”.

NEX enfatiza al respecto que “es evidente el cambio positivo que el mercado ha sufrido este año, con unas cifras que rondan el 30% frente a los datos acumulados el año pasado. Pero todavía es insuficiente, ya que, si comparamos las ventas con 2019, el mercado no está creciendo. Es una consecuencia todavía de la pandemia y de todos los problemas que tras ella estamos viviendo: cambio en los costes de fletes, aumento de costes de materia prima y en los propios productos finales, escasez de producto y demanda contraída. Vale la pena destacar que hay segmentos que cada vez tienen un peso mayor, como la furgoneta, y que mantiene su paso firme en cuanto a crecimiento; el resto de productos está creciendo al mismo ritmo y eso habla de mercados muy maduros, donde el crecimiento es más orgánico que derivado de otras situaciones”.

En Dispnal Iberia señalan que “con el fin del Estado de Alarma, empezó por ser un año con movimiento bastante positivo teniendo en cuenta el estado del mercado/país. Este año se ha notado un crecimiento en todos los segmentos, desde los ligeros hasta camión e incluso en el segmento agrícola e industrial debido al aumento de trabajo”.

Por su parte, en Zenises estiman que “los porcentajes serán cada vez más parecidos a los del ejercicio 2019. Los volúmenes siguen estando por debajo, en torno al 105% vs 2019. En nuestro caso, lo que más nos afecta de manera directa es el apartado fletes. Esto deja en segundo plano el encarecimiento de las materias primas; aunque son notorias, el mayor impacto lo ocasiona lo anteriormente comentado, más la falta de espacio”.

Desde Lubrimed también reconocen que “el mercado español de distribución de neumáticos de manera gradual está volviendo a la normalidad, y cada periodo que pasa se acerca cada vez más a las cifras del ejercicio 2019. Todos los segmentos han registrado una evolución positiva respecto al segundo trimestre del pasado año, sin ninguna duda es una buena señal para el mercado tras el insólito impacto de la Covid-19. Por lo que respecta a los segmentos este segundo trimestre, turismo, furgoneta y 4×4-SUV han representado más de 50 millones de ventas a nivel europeo, mientras que todos estos segmentos en el segundo trimestre del año pasado no llegaron a la cifra de 35 millones de unidades vendidas. Lo que es indiscutible, y así arrojan los datos, es que existe una tendencia a la compra de neumáticos all season en detrimento de los neumáticos de verano e invierno. Para hacernos una idea la venta de neumáticos all season ha subido entorno al 40% respecto al 2019. Lo que llevamos de año también está siendo positivo para los segmentos de camión y moto, por lo que se prevé, se va a cerrar el año con un crecimiento alrededor del 10% en ambos segmentos respecto a cifras pre-covid”.

Distribuidores de neumáticos: gestión de las subidas de precios y problemas de disponibilidad

Dentro de esta gestión muy redonda 360º, los propios distribuidores reconocen que dos de sus principales caballos de batalla este año de vuelta a la ‘normalidad’ son las subidas de precios de los fabricantes de neumáticos por el alza de las materias primas (caucho, acero, petróleo…) y los fletes, y, a rueda de ello, los problemas de disponibilidad de producto. A la hora de desvelar cómo están gestionándolos, desde Tiresur señalan que “el alza de las materias primas y los fletes, junto con la limitada capacidad de producción y transporte marítimo, están teniendo un impacto muy importante en el mercado. Esta situación, lejos de corregirse en el corto plazo, se va a mantener el resto del ejercicio y durante el comienzo de 2022 , por lo que nuestras acciones han ido y continuarán encaminadas a garantizar que el impacto de estos nuevos costes sea gradual y que tenga la menor afección posible en nuestros clientes a través de campañas de marketing que apoyan a nuestros clientes y gestionando muy de cerca la disponibilidad de producto y ofreciendo el mejor nivel de servicio mediante un trabajo cercano y colaborativo con todos los actores, fabricantes, forwarders, agencias de transporte, dado que existe un problema real de disponibilidad en los buques de carga. Afortunadamente, Tiresur ha conseguido, a la fecha, minimizar este impacto y esperamos mantener los niveles actuales de disponibilidad en lo que resta de año”.

Por su parte, en Top Recambios afirman que “tratamos de gestionar de la mejor manera posible nuestras compras para beneficiarnos o, dicho de otra manera, para minimizar al máximo estos dos impactos (subidas de precios de productos y de fletes), pero, sin duda alguna ,nos vemos afectados por ellos, aunque tratamos de ajustar nuestras políticas de márgenes para que el impacto que llega al taller sea el menos posible, dentro de las circunstancias existentes”.

En línea similiar se pronuncian desde NEX: “Respecto al alza de las materias primas, la subida ha sido espectacular en casi todos los componentes de las cubiertas, lo cual se ha traducido en subidas de precio continuas e importantes. Al final, no somos ajenos a un problema que es mundial y afecta a diferentes sectores, pero sí hemos tratado de retrasar sus efectos sobre nuestros clientes y esto nos ha permitido poder estar a su lado y crecer de su mano. NEX ha hecho los deberes desde hace meses para ser capaz de mantener el abastecimiento a sus clientes. Para las subidas de los fletes hemos encontrado soluciones parciales a los tremendos incrementos de coste y esto nos ha permitido postergar algo las consecuencias de los mismos durante unos meses, pero, sin duda, el impacto en el precio final se ha notado significativamente”.

En Euromais también reconocen que “hasta ahora hemos manejado bien las subidas de precios, porque todos los fabricantes lo están haciendo y así es mas fácil. Tenemos que repercutir el incremento de precios en los precios del día a día, de otra forma es imposible. No se pueden aguantar las subidas sin repercutir el incrementó en las ventas diarias. La disponibilidad de producto es un problema. Tenemos que buscar alternativas en otros países y, en algunos casos, fuera de Europa. Solo así es posible para un distribuidor poder tener disponible todas las referencias de un fabricante. La complejidad de medidas y homologaciones es muy grande y, para ser un distribuidor de oferta global, hay que tener todo disponible”.

A rueda de ello, Grupo Andrés declara que “nuestra estrategia permanente se sustenta en un servicio de calidad, gracias a nuestro gran stock de producto y potentes herramientas tecnológicas. Consideramos que el abastecimiento de neumáticos es prioritario, ya que ha quedado demostrado que el sector del neumático es un servicio esencial que no puede parar. En Grupo Andrés tenemos una oferta altamente competitiva y nuestro portfolio nos ha permitido seguir ofreciendo a los clientes productos en todos los segmentos. Llevamos 30 años ofertando marcas fiables y polivalentes cuyo justiprecio es fundamental para el profesional. Hemos amortiguado todo lo que podemos las últimas subidas de los fabricantes y en cuanto a los fletes, en un principio hubo que parar las importaciones de product low cost de origen asiático por su gran impacto, pero al tener marcas como Kormoran de origen europeo, hemos sabido darle mayor servicio a nuestros clientes. Bien es cierto que, viendo que no se observa un cambio a corto plazo, hay que incrementar los precios de forma importante, ya que lo que prima en este momento es tener producto”.

Dispnal Ibérica subraya que “el escenario de subida de precios por parte de los fabricantes es un tema que afecta todo el mercado. Actualmente tenemos marcas con subidas de precios más altas que otras. ¡La factura de la pandemia ya se esperaba, y bueno, ahí está! La subida de precios y niveles de producción más reducidos afectan a todos los sectores. En nuestro caso, nos vemos obligados a ajustar los precios, pero esto también significa sacrificar nuestro margen para amortiguar un poco la subida y no afectar tanto a nuestro cliente”.

En Lubrimed añaden que “la innegable subida del precio del caucho natural, caucho sintético, productos químicos y del flete marítimo ha provocado que los precios de los neumáticos sean actualmente muy volátiles y se encuentren al alza. Obviamente, esto conlleva estar modificando en todo momento los precios de venta, cuya tarea es muy ardua, aunque da valor a la necesidad de trabajar por automatizar y monitorizar el pricing. Siendo esta una circunstancia que afecta al mercado nos refuerza la importancia de poseer un buen servicio al cliente, ventaja competitiva que ha permitido situar a Lubrimed entre uno de los principales distribuidores nacionales de neumáticos. Nosotros tenemos precios competitivos, pero no competimos en precios: el cliente al fin y al cabo lo que busca es el mejor servicio. En la actualidad, estamos en la era de las experiencias y en la inmediatez y para ello es vital disponer un buen servicio al cliente, este siempre que tiene que ser el centro de cualquier estrategia empresarial. Hoy en día la gente está acostumbrada a realizar compras desde un clic o con una llamada de teléfono y recibirlas en su casa en escasas horas. También estamos gestionando los problemas de disponibilidad de neumáticos, sobre todo los procedentes del continente asiático, con la incorporación de nuevas marcas originarias de países más cercanos al territorio español, como por ejemplo del norte de África. Por último, una de nuestras máximas por lo que respecta a la gestión es ser siempre honesto y trasparente con el cliente”.

Distribuidores de neumáticos: tendencias a nivel empresarial, de marcas, productos, servicios…

Una de las grandes noticias este año en el campo de los distribuidores, junto a la factura del Covid-19, es la compra del negocio de distribución de Louzán por parte de NEX, amén de los problemas de las importaciones de marcas asiáticas por las subidas de precios de los neumáticos y de los fletes. De hecho, según los últimos datos de importaciones de cubiertas ‘made in Asia’ publicados por ADINE a cierre de julio – ver cuadros adjuntos a lo largo de este reportaje- , “la importación de neumáticos asiáticos cae hasta julio un 13,6% en consumer, con casi 758.000 unidades menos importadas, y un 22,4% en camión, con unas 61.000 unidades menos importadas comparado con 2019. En lo que respecta a las importaciones de neumáticos agrícolas acumulan un aumento de un 49,7% de enero a julio en comparación con el año anterior, con un total de 149.020 unidades importadas, de los que 72.950 unidades (49%) provienen principalmente de la India (y un +11,6% si lo comparamos con enero-julio de 2019).”

Al respecto, al analizar la tendencia de los distribuidores de neumáticos en España, tanto a nivel empresarial (concentración: compras/alianzas), como a nivel de oferta de marcas y productos, de servicios…, desde el propio NEX defienden que “hace unos años se preveía un mayor ritmo de concentración por compra, tanto en retail como en wholesale pero que no se está produciendo a nivel de wholesale y sí en retail. Es fruto de la evolución natural de los negocios (sucesión inexistente o no interesada en continuar) así como de absorciones de pequeños distribuidores regionalistas por otros de escala nacional o internacional de gran volumen. A nivel de oferta y promesa al taller hay tantas estrategias como empresas hay en el mercado. En lo que respecta a NEX, nuestra apuesta es clara desde el principio: queremos estar cerca del cliente. Y eso significa por apostar por reforzar stock, canales de comunicación, servicio de entrega y capacidad de respuesta a sus demandas a través de un portafolio de productos muy amplio. Un cliente sabe que en NEX puede encontrar de todo para todos sus clientes”.

A rueda de ello, Grupo Andrés sentencia: “Menos y mejores. La concentración es inevitable y es algo que siempre hemos defendido. Sólo los más fuertes y quienes hayan hecho los deberes (hablamos de logística, tecnología, nuevas oportunidades) podrán seguir manteniendo su sitio en un mercado tan competitivo. Esto nos ayudará también a reforzar nuestro hueco en el mercado, como eslabón entre fabricantes (que deben pensar sólo en fabricar el mejor producto) y talleres (prescriptores de los productos al cliente final)”.

De similar opinión se muestran los especialistas en la distribución para los talleres de automoción de Euromais: “En España, con un mercado muy atomizado, todavía hay espacio para hacer alguna concentración de distribuidores”.

Para Tiresur, sin ningun genero de duda, “la concentración de actores, sea del tipo que sea, no se debe sólo al Covid-19; es una realidad de los últimos ejercicios motivada por la cada vez más creciente necesidad de dar un servicio global y de alta profesionalización. Este hecho está ocurriendo en todos los sectores, incluida la automoción, y no solo lo vemos en la distribución, también está ocurriendo en el recambio. Las empresas se refuerzan mediante la unión y/o adquisición, creando grupos cada vez más fuertes, más consolidados y grandes. Al igual que ocurre en el resto de los sectores económicos, la digitalización, la capacidad de adecuación a las nuevas realidades de mercado harán perdurables los proyectos empresariales, y aquí el tamaño sí importa”.

En Lubrimed consideran que “lo que está claro es que para tener éxito en este negocio tienes que ser visible y tener presencia por todo el territorio nacional; por tanto, la tendencia es que los grandes distribuidores efectúen algún tipo de las operaciones corporativas mencionadas, bien sea fusiones, adquisiciones o alianzas con tal de efectuar con éxito sus estrategias de desarrollo y crecimiento. A nivel de oferta de marca cada vez hay más marcas de neumáticos sobre todo en el segmento budget. Últimamente algunos países emergentes del continente africano están empezando a exportar neumáticos de gran calidad. Con el mundo globalizado, las principales marcas exportadoras del mundo de neumáticos de China, Tailandia, Alemania, Japón y EEUU tendrán que instalar plantas de fabricación por todo el mundo y no se descarta que haya adquisiciones de marcas”.

Distribuidores de neumáticos: claves y pronóstico para el cierre del año del mercado

En Dispnal Ibérica apuntan al respecto que “la factura del Covid-19 es muy pesada y está afectando a todos los sectores. El mercado de reposición de neumáticos está atravesando una fase muy difícil, por la subida de precios y el absurdo aumento de los fletes. A nivel de distribuidores, este año nos ha exigido una gestión y control de stock distinto. El inicio de 2021 empezó con un crecimiento muy positivo, pero las subidas de costes nos han creado la necesidad de buscar nuevas alianzas/soluciones. Es un hecho que ha subido la búsqueda de proveedores europeos”.

Y en Zenises señalan al respecto que “los sectores maduran y ésta es una de las consecuencias: erosión de márgenes, compra de cuota de mercados, entre otras. Este año, por los factores antes comentados , se están generando cambios muy rápidos en el mercado del neumático: nuevos continentes, marcas.. Intentar suministrar y seguir siendo un actor de interés frente a tus competidores no es fácil, sí divertido”. Estamos cerrando acuerdos con fabricantes en otros países y así poder mantener la relación comercial con nuestros clientes ayudándoles con nuevas marcas dentro del sector”.

A la hora de enumerar las claves hoy del mercado español de reposición de neumáticos para un distribuidor y los principales problemas: (multicompetencia, multimarca, multiofertas/descuentos, guerras de precios con tensión y presión incluidas, erosión del margen…), desde Top Recambios resumen que “cada vez las claves del mercado se simplifican, pero a la misma vez estas se intensifican: gama (tanto de marcas de los diferentes segmentos, como de medidas/dibujos en cada una de ellas), disponibilidad, precio competitivo… ¿Pronóstico del mercado para el último trimestre y cierre de 2021? Confiamos que la tendencia que se truncó durante el tercer trimestre por los repuntes de contagios que hubo, se recuperara y que, a la mejora en los datos sanitarios, más la inyección económica proveniente de los fondos europeos, junto a la incorporación de la mayoría de los empleados de los Ertes habidos y, por ultimo, la llegada de las condiciones invernales [bajada de temperaturas/lluvias/ nieves], nos permita tener una ultima parte del año con una curva positiva de desarrollo ”.

Al respecto, desde NEX analizan que “el mercado se enfrenta a una situación de continuas subidas que debe asumir y entender para trasladarlo al consumidor de una forma natural, bien explicada y argumentada, de tal forma que no perjudique a su margen. Las claves para los distribuidores pasan por lo de siempre: disponibilidad, cercanía y servicio. ¿Pronóstico? Va a depender de nuevo de cómo afronte el país la vuelta del verano en cuanto a restricciones y evolución de la situación económica, pero estamos asistiendo a una movilidad muy alta dentro de nuestras fronteras y esto en principio debe ayudar a que el crecimiento se mantenga en el tiempo. También va a depender de la capacidad de los fabricantes de abastecer al mercado y de cómo nosotros seamos capaces de seguir dinamizando el canal”.

En cuanto a las claves, Grupo Andrés señala que “multicompetencia, multimarcas, multiofertas/descuentos, guerras de precios (con tension y presión incluidas), erosión del margen… Todo esto son los factores que vienen marcando desde hace años el mercado. Junto a estos, añadiríamos los derivados por la pandemia, fundamentalmente falta de stock. Algo que en nuestro caso no ha sucedido, pues hemos mantenido una estrategia de ampliación de portfolio para evitar roturas de stock y desabastecimiento del mercado, algo que ha valorado mucho nuestro cliente profesional. ¿Pronóstico para cerrar el año? Parece que el último semestre del año podría darnos noticias positivas, pero la situación puede cambiar en cualquier momento. Pensamos que el mercado no va a recuperar la cifra del 2019 y que tan solo en el 2022 podamos alcanzar esas cifras. La baja disponibilidad de las marcas premium y el problema grave de los fletes no permiten esperar otro resultado”.

Euromais subraya que “la clave del mercado actual es la oferta de producto. La diversidad de productos es muy grande y es donde un distribuidor puede marcar la diferencia para sus clientes. Los problemas son los mismos de siempre: hay mucha competencia y por eso hay que mantenerse despierto para conocer lo que la competencia hace diariamente. ¿Pronóstico? Creemos que el mercado se va a mantener en línea con lo que ha pasado hasta hora. No tendremos grandes cambios y llegaremos a los niveles de 2019/ 2020”.

Para Tiresur, hay una ‘rueda’ de claves en el mercado: “Como siempre, la cercanía a la necesidad del cliente te aporta la mejor de las visiones de cara a desarrollar una propuesta de valor que encuentre su significado en la satisfacción de éstos. La disponibilidad de producto y la profundidad de stock, el nivel de servicio excelente y el rango de precios adecuado junto con una atención profesional de muy alta calidad, son imprescindibles para que el cliente se encuentre cómodo trabajando con nosotros. Nos mantenemos cercanos a ellos con la ayuda de nuestro Equipo Comercial y Contact Center. Abogamos por generar valor en el taller, dándoles siempre los mejores productos al mejor precio. Asistimos a un momento en que se ha roto la tendencia de años anteriores en lo que a oferta se refiere. Existe una menor disponibilidad de producto, marcas que han desaparecido y el abanico de ofertas ya no es tan amplio debido a los problemas que la situación de pandemia continúa generando. Se crea así un escenario de oportunidad donde podemos encontrar la manera de generar valor y de hacerlo de forma sostenible para todos. Nuestro principal objetivo ante este escenario es garantizar que tenemos el producto que nuestro cliente necesita en el momento y lugar que lo precise a un precio lo más adecuado posible. ¿Pronóstico? El cierre de este año debería ser similar en términos de volumen al del año 2020 para aquellos distribuidores que sean capaces de garantizar disponibilidad. La quinta ola de la pandemia nos arroja resultados alentadores en lo que a movilidad se refiere y parece que, con el aumento del porcentaje de población vacunada, nos estamos acercando a esa ‘nueva realidad’ que se va pareciendo cada vez más a la ‘vieja’. Por desgracia, la normalización del resto de factores externos, en este caso los costes de materias primas y los logísticos, parece que no van a ir en la dirección adecuada en el corto y medio plazo por lo que asistiremos a nuevos incrementos de tarifas, hecho que tendrá su efecto en la oferta como ya ha venido ocurriendo en estos meses. Cuidar el precio se convierte en una importante tarea, ahora más que nunca sin descuidar la rentabilidad necesaria para la buena salud de nuestras empresas de cara a los ejercicios futuros”.

En Dispnal Iberia apuntan que “las claves para el mercado español son las mismas que las del resto de mercado. Actualmente, una empresa tiene que trabajar multiproductos para tener siempre una respuesta al cliente frente a la fuerte competencia. Existen multimarcas/ofertas/descuentos y una constante guerra de precios. ¿Cual es la clave? Hoy en día, las empresas tienen que diferenciarse sea en la gama de productos, en el equipo de ventas que tienen, hay que buscar puntos positivos para fidelizar los clientes: importante tener producto/stock; ofrecer buen servicio y transmitir confianza/amistad al cliente. ¿Pronóstico para el cierre del mercado? Desafortunadamente el pronóstico para el último trimestre no será tan positivo como el esperado, porque la subida de precios de los fabricantes por el alza de las materias y los fletes va a hacer la factura del Covid-19 mucho más pesada. El crecimiento económico estipulado se ralentizará debido a problemas de suministros de mercancía”.

Para Lubrimed, “las claves del mercado español de neumáticos para un distribuidor son el servicio, la presencia en el territorio nacional y la digitalización. Un buen servicio al cliente pasa por tener un buen equipo humano, muy cualificado y competente, trabajar con las mejores empresas logísticas y con los mejores fabricantes, con el fin de optimizar el negocio. Una de las claves en este mercado que se ha erigido como un pilar fundamental es la digitalización. Sí algo positivo se puede sacar de la COVID-19 a nivel empresarial es que la pandemia ha significado para la mayoría de distribuidores el comienzo de la digitalización, orientándose hacia una gestión más automatizada y basada en procesos de control. Hay que dejar de lado el cliché de que los empleados no están preparados para los cambios o que puede afectar en la relación con los clientes. La digitalización es algo que va a devenir el futuro de una empresa y desde Lubrimed hemos apostado por ello y se va a instaurar en breve un software de gestión empresarial muy moderno, que nos va a permitir dar un paso más en este sentido. Por lo que concierne a los principales problemas del mercado destacaría el secretismo en cuanto a precios y parecer que no te miras con la competencia, pero de reojo estas mirando cada paso que están haciendo, provocando presiones y tensiones”.

En cuanto al pronóstico de la evolución del mercado en este último trimestre y cierre del año, Lubrimed señala que “el segundo trimestre de 2021 ha sido muy positivo. Según datos de ERTMA, se han contabilizado unas ventas totales de más de 50 millones de unidades a nivel europeo. A nivel porcentual esto supone un aumento del 44% respecto al año pasado y solo 1% menos que en 2019. Creemos que tenemos que quedarnos con este dato, dado que es muy esperanzador y ratifica que, a pesar de la Covid-19, el mercado de neumáticos tiene un margen de crecimiento muy amplio. El año pasado los problemas de abastecimiento de caucho afectaron a muchas plantas de producción de neumáticos, pero una vez se ha vuelto a reactivar la producción se ha demostrado el potencial del mercado de los neumáticos. En cuanto al pronóstico, el último trimestre del año tiene que servir para consolidar esta buena tendencia y que el mercado llegue a recuperar las cifras que se contabilizaron hace dos ejercicios”.

PUEDE DESCARGARSE EL NUEVO NÚMERO DE LA REVISTA ‘EUROPNEUS’ PINCHANDO AQUÍ: ‘ESPECIAL ALTAS PRESTACIONES’