Revuelto rueda el mercado español de reposición de neumáticos para Vehículos Industriales (camiones, autobuses y autocares), tanto en cuanto a volúmenes de ventas, como a nivel normativo con la entrada en vigor el pasado 3 de febrero en la UE del Registro de Importaciones de neumáticos nuevos y recauchutados destinados a autobuses o camiones que tengan un índice de carga superior a 121 ‘made in China’, tal y como recoge la revista EuroPneus en un reportaje publicado en el reciente número de marzo. Pasen y lean.

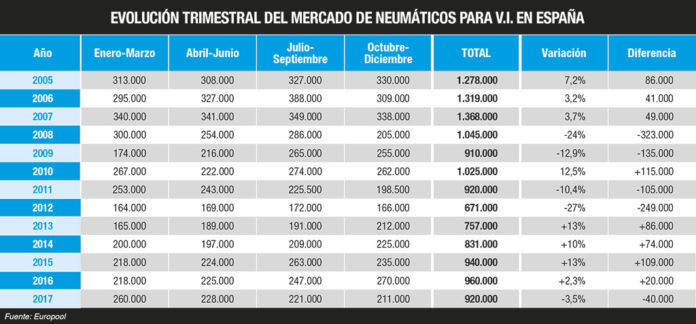

Revuelto en cuanto a ventas al canal porque en 2017 el mercado español de reposición de neumáticos V.I. fue de más a menos -ver cuadro evolución trimestral en página 50- para cerrar con una caída del -3,5% y una cifra próxima a 920.000 unidades (¡40.000 menos respecto al ejercicio anterior!), rompiendo así la tendencia alcista lograda tras encadenar cuatro años consecutivos de subida: +13% en 2013, +10% en 2014, +13% en 2015 y +2,3% en 2016 con unas 960.000 cubiertas, aún muy lejos del récord establecido en 2007 con 1.368.000 neumáticos, siempre con los datos en la mano de Europool, selecto club al que pertenecen los principales grupos de fabricantes que operan en el mercado europeo, como Michelin, Continental, Goodyear Dunlop, Hankook, Pirelli, Bridgestone, Cooper Avon, Apollo Vredestein, Trelleborg, Mitas, Marangoni y Nokian.

No obstante, y como siempre reiteramos, para redondear la radiografía del mercado real global en España, a tales cifras habría que sumar las ventas de marcas ajenas al Europool como, por ejemplo, Yokohama, Kumho, GT Radial, Falken, Z, Aeolus, Horizon, Goodride, Toyo, Headway, Jinyu, Infinity, Compasal, Blacklion, Antyre…, y un sinfín más de firmas que ruedan por el multimarca mercado español, con lo que, según los expertos, la cifra actual total oscilaría entre 1,3 y 1,4 millones de unidades.

Balance del mercado en 2017

De hecho, según ADINE (Asociación Nacional de Distribuidores e Importadores de Neumáticos), en 2017 las importaciones de cubiertas V.I. ‘made in Asia’ -ver cuadros en páginas 58 y 59- fueron de 481.283 unidades, un 2% inferior a las 490.943 registradas en 2016. En este sentido, contrasta la subida acumulada de ventas registrada por Europool a cierre de junio, con cerca del 10% (unas 488.000 unidades), mientras que las importaciones ‘made in Asia’ bajaban un 12,3%; sin embargo, en el segundo semestre se cambiaron las tornas, desinflándose las ventas vía Europool (-7% en octubre, -15% en noviembre y -21% en diciembre) y se aceleraron las importaciones ‘made in Asia’ un 8,2% en total hasta 268.450 unidades, destacando el subidón del 11,4% en las cubiertas chinas hasta 252.850 unidades.

Revuelto mercado marcado por las anunciadas subidas de precios para el arranque de 2017 que incentivaron las compras previas en el canal y regularizaron los stocks, tal y como destacan los principales especialistas en esta radiografía caleidoscópica. Así, desde Michelin reconocen que “tras cuatro años de subida del mercado, 2017 ha sido el primer año en mostrar una cifra inferior a la del ejercicio anterior. Debemos tener en cuenta que el mercado en estos últimos cinco años ha crecido un 38%. Todos los indicadores macroeconómicos del 2017 han sido positivos -tanto la evolución del PIB (+3,1%) como la evolución de la actividad del transporte (+5% TnxKm estimado)-, por lo que no podemos hablar de un retroceso del mercado que vaya a continuar durante el 2018, sino más bien un año en el que se han regularizado los stocks. Durante el año hemos vivido dos tendencias bien diferenciadas: un primer semestre con un fuerte crecimiento del mercado debido al adelanto de las compras, como consecuencia del incremento de las materias primas, y un segundo semestre donde el mercado se contrajo debido a este adelanto de las compras. Por su parte, el mercado de importación mostró un crecimiento de dos dígitos en el segundo semestre de 2017, pero este periodo ha de compararse con el mismo de 2016, cuando mostró un retroceso de dos dígitos. Si analizamos el mercado de importación en el total del 2017, éste se ha comportado de forma estable comparado con 2016”.

Para Bridgestone, “el balance, en términos generales, de 2017 es positivo en el segmento de productos comerciales. Si bien hay que tener en cuenta que ha sido un año muy marcado por las subidas de precios de los fabricantes realizadas en el primer semestre, lo que ha hecho que la evolución de la demanda, finalmente, haya sido prácticamente plana. La subida de las importaciones de neumáticos V.I. ‘made in China’ es un dato negativo para el sector, ya que es un producto orientado al corto plazo y, además, las carcasas no tienen la calidad para ser recauchutadas después de la primera vida. Es una opción que a la larga supone un incremento de los costes de explotación para la flota”.

En Continental, por su parte, entienden que “la bajada dentro del entorno Europool se ha debido más a ajustes en los niveles de inventario que a una bajada real en la demanda por parte de la industria del transporte, que afortunadamente sigue en aumento. Debido a las fuertes variaciones en cuanto a la evolución de la materia prima podemos considerar 2017 como un año especulativo, sobre todo en la primera mitad del ejercicio. De cualquier manera, el aumento de las importaciones de neumáticos asiáticos no recogidos en el Europool y el incremento en las matriculaciones de V.I. afecta de manera directa a la cifra de Europool. Según nuestras estimaciones, el mercado oscila en torno a 1.4 millones de neumáticos, teniendo en cuenta las 920.000 unidades de Europool, y unos 475.000 neumáticos fuera de Europool, de los que un 80% proceden de China. Nuestros cálculos nos dicen que en el total de2017 la evolución de las importaciones ‘fuera de Europool’ ha crecido un +3,5% Vs 2016”.

Subidas de precios, compras previas, incentivos, desaceleración…

Desde Pirelli, mientras, opinan que la caída del 3,5% en 2017 “no es realmente un pinchazo, es una desaceleración que empezó en 2016 (+1,7%) después de tres años consecutivos con crecimientos de dos dígitos (2013, 2014 y 2015). En realidad, en 2017 se confirma la estabilidad del volumen en el mercado. Dicha ligera desaceleración es debida, fundamentalmente, a una reducción de las ventas de sell in en lo que a aplicación regional y autopista se refiere. Por ejes, dirección y tracción se han comportado por debajo de lo esperado, pero es en trailer donde la caída ha llegado a aproximadamente al 6%, lo que se traduce en unas 20.000 unidades menos que en 2016. El mercado total de neumáticos estaría, según nuestros datos, próximo a 1.270.000 unidades, con una cifra en lo que se refiere a marcas de importación ajenas de unas 350.000 unidades. Manteniendo fuera las marcas de importación, de las 920.000 unidades el peso de las marcas premium estarían en torno al 75% y el resto, de 2ª y 3ª marca, siendo esta última, aunque con menor peso, la que está actuando con menor incremento en los últimos años”.

Hankook destaca que “2017 ha sido un año de muchos incentivos comerciales por parte de los fabricantes y esto ha hecho que los talleres y mayoristas hagan uso al máximo de sus almacenes, por lo que las ventas al usuario final no han guardado relación con las ventas de los fabricantes. En cuanto a las importaciones de neumáticos V.I. ‘made in China’, han encontrado un mercado donde debido a la agrupación de grandes flotas y a la capacidad de compra de muchos talleres, pueden realizar compras de gran volumen directamente. El mercado total ronda entre 1,3 y 1,4 millones (45%, premium; +/-25% quality y +/-30% budget)”.

Para Kumho, “en general, el mercado de neumáticos de V.I. ha estado mostrando signos positivos de recuperación en los últimos años y también de un mayor mix de ofertas. 2017 ha sido convulso por las subidas de los principales fabricantes, así como por las noticias de medidas contra el producto de origen chino, lo cual seguramente haya sido unas de las causas de la irregular evolución del Europool, y el ambiente propicio para el acopio de stock. Estimamos que el mercado debe rondar 1,5 millones de unidades en total”.

En Goodyear reconocen que “dentro de la serie, 2017 ha sido un año atípico en el que se ha alterado el comportamiento de compra debido a los incrementos de precio que hemos sufrido en el sector liderados por subidas de las materias primas. Estas alteraciones causaron un desfase en cuanto a los inventarios de los talleres que no se acabaron de reajustar dentro del año y provocaron este efecto. En cuanto a ejes, vemos fotos muy distintas en la tendencia de acuerdo con el momento del año en que analicemos; notamos que la caída más grande la llevan los neumáticos de remolque, eje más propenso a montar en otras marcas no pertenecientes a Europool y que mantuvo tendencias de crecimiento hasta el tercer trimestre del año. El mercado tardó en aceptar la magnitud de las subidas de precios por los incrementos de materias primas. Durante este período de transición, se presentaron condiciones en las que las marcas ‘made in China’ ganaron terreno en los segmentos más económicos del mercado hacia finales del año, compensando así la caída que sufrieron durante la primera parte”.

Desde Falken defienden que “en 2017 la distribución llevó a cabo una regulación de los stocks. A comienzos de año, con el anuncio de la subida de precios de las materias primas, se produjo un incremento en las ventas al canal. A partir de ahí, se ha ido gestionando el stock acumulado. Estimamos que el mercado rondará los 1,3 millones de neumáticos, dominado claramente por las marcas premium en un 50%; quality, un 35 % y budget, un 15 %, aproximadamente”.

Respecto a la bajada del mercado español en cuanto a reposición de neumáticos V.I.en 2017, en Yokohama consideran que “existe una relación con el incremento del número de matriculaciones de vehículos industriales/comerciales, que se está detectando año tras año. Es cierto que ha habido un incremento en las ventas de neumático de camión ‘Made in China’ durante el segundo semestre de 2017, y entendemos que este acelerón puntual se debe precisamente a que determinados actores han querido hacer acopio y stock debido a la entrada e inicio del nuevo registro de importaciones. Se ha comprobado que determinadas marcas de neumáticos de importación estaban en un nivel muy bajo de precios, siendo estos muy llamativos”.

NEX, distribuidor exclusivo de Kumho, Riken y Jinyu para camión, entre otras marcas, señala que “todo ha sido debido a los cambios que ha sufrido el mercado a lo largo del año en cuanto a la venta, pues si bien con las modificaciones al alza de los precios de los principales fabricantes a comienzos de año el mismo comenzó de una manera muy positiva, la segunda parte no continuó con esta dinámica. Muchas de las ventas que de manera normal se deberían haber realizado en época de fuerte estacionalidad como octubre y noviembre, fueron adelantadas en el primer semestre. Por otro lado, la climatología, con buenas temperaturas y escasas lluvias, provocó que los transportistas apuraran sus neumáticos al máximo”.

Desde Grupo Zenises (Westlake y Z Tyre) resaltan que “en el mercado cada vez están más presentes los fabricantes fuera del Europool. Siguen predominando las marcas premium en el eje direccional; en el resto, no. Las fábricas más modernas están en Asia: automatizadas y gozan de total seguridad y garantía. El volumen real del mercado español de neumáticos V.I. ronda 1,2 millones: 60% premium; 10%, quality, y 30%, budget”.

2018: Registro de importaciones

de neumáticos v.i.’made in china’

Mercado revuelto, máxime con la entrada en vigor el 3 de febrero del Registro de Importaciones de neumáticos nuevos y recauchutados para V.I. ‘made in China’, que ya ha provocado los primeros movimientos (Tiresur acaba de llegar a un acuerdo para comercializar la marca Uniroyal en España, ver pag. 14). Al respecto, en Michelin defienden que “es una medida adecuada, ya que nos posibilitará tener una competencia leal en el mercado. Siempre hemos defendido que la competencia leal es necesaria, porque nos posibilita mejorar nuestras ofertas en beneficio de los clientes.Una competencia desleal solo banaliza nuestro sector, y no valoriza la cadena de valor de la oferta”.

Bridgestone también lo valora “positivamente, ya que este control provocara un seguimiento y registro de la actividad de los neumáticos ‘made in China’, que repercutirá en una mayor competitividad de los neumáticos budget, y también para el sector del recauchutado”.

Para Continental, “sin duda, se trata de una gran oportunidad para los fabricantes europeos, que ayudará a regular de una manera más equilibrada la oferta y demanda en los segmentos Quality y Budget. De hecho, ya empezamos a notar repuntes en la demanda que se irán consolidando a lo largo de 2018, una vez que se confirmen las regulaciones que impondrá la UE a las importaciones desde China”.

En Pirelli opinan que “este hito va ayudar a poner correctamente posicionados los neumáticos de importación, donde los recauchutados puedan volver a tener su lugar y donde las marcas saldrán muy reforzadas al reducirse el gap entre precios pasados de cubiertas chinas y los actuales de segundas marcas”.

Kumho reconoce que “la posible toma de decisión de medidas contra los productos chinos tiene repercusiones importantes y por ello se están valorando de forma seria los indicios suficientes que lo justifiquen con objeto de mantener una competencia leal en el mercado, lo cual es bueno para todos. Que haya entrado en vigor un registro con antelación a la aplicación de la medida, sería un indicativo de que hay bastantes indicios muy convincentes y la decisión está prácticamente tomada, pero los tiempos burocráticos hacen que se demore su aplicación lo cual no es bueno para el mercado. Si el registro desde febrero es una forma de aplicarlo cuanto antes, bienvenido”.

En Hankook también subrayan que “es un asunto que en una medida o en otra afectará a la mayoría de fabricantes; está claro que hay que reaccionar y en ello estamos. Pero son asuntos muy concernientes a fábricas”. Desde Goodyear consideran que “Es importante y enriquecedor para todos contar con más y mejores fuentes con las que entender y controlar el mercado y los datos de ADINE nos ayudan a comprender mejor un porcentaje del mercado oculto hasta ahora”.Para Yokohama, “este Registro de Importaciones es positivo de cara a regular y dar un marco legal a estas importaciones con precios llamativamente bajos”.

Desde NEX manifiestan que “a nivel de regulación y control de este tipo de importaciones, el Registro es una medida que valoramos positivamente. Estamos seguros que todo el mercado se reposicionará y adaptará a la nueva situación”. Para Grupo Zenises, “todo lo que suponga un mejor control y una información veraz nos ayudará a todos a entender mejor el mercado”.

A rueda de ello, revuelto también ha arrancado el mercado español de reposición de neumáticos V.I., pues, hasta ahora, la subida del 18% en enero contrasta con la caída del 9% en febrero. Así, expertos del sector coinciden en que “la lectura mes a mes no será muy fiable en la primera mitad de 2018 puesto que el año pasado los incrementos de listas de precios de los fabricantes alteró la estacionalidad habitual; De hecho tan fuerte fue el arranque de enero 2018, como significativa ha sido la caída en febrero. Tras el incremento de las ventas en enero, gracias fundamentalmente al fuerte push en sell in, pronto nos hemos dado cuenta que no era más que un espejismo y actualmente, ya con el cierre de febrero y en acumulado, lo que se denota es que el mercado ha caído, aun cuando las condiciones climatológicas favorecen la sustitución de neumáticos, y el sell out no está acompañando en la calle”. No obstante, se muestran optimista: “Los datos macroeconómicos son positivos: tanto el PIB, con un crecimiento del +2,4%, como la actividad del transporte (+3%TnxKm), y la regularización de los stocks del 2017, nos hace pensar que estaremos en un 2018 donde el mercado volverá a la senda del crecimiento”.

Y, como broche, al enumerar las claves actuales del mercado español de reposición de neumáticos V.I., apuntan “una mayor estabilidad en los precios que está permitiendo a los fabricantes centrarse más en las necesidades del cliente y no tanto en las guerras de precios. El registro de los neumáticos chinos exigido por la Comisión Europea, y la buena evolución de las matriculaciones serán también factores claves”. En cuanto a las tendencias, señalan que “el mercado del V.I. tiende hacia la concentración, internacionalización y profesionalización en las empresas de transporte. En cuanto al neumático, esto conlleva productos más eficientes (resistencia a la rodadura, kilometraje, fiabilidad, recauchutabilidad), adaptados a sus necesidades (aplicaciones de larga distancia, mayores índices de carga, menor perfil y peso) y que se adapte mejor a las normativas europeas (como la rumorosidad y homologaciones 3PSF). Respecto a los servicios y soluciones, la tendencia está encaminándose hacia una oferta más completa, en términos de calidad y cobertura geográfica. Por ello, estamos continuamente desarrollando mejoras y nuevas herramientas para flotas que ayudan a su gestión, intentando buscar siempre la mayor eficiencia”.