“Consumer: +2%. UHP: +12%. UUHP: +22%, a cierre de agosto”. Así titula ‘Europneus’ el reportaje de su ya tradicional radiografía al detalle sobre la evolución y tendencias del mercado español de reposición de neumáticos, que publica en su reciente número impreso ‘Especial Altas Prestaciones’, con todos los datos de volumen y valor, tanto a nivel de sell in (o ventas al canal: Europool, a cierre de agosto) como de sell out (o ventas al usuario final: GFK, a cierre de junio), dentro del segmento consumer (turismo, furgoneta y 4×4-SUV). Radiografía que salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

A pesar de la ‘tormenta perfecta’ que nos azota a nivel mundial, el mercado español de reposición de neumáticos navega en positivo en volumen y valor, tanto en sell in como en sell out. Con los últimos datos de Europool en la mano, hasta agosto consumer (turismo, furgoneta y 4×4-SUV) sube un 2% y las altas prestaciones se disparan: los neumáticos UHP crecen un 12% y los UUHP, ¡un 22%!

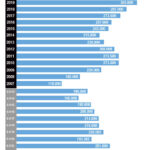

Sí, pese a la ‘rueda’ de incertidumbres mundiales y volatilidad que nos rodea (Guerra Rusia-Ucrania, problemas de materias primas -caucho, negro de humo, acero, gas, luz…-, subidas de precios en cadena/inflación), el mercado español de reposición de neumáticos circula con un incremento del 2% en el segmento consumer (turismo, furgoneta y 4×4-SUV) y una cifra de 10.455.000 cubiertas comercializadas al canal a cierre de agosto, lo que supone unas 190.000 unidades más que el pasado ejercicio, pero, lo que es aún más significativo, ¡405.000 cubiertas más que en 2019, año ‘normal’ prepandemia! , según los datos de Europool, selecto club al que pertenecen los principales grupos productores que operan en Europa como Bridgestone, Continental, Goodyear Dunlop (más Cooper Avon tras la compra), Hankook, Apollo Vredestein, Michelin, Pirelli, Prometeon, Trelleborg, Marangoni, Nokian, Grupo Sumitomo Rubber a través de su filial Falken Tire Europe, y Nexen desde enero de este año 2022.

Subida del 2% en las ventas de neumáticos de consumer al canal (o sell in) por parte de los fabricantes que operan en Europa respecto a agosto de 2021, pese a los diferentes incrementos de precios aplicados a lo largo del año (algunos productores reconocen al menos dos) dado el alza de las materias primas -principalmente, caucho, negro de humo, acero, petróleo, luz, gas…- y del transporte, junto a los problemas de suministro y de producción. Ajustes de la oferta o disponibilidad y anuncios de subidas de tarifas que han incentivado el reaprovisionamiento del canal (distribuidores y talleres) tras dar salida primero al stock (menos capital inmovilizado, más liquidez), para evitar las faltas y, así, dar servicio a una demanda al alza tras el parón por la pandemia, pero que ahora, tras el verano, parece ralentizarse con una inflación que da a pie a los conductores a apretarse el cinturón.

Desgranando dicho incremento del 2% acumulado hasta agosto en el conjunto de consumer, según Europool, las ventas al canal de neumáticos de turismo crecen un 1,5% con poco más de 8,5 millones de unidades, mientras que las cubiertas para 4×4-SUV aceleran un 10% con casi 1,2 millones, contrastando con la caída del 3% en furgoneta y unas 740.000 unidades.

Una subida del 2% en volumen de ventas en consumer que se dispara en los segmentos estratégicos de valor para todo el canal -fabricantes, distribuidores y talleres-, pues, según los datos de Europool, a cierre de agosto el conjunto de los neumáticos UHP (ultra alta prestaciones) crece un 12% y el de UUHP (ultra ultra altas prestaciones) acelera ¡un 22%!

Ventas con valor que se multiplican con el crecimiento de los neumáticos ‘all season’: casi un +30% en turismo con más de 730.000 unidades; un +38% en 4×4-SUV con más de 150.000 cubiertas y un +46% en furgoneta con unos 87.000 neumáticos. En run flat, cara y cruz: en turismo crece un 4% con casi 200.000 unidades, pero ‘pincha’ más del 15% en 4×4-SUV con unas 23.000 cubiertas.

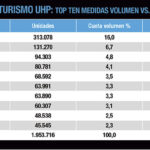

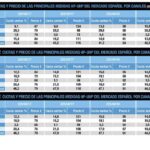

Poniendo más la lupa en las cifras de Europool, hasta agosto, en Turismo verano, las ventas al canal de neumáticos de 16 pulgadas e inferiores caen por encima del 5% y cierran con unos 4,8 millones de unidades, mientras que las llantas de 17 pulgadas y superiores aceleran casi un 8% con cerca de 2,6 millones de unidades, unas 200.000 cubiertas más que hace un año. Para más señas, en UHP, las llantas de 17” suben más del 8% y las de 18 pulgadas crecen un 14%; en UUHP, las de 19” aceleran un 18%; las de 20 pulgadas, más del 21%, y las de 21 pulgadas y superiores se disparan un 50%… salvando siempre las distancias en volúmenes.

En cuanto al mix de marca, los datos de Europool a cierre de agosto reflejan que el mercado español de reposición de neumáticos cae un 3% en premium, mientras las quality suben un 8% y las budget crecen un 7%. No obstante, en UHP-UUHP, las premium crecen un 6%, mientras que las quality y budget suben un 23%, respectivamente. Eso sí, en volumen, las premium UHP-UUHP cuadruplican a las quality y sextuplican a las budget.

Ventas de neumáticos al usuario final en España: datos de GFK hasta junio

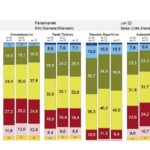

En cuanto al sell out (o ventas al usuario final), los datos de GFK a cierre de junio reflejan que, también dentro del segmento consumer, el volumen y el valor crecen respecto al primer semestre de 2021. Así, el volumen de neumáticos de consumer acumulado hasta junio es de 5.412.623 unidades, un 5,1% más que hace un año (5.147.8718 cubiertas). Y en cuanto al valor de las ventas, ídem de ídem: a cierre de junio asciende a 483.706.542 euros, un 15,4% más que hace un año (419.124.461 euros). Por canales de venta, según GFK, a cierre de junio de 2022, los talleres especialistas de neumáticos siguen liderando las ventas en volumen (ganan cuota del 43,1% al 44,4%) y en valor: del 44,8% al 46,6%. Por su parte, los autocentros bajan en volumen (del 12,8% al 12,4%) y en valor (del 12,3% al 12,2%), al igual que los talleres oficiales: en volumen, del 10,6% al 9,9%, y en valor, del 12,5% al 12%.

Abundando en el sell out, los datos de GFK a cierre de junio por mix de producto confirman que la estandarización del mercado sigue estando en la llanta de 16 pulgadas con una cuota en volumen del 33,1% y 30,6% en valor, mientras que las de 17” ya copan un 20,8% en volumen y un 24% en valor, y las de 18 pulgadas, un 10% en volumen y un 13,7% en valor.

Por mix de marca, los datos de GFK afirman que las marcas premium siguen liderando el mercado hasta junio con un ‘peso’ del 47,4% en volumen y del 59,2% en valor, mientras que las quality copan un 24,3% en volumen y un 21,5% en valor, y las budget, un 24,6% en volumen y un 16,5% en valor.

Y, como broche, los datos de GFK hasta junio también confirman la subida de los precios en el mercado español de reposición por mix de marca, pues si las premium cerraron 2021 con un precio medio de 104 euros en junio se eleva a 112 euros; las quality, de 74 a 79 euros, y las budget, de 55 a 60 euros.

PUEDE DESCARGARSE EL NUEVO NÚMERO DE LA REVISTA ‘EUROPNEUS’ PINCHANDO AQUÍ: ‘ESPECIAL ALTAS PRESTACIONES’