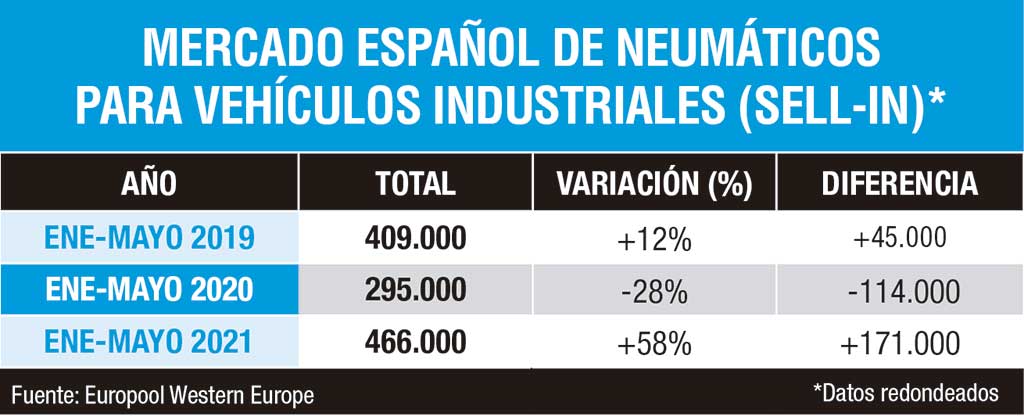

¡Remontada a lo grande! Así rueda el mercado español de reposición de neumáticos para vehículos industriales en 2021. La pandemia del Covid-19 pasó una factura del -19% en 2020 al mercado español de reposición de neumáticos para vehículos industriales y cerró con unas ventas al canal próximas a 967.000 unidades, unas 100.000 cubiertas menos que en 2019, según Europool. Y las importaciones de neumáticos V.I. ´made in Asia’ también se desinflaron un 20,8% en 2020 con 357.270 unidades, según ADINE. Sin embargo, con el fin del Estado de Alarma, y la vacunación y la movilidad acelerando, el segmento V.I. rueda a lo grande, con una fuerte subida superior al ¡58%! y unas 466.000 cubiertas hasta mayo, pero, sobre todo, unas 57.000 más que en 2019. Lo dice Europool. Se lo detalla ‘EuroPneus’ en último número de la revista impresa. Radiografía que salta del papel a esta ventana digital universal. Pasen y lean.

Un reportaje de CARLOS BARRERO

Así, en este contexto Covid-19, al analizar la evolución del mercado español de reposición de neumáticos V.I. en 2020 con una caída del 10% y unas 967.000 unidades según Europool -ver cuadro superior-, la mayoría de expertos consultados por ‘EuroPneus’ coincide en reconocer que “la crisis sanitaria paralizó toda la actividad del país y el sector del neumático fue de los más golpeado como consecuencia de las fuertes restricciones a la movilidad. Si hablamos del 2020, podemos decir que ha sido un año en el que los volúmenes de mercado han retrocedido enormemente, con un impacto negativo en el mercado de reemplazo, y centrándonos en el mercado de camión podríamos hablar de una caída del 10%”.

No obstante, precisan que “todos los sectores del transporte se han visto afectados por las restricciones de movilidad aunque es cierto que de manera diferente entre ellos: no es lo mismo el transporte de mercancías que, por ejemplo, el transporte de pasajeros y los servicios relacionados con la hostelería, que se han visto más afectados”. Y añaden que “el varapalo del parón de la actividad económica afectó de lleno al sector de los neumáticos de camión. Una gran mayoría de flotas tuvieron que permanecer aparcadas en sus garajes y muchos transportistas y autónomos tuvieron que igualmente guardar sus vehículos ante el cese de actividad al que obligó la pandemia. Si bien es cierto que el segundo semestre de 2020 trajo consigo un repunte de la actividad gracias a la flexibilización de las medidas, incluso provocando roturas de stock ante la parada de la fabricación asiática y el agotamiento del stock en los almacenes, este incremento no fue suficiente para compensar el enorme parón del primer semestre”.

Otros destacan que “realmente podemos decir que el mercado de neumáticos V.I. ha sido el que menos ‘sufrió’ en 2020. El mercado se ha resentido a nivel de sell in y sell out, pues finalmente los meses de marzo y abril fueron negativos en todos los aspectos de la compra y la venta, pero la recuperación fue rápida, recuperando en algunos momentos del año niveles del 2019 sin dificultades. En particular, hemos de señalar la fuerte demanda del mercado en el otoño e invierno. Ello ha sido debido a los problemas de abastecimiento y producción en los principales fabricantes, tanto europeos como asiáticos. Sin duda, los neumáticos para eje portador o semirremolque han sido los más demandados en el año 2020”.

Tras caer un 10% en 2020, el mercado español de reposición de neumáticos V.I. remonta a lo grande hasta mayo con un subidón del 58% y unas 466.000 unidades, unas 57.000 más que en 2019, según Europool.

Sin embargo, más de un experto también defiende que “hablar de pinchazo o caída en 2020 no tiene mucho sentido ante la excepcionalidad de lo ocurrido. Ha sido un año único por desarrollarse bajo unas condiciones de mercado tan excepcionales como una pandemia global, que ha restringido la movilidad y el comercio globalmente. Si evaluamos el segmento, podemos observar un comportamiento irregular. Mientras que los subsegmentos de neumáticos para autobuses o los dedicados a plataformas para el transporte de vehículos nuevos han sufrido mucho por las consecuencias de la pandemia, otros subsegmentos, como el transporte de mercancías, han tenido un comportamiento menos malo. En general, el mercado ha caído con menor intensidad que el segmento de consumer y su recuperación parece que será a un ritmo mayor. La clave principal reside en que muchas de las actividades que afectan al segmento fueron declaradas esenciales, sin tener una restricción a la movilidad tan estricta como en otros segmentos. Por esta razón la caída ha sido menos importante”.

También algún experto señala que “en primer lugar, queremos recalcar que la pandemia ha roto la armonía habitual entre sell in y sell out. Al adentrarnos en un periodo de cierta incertidumbre por la situación, los talleres optaron inicialmente por minimizar sus inventarios para obtener liquidez. Esto afectó principalmente a las importaciones de neumáticos asiáticos debido a su mayor complejidad y riesgos a la hora de traer contenedores. Como sorpresa positiva y como todos sabemos, el transporte no paró y, aunque hemos pasado por una reducción de actividad, se recuperó con fuerza rápidamente y ha mantenido unos altos niveles desde entonces. Por su lado las flotas escogieron esperar en la compra de nuevas matrículas, lo que benefició al mercado de reposición. Los ejes de dirección han sido los más penalizados con diferencia, pero hay que recordar que estamos viendo el dato sell in en un entorno inestable. Lo entendemos como un cambio en el comportamiento de compra del taller, evitando el riesgo de almacenar neumáticos en la posición más difícil de vender”.

2021: problemas de suministro, alza de precios y… ¡subidón del 58% hasta mayo!

2021 también arrancó con problemas de suministro (borrasca Filomena, parón en fábricas, ‘tapón’ en el Canal de Suez, ausencia/dispersión de contenedores…) y alza de precios por el incremento de las materias primas y los fletes. Sin embargo, con el fin del Estado de Alarma y la vacunación y la movilidad acelerando, el mercado español de reposición de neumáticos V.I. remonta a lo grande con un subidón del 58% acumulado hasta mayo -ver pág. 51-y unas 466.000 cubiertas, 171.000 unidades más que hace un año, pero, sobre todo, unos 57.000 neumáticos por encima de 2019, fechas más ‘normales’. Ahora bien, el sentir general es que “existe una tensión en el mercado, con la demanda por encima de la capacidad de producción”.

Al analizar la remontada a lo grande que vive el mercado español de reposición de neumáticos V.I. a cierre de mayo, y si pese al anuncio de dichas subidas de precios, los expertos consideran que estos datos de Europool demuestran que el canal ya ha dado salida al stock de neumáticos V.I., aplicando aquello de ‘antes de volver a comprar, hay que vender y capitalizar el inmovilizado’, desde Michelin afirman que “efectivamente, la pandemia provocó el parón de las fábricas por todos los fabricantes de Europa. En Michelin nuestras fábricas están ya produciendo a tope; sin embargo, todavía la demanda está por encima de nuestra capacidad de producción, lo que a nuestro pesar ocasiona algunos retrasos. La situación del mercado, a nivel sell in, sí se ha visto impulsado por varios motivos, provocados tanto por la falta de stock de los meses anteriores, como por la subida de precios en materias primas y fletes. A nivel sell out, también se ha visto impulsado e incluso superior al 2019, como consecuencia tanto de las caídas de las matriculaciones durante el 2020, lo que ha provocado un envejecimiento del parque, como del anuncio de la subida de precios, lo que ha animado al abastecimiento de producto y hace que la tasa de reposición de los neumáticos por vehículo que se consumen sea ligeramente superior. ¿Subida de precios? Tras constatar la subida de precios de las materias primas y los fletes esto se traduce en un reposicionamiento lineal de nuestros precios con una subida del 7% en el caso de los productos industriales a partir del 1 de marzo”.

En Bridgestone apuntan que “durante el segundo semestre del año 2020 y una vez finalizado el estado de alarma, hubo un incremento del Sell In principalmente motivado por los reajustes de stock en los talleres provocando un incremento de la demanda. Ahora, dada la situación de incertidumbre que todavía atravesamos, aunque las perspectivas son más optimistas ante la vacunación, es muy complicado poder hacer previsiones certeras. ¿Subida de precios? Debido al incremento de las materias primas y otros costes asociados, nos hemos visto obligados a incrementar el precio en todos los productos de camión y autobús efectivo el 1 de Julio de 2021. En el caso de la marca Bridgestone hemos anunciado un incremento del 4%”.

A rueda de ello, Continental destaca que “el volumen de los primeros meses del año ha sido excepcional. El comportamiento del sell in ha sido el más alto de los últimos cinco años y esto no tiene que ver sólo con la mejora de la pandemia. Es más, efectos como el anuncio de subida de tarifas de todos los fabricantes, escasez de producto y problemas con el transporte desde Asia, ha generado este exceso de demanda de los distribuidores y talleres, que han querido aprovisionarse para cuando los signos de recuperación sean mucho más claros. Probablemente, ahora mismo tengamos a los talleres con unos niveles de inventario bastante alto y durante los próximos meses asistamos a un mercado más moderado para equilibrar el desajuste entre sell in y sell out. Los datos de actividad y los niveles de venta parecen indicar que existe un gran nivel de stock”.

Goodyear reconoce que “existe una mayor actividad de los que todos esperábamos que transciende una simple recuperación. Desde la segunda parte de 2020 y primera de 2021 nos encontramos con cifras récord de unidades que demanda el mercado, hasta el punto en que en ocasiones puede ser difícil encontrar disponibilidad. Otro de los factores causando esta ‘ola’ proviene de los incrementos de costes. Los incrementos de precio y disponibilidad de las materias primas de muchos tipos también ha afectado al sector, obligando a fabricantes a trasladar parte de este alza al precio de los neumáticos y, en consecuencia, nuestros clientes aprovechan la situación para abastecerse tanto cuanto pueden de inventario a precio pre-subida. ¿Incremento de precio? Nuestra subida no se ha realizado de una forma lineal, sino que hemos evaluado en detalle el efecto de los incrementos de costes por cada producto para repercutir la realidad y mantenernos competitivos. Dicho esto, dentro de una ponderación del mercado hablamos de en torno a un 5% de incremento que necesitamos trasladar para mantener los niveles de calidad, tanto de nuestros productos como del nivel de servicio que demandan nuestros clientes”.

Prometeon reconoce que “a nivel de sell in, la subida es del 58% y se debe al cambio de tarifa de precios de los neumáticos por parte de los fabricantes. A nivel de sell out no ha sido igual y, aun habiéndose adelantado compras , no ha ido en la misma línea que el sell in. Cierto componente se ha podido deber a reponer stock que salieron durante el año pasado, pero fundamentalmente se debe a un aprovisionamiento previo a una subida de precios de los neumáticos por parte de los fabricantes. ¿Subida de precios? El 1 de marzo, aplicamos a Premium y Tier2 un 3%., y en Tier 3 en todas las marcas un 4%. Ahora, el 1 de junio, Premium y Tier2, un 3%., y Tier 3 en todas las marcas un 4%. Todo nos hace vaticinar que si siguen todas las variables comentadas afectando mes a mes de esta manera, no descartamos que antes de que acabe el año se produzca otra subida”.

Siguiendo con la remontada a lo grande del mercado, en Hankook creen que “simplemente estamos recuperando las cifras del 2019, lo único que este arranque viene promovido por situación de almacenes (niveles bajos) y la necesidad de los fabricantes por recuperar ventas (promociones) esto ha hecho este incremento. Pero se estabilizará. Todavía hay stock del primer trimestre (mayor sell out que sell in) y va a volver a ocurrir con los cambios de precios anunciados por los fabricantes (mayor sell out que sell in)”.

Desde Tiresur indican que “poco a poco las cifras del sector han ido remontando gracias al incremento de la actividad y al proceso de normalización de los ritmos de economía, lo que ha facilitado el drenaje del stock acumulado ocasionado por la crisis de la pandemia, así como la revitalización de las ventas. No obstante, la subida de precios se ha tornado obligada por el gran incremento de los costes de los fletes y las materias primas. Tiresur está amortiguando esta subida con acciones promocionales y facilidades al taller en aras de evitar la pérdida de competitividad, y de hecho, vemos como nuestras ventas siguen creciendo y la marcha del segmento es más que positiva”.

NEUMÁTICOS V.I.: Claves y pronóstico para el segundo semestre

Y en NEX consideran que en la remontada de ventas a cierre de mayo “hay un claro efecto de las subidas de precios trasladadas al mercado por todos los fabricantes. Noticias de incremento de precios en Michelin, Bridgestone, Goodyear… provocaN compras especulativas que todavía no se han transformado en ventas efectivas a los talleres o usuarios finales. Misma cuestión en los fabricantes asiáticos, con incrementos constantes en los últimos tres meses. Por otro lado, debemos hacer mención a los problemas de abastecimiento y producción, lo que provoca también pedidos de compra en volumen superiores a lo habitual con el objetivo de mejorar en stocks y por tanto oferta al cliente. Muchos de los neumáticos continúan en los stocks y se está viviendo un afán de aprovisionamiento por encima del habitual. La incertidumbre en producciones y entrega de neumáticos por parte de los principales fabricantes es constante”.

Aunque muchas de las claves actuales del mercado español de reposición de neumáticos V.I. ya se han apuntado, los expertos resumen que “la fuerte demanda de los primeros meses con los problemas y sobre costes logísticos no han favorecido a la mejoría de la disponibilidad de producto. La situación actual es algo mejor que la de principios de año, pero todavía nos encontramos en un momento donde puede existir deficiencia de stock en ciertas marcas y medidas.”

También añaden que “las claves actuales del mercado están sustentadas en el comportamiento de los segmentos Quality y Budget, por el efecto antidumping, y Premium, este último apoyado en los servicios y propuestas de valor añadido a las flotas. Estamos cada vez más cerca de volver a recuperar niveles de disponibilidad normales, aunque con las subidas de precios se ha generado un extra de pedidos que dificultan la vuelta a la normalidad de producción y venta”.

Además, inciden en que “el factor clave es la disponibilidad de producto en todos los segmentos”, junto a “dar un servicio rápido, de entregas a medida de las necesidades del cliente y de ofrecer una gama amplia abarcando todos los usos y medidas con marcas de total garantía, ya que hablamos de un sector profesional y muy exigente con el rendimiento de los neumáticos, que repercuten de manera muy directa en el rendimiento económico de su actividad. Los niveles de fabricación ya están plenamente recuperados a niveles anteriores a la pandemia, aunque ahora los posibles problemas pueden venir de la mano del exceso de la demanda y de las dificultades logísticas derivadas del incremento de los fletes y de la disponibilidad de embarques para los neumáticos de importación. Por otra parte, la falta de stock en premium está dando paso a un incremento en el peso de Q&B”.

En cuanto al pronóstico sobre la evolución del mercado español de reposición de neumáticos para vehículos industriales (camiones, autobuses y autocares) durante el segundo semestre y el cierre del año 2021, el sentir general de los especialistas del sector coincide en que “probablemente, durante los próximos meses observemos que la demanda sell in se modere y vaya aumentando la actividad que permita la recuperación del Sell out. Si esto se produce junto a la recuperación de actividad global del mercado, podríamos llegar a los meses de septiembre y octubre con un repunte de la demanda de producto y cerrar el año en niveles cercanos al 2019, lo que sería un dato muy positivo”.

(DESCÁRGUESE AQUÍ EL ÚLTIMO NÚMERO DE LA REVISTA EUROPNEUS PARA PODER VER Y ARCHIVAR TODOS LO DATOS)

(LEA AQUÍ MÁS REPORTAJES DEL MERCADO ESPAÑOL DE REPOSICIÓN DE NEUMÁTICOS PUBLICADOS POR ‘EUROPNEUS’)

Neumáticos 4×4-SUV: ¡Se multiplican las ventas hasta mayo en España! (Reportaje)

Equipos de Diagnosis: Inversión de presente y futuro para el taller (Reportaje)

Grupos y redes de talleres: Apoyo ‘Central’ y gestión capital (Reportaje)