Doble subida del 2% de las segundas y terceras marcas en el mercado español de reposición de neumáticos de consumer (turismo, furgoneta y 4×4-SUV) en 2018, según Europool. Así, las Quality siguen al alza desde 2014 con casi 3,7 millones de neumáticos y un 25% de cuota, mientras que las Budget volvieron a remontar (casi 2,8 millones y una cuota del 18%) tras la caída del 5% en 2017, que rompió la racha positiva del 5% en 2016 y del 6% en 2015, tal y como recoge la revista EuroPneus en un reportaje publicado en su último número. Pasen y lean.

Una doble subida del 2% de las marcas Q&B (o también conocidas en el argot como segundas y terceras marcas, con la relación calidad-precio como ejes diferenciales) en particular, dentro de un crecimiento global del 3% en las ventas al canal (o sell in) de neumáticos de consumer durante 2018 para cerrar -gracias al acelerón del mercado en el segundo semestre, como ya adelantamos en el número anterior de enero- con una cifra superior a los 15.100.000 unidades, ¡unas 430.000 más! respecto a las 14.670.000 cubiertas de 2017, siempre según Europool, selecto club al que pertenecen los principales grupos de fabricantes que operan en el mercado europeo, como Michelin, Continental, Goodyear Dunlop, Hankook, Pirelli, Bridgestone, Cooper Avon, Apollo Vredestein, Trelleborg, Mitas, Nokian y Grupo Sumitomo (Falken).

Ahora bien, como siempre reiteramos, para redondear la radiografía del mercado real global en España, a tales cifras habría que sumar las ventas de marcas ajenas al Europool como, por ejemplo, Yokohama, Kumho, Triangle, GT Radial, Westlake, Nexen, Toyo, T, Z, Maxxis, Infinity, Giti, Eternity, Ovation, Aeolus, Goodride, Horizon, Zeetex, Nankang, Interstate, Federal, Blackstone, Wanli, Fortuna, Accelera, Jinyu, BlackLion, Kelly, Minerva, Effiplus, Keter, Matador, Headway, Pace, Rotalla, …, y un sinfín más de firmas.

Analisis del mercado Q&B en 2018

Y al analizar la respectiva subida del 2% de las marcas Q&B, los especialistas de Cooper Avon apuntan que “el mercado en 2018 ha visto cómo se reforzaba la tendencia alcista de las marcas Quality, que arrastran ya cinco años de crecimiento, aunque esta vez ha sido un incremento muy ligero, especialmente tras la gran subida del año anterior. Debe destacarse la vuelta a los números positivos del segmento Budget, que ha pasado de caer un 5% a una subida del 2% en el año recién cerrado, auspiciado por el repunte de las importaciones de marcas ajenas a Europool, así como por el envejecimiento del parque automovilístico, entre otras razones. Sin embargo, la temida pinza entre Premium y Budget no se está produciendo. Las Quality siguen ganando cuota (5 años consecutivos), tanto por arriba como por abajo, fundamentalmente porque el conjunto de sus prestaciones y gama dimensional, prácticamente al nivel de una primera marca, y su ajustado precio representan una oferta casi imbatible, atractiva tanto para clientes de los segmentos premium como de budget”.

Desde Continental también reconocen que “el comportamiento del mercado de neumáticos a cierre de 2018 sube ligeramente respecto a 2017, aunque los segmentos han evolucionado de forma diferente. 2018 ha registrado un cierre de año con pérdida de cuota para los segmentos Quality y Budget. La tendencia en cambio para el segmento Premium arroja mejores cifras y ligeros incrementos de cuota de mercado. Según los datos de ETRMA, las marcas Quality y Budget en España representan en torno al 43,5% del mercado total de neumáticos, siendo en torno a un 25% para las marcas Quality y aproximadamente un 18,5% para las Budget”. Y aunque destacan que “las segundas marcas siguen ganando peso”, defienden que “no así el segmento budget o lowcost ,que pierde cuota tanto a cierre de 2018 como en el comienzo del nuevo año. Se viene confirmando que el cliente ya no selecciona la marca de neumático por precio; ahora se eligen neumáticos de mayor calidad, durabilidad y comportamiento óptimo. Volviendo a predominar las prestaciones y la seguridad”.

Para Michelin, “el mercado de segundas y terceras marcas ha tenido una evolución positiva en sell in a cierre de 2018, por encima del 2%; más moderado que en 2017 y, muy importante, perdiendo peso en favor de un mercado premium, especialmente dinámico vs años anteriores. Las marcas budget crecen igualmente en sell out, si bien el T2 muestra un retroceso vs 2017. Destacan los crecimientos en SUV, all season y llantas 17 y superiores, que van ganando peso, especialmente en marcas Quality, contribuyendo a la mejora del mix de producto. Como referencia, el mercado de neumáticos 2018 ha sido más positivo en valor que en volumen”.

Por su parte, los especialistas de Kumho consideran que “la gran mayoría de los neumáticos que se importan estarían en la clasificación de Q&B, por ello el reparto de pesos cambiarÍa de manera sustancial y serÍan estos grupos los que decantarían la balanza. Sin duda alguna, el neumático y el segmento Premium han dejado de tener la importancia que antaño tuvieron, aunque siguen teniendo su peso e importancia. Lo que es obvio es que el perfil del consumidor y del consumo ha cambiado en la última década y es por ello que los segmentos quality, no solo en el neumático sino en otros muchos segmentos, ganan clientes día a día… La compra inteligente es la opción de futuro: “Calidad a Precio Razonable”.

Los expertos de NEX (distribuidor en exclusiva de marcas como Maxxis y Kleber en el segmento consumer) analizan que “el mercado de neumáticos de ligero en 2018 ha sido estable con respecto al 2017, con un crecimiento del 0,4% en unidades y un 1,9% en valor con respecto al año pasado, según datos de GFK, que también se ha visto reflejado en la mejora del mix y, en concreto, un aumento en las premium. El sell in, sin embargo, muestra un crecimiento superior, con un 3% respecto a 2017. La subida más relevante se ha producido en el segmento Budget, si bien se fundamenta en marcas ‘non Europool’, seguido de un crecimiento en premium y un crecimiento más sostenido en quality. Destaca el fuerte crecimiento en all season, que sigue superando las cifras de años anteriores y registra un crecimiento del 46%, y el acelerón en neumaticos de furgoneta”.

Desde Bridgestone explican que “la resurrección del segmento Quality viene impulsada por el incremento del parque de vehículos de más de 12 años, que hoy supone más del 59%, donde los usuarios buscan productos con una excelente relación calidad-precio. Teniendo en cuenta las marcas que no refleja Europool, podemos estar hablando de un mercado español en torno a 10 millones de neumáticos”.

En Goodyear Dunlop matizan que “mientras que las terceras marcas o marcas Budget crecen en torno al 2,5%, las segundas marcas se desploman con valores de cerca del -4%. La caída de las segundas marcas se produce principalmente desde mayo y en la segunda parte del año va acompañada de un crecimiento de las marcas Premium además de Budget”. Al calcular el volumen total que mueven en España estas marcas Q&B, destacan que “el número de marcas ha aumentado en los últimos años, principalmente aquellas fuera de Europool y provienen de Asia compitiendo en el mercado Budget. A pesar de esto, como a nuestras segundas y terceras marcas les acaban llegando los avances de nuestras marcas Premium, la calidad de éstas siempre es un plus respecto a las de nuestros competidores más directos”.

Los especialistas de Tiresur (distribuidores en exclusiva de marcas como Triangle, GT Radial, Ovation, Accelera, Kelly…) también reconocen que “el incremento de cuota de los neumáticos Quality y Budget en 2018 ha sido claro, y tanto ha sido así que las marcas Premium se han visto obligadas a reducir sus precios sacrificando margen, para acortar distancias con estos dos segmentos que peligrosamente siguen su senda de acercamiento al segmento rey.Para 2019 esperamos una continuación de esta tendencia, donde el alumno aventajado promete seguir siendo la llanta 17 y superior, sin olvidar los momentos de gloria que está experimentando el neumático All Season, aunque su porción de tarta frente al total PCR sigue teniendo un peso muy distante del neumático de verano habitual”.

Desde Pirelli apuntan que “registramos discrepancia entre sell in y sell out. Tanto las marcas Premium como las Middle descienden ligeramente, mientras que las Budget repuntan entre un 3% y un 4%” y al calcular el mercado total de neumáticos Q&B en España en el segmento consumer señalan que “estaríamos hablando de unos 3-4 millones de unidades en las marcas Middle y unos 5-6 en las Budget. En cuanto a pesos, estaríamos hablando de cifras muy parecidas a las marcas Premium, con un 75% del total para las cubiertas de turismo, un 15% el de 4×4-SUV y 10% de furgoneta. Middle y Budget compartirían estas cifras. En cuanto al segmento particular ‘all season’, las marcas Premium acaparan la gran mayoría del mercado, con un porcentaje superior al 80% del total de unidades comercializadas. Las Middle empiezan a asomar la cabeza con un porcentaje cercano al 15%, mientras que las Budget cuentan con una participación testimonial”.

Por su parte, los expertos de Grupo Zenises (marcas Z, Westlake y T, principalmente) estiman que la cifra total de las marcas Q&B en España en consumer ronda “los nueve millones de unidades: turismo, 80%; 4×4-SUV, 10%, y furgoneta, 10%”.

En Hankook analizan que “en 2018, en sell in, el mercado creció por encima del 3% en consumer. Los segmentos Q&B han crecido por debajo del mercado, manteniéndose el dominio del segmento Premium por encima del 50%. El mix sigue mejorando a buen ritmo hacia índices de velocidad y llantas superiores. Según estimaciones recientes se estima que el total del volumen de neumáticos Quality&Budget es entorno al 40%”.

Desde Apollo Vredestein manifiestan que “el volumen aproximado de las marcas budget es difícil de cuantificar debido a la falta de datos fehacientes de las importaciones y el gran número de marcas existentes. No obstante, en un mercado estimado de 23 millones, podemos asumir que tiene un peso aproximado del 30%/35% del mercado total. Las quality pueden llegar a un 22%/25% del total”.

En Nexen analizan que “si contemplamos el global del mercado, vemos como año tras año las marcas Premium están perdiendo posiciones frente a las marcas Quality y Budget. Europool ha dado crecimientos en 2018 para todo el mix de marcas, si incluimos el total mercado, Quality y Budget vuelven a ser claros vencedores en 2018; estimando una cuota total de mercado (Q&B) por encima del 50%; con una clara tendencia hacia las marcas Quality. Esta lectura se traslada a todos los segmentos, turismo, furgoneta y 4×4-SUV, tanto en el sell in como en el sell out. Los usuarios se decantan por la mejor relación calidad- precio a la hora de comprar neumáticos, lo que está provocando también un ajuste de los precios. Por segmentos, el turismo es donde se centra el volumen principal (alrededor del 85%) y donde todos los fabricantes cuentan con la gama más amplia. En cuanto a 4×4 y furgoneta se sigue mejorando y ampliando la oferta al mercado, aumentando las gamas para estos segmentos también en all season e invierno. Y siguiendo la tendencia general, hay un fuerte crecimiento en la venta de Q&B en segmentos UHP debido a mayor oferta y a la demanda de los usuarios. Estimamos que el total mercado puede estar entorno a los 19 ó 20 millones de neumáticos, con un volumen en Europool alrededor de los 15 millones, por lo que la diferencia serían importaciones”.

Por su parte, desde Grupo Andrés (distribuidor en exclusiva de marcas como General Tire, Nankang, Roadstone, Matador, Aptany, Minerva, Sunitrac..) reconocen que “en general, efectivamente, las Quality viven un momento muy positivo, son muy demandas y cada vez mejores; de hecho, ya comienza a agrandarse el segmento y hablarse del término Eco/Quality, que se refiere a neumáticos antes considerados Budget, pero que han subido un peldaño. Son productos que dan muchas garantías y aportan seguridad con una gran calidad relación-precio, y eso convence. Las marcas Quality llegan a los 5 millones, más los casi 9 millones de neumáticos Budget, estaríamos hablando de un volumen muy cercano a los 15 millones, pero hay que destacar que las Premium también han crecido mucho en estos últimos meses”.

Q&B: Arranque de 2019, claves, boom de importaciones, presión del precio…

A la hora de analizar el arranque del mercado español de reposición de neumaticos en el segmento consumer (turismo, furgoneta y 4×4-SUV) referente a las marcas Q&B, cuáles son sus claves actuales, y, dada la presión de precio de las Premium y el boom de las importaciones de marcas ajenas a Europool en 2018, cómo están gestionando la batalla del precio en la calle los fabricantes/distribuidores/importadores con una múltiple oferta en las tres líneas (Premium-Quality y Budget) para que no se canibalicen entre sí y mantener sus correspondientes márgenes, desde Cooper Avon apuntan que “por ahora, la tendencia es al alza, aunque es muy pronto para hacer algún tipo de previsión fiable. Hay que marcar con total nitidez las fortalezas de cada segmento. Con las quality, el mejor argumento es la amplia oferta, a nivel de una premium tanto en gama dimensional como en clasificación en el etiquetado, y su extraordinaria relación calidad/precio”.

En Continental detallan que “para 2019 anticipamos una traslación hacia segmentos más Premium que en 2018. Aunque el segmento Premium se caracterice por un comportamiento en el resultado total a cierre de año positivo. Presenciaremos nuevamente esa polarización mantenida en los ejercicios anteriores. La evolución de los precios en 2018 ha estado marcada por el reposicionamiento en las marcas Quality de entre un 10-20%, de igual modo para el segmento Budget en un 40-50% respecto al Premium. Dicho posicionamiento tendrá un impacto positivo en segmentos intermedios, propiciando potencialmente las ventas en el presente ejercicio. En 2019, nuestra oferta de producto Quality seguirá centrada en la marca Uniroyal, y la Budget estará representada por las marcas Barum y Mabor”.

Kumho reconoce que “es cierto que hay un presión de precio muy importante en el mercado y, como es lógico, esta viene de arriba hacia abajo. Una forma de evitar perder cuota es acercando el precio a otros segmentos, pero lo que es bueno para ciertas cosas, lo es malo para otras tantas, y las rentabilidades lo sufre. Sin duda alguna, la batalla del precio produce muchos ‘daños’ y quien sobrevive, lo hace malherido. Hace años, había una ‘regla’ de posicionamiento de los precios de los diferentes segmentos. Hoy eso ha desaparecido, incluso hay diferenciales distintos dependiendo de la medida, producto… Hoy la gestión del precio se ha convertido en factor fundamental, para la compra por parte del canal y, como no, por parte del usuario final”.

En Michelin analizan que “las marcas Quality y Budget del ETRMA han arrancado el año mostrándose dinámicas, en línea con el cierre de 2018. Son segmentos de mercado que reflejan las características de nuestro parque automovilístico y su tendencia es al crecimiento. ¿Gestión de la batalla del precio por líneas de marca? Desde siempre, lo primero que buscamos es dar respuesta a las necesidades cada consumidor, poniendo en el mercado productos de la mejor calidad/prestaciones en cada uno de los segmentos de precio. Después, son nuestros clientes talleres/mayoristas los que aseguran que este cliente final acceda a nuestra oferta multimarca a lo largo de todo el territorio, y para que esta difusión aporte valor para el dealer y para el consumidor, buscamos que cada marca sea bien conocida, asegurada su disponibilidad y su servicio posventa. Justamente, es ese conocimiento que aseguramos a nuestros clientes de los productos/gamas/marcas, el que garantiza que no se produzca un efecto de canibalización: cada usuario recibe el abanico de oferta según sus necesidades, y nuestros distribuidores profesionales son el eslabón final que garantiza un buen producto/marca al consumidor”.

Para Bridgestone, “todo parece indicar el auge del segmento Quality pero todavía tendremos que esperar a ver la evolución de la demanda en los próximos meses para sacar conclusiones más sólidas. ¿Gestión del precio para evitar la canibalización entre líneas? La estrategia de usar los precios de las principales medidas para proteger el volumen, se compensa con las acciones llevadas a cabo para mejorar el mix de la venta, tanto en categoría como en marca, principalmente a través de campañas de marketing para incentivar el sell-out”.

En NEX opinan que “para las Quality el escenario es de incertidumbre, visto el resultado del segundo semestre de 2018 y se prevé que continúe la tendencia. En las Budget se cree que mantendremos la tendencia de crecimiento impulsado por marcas no Europool; sin embargo, hay factores importantes a considerar como el precio del caucho en los mercados internacionales y la paridad cambiaria: si el dólar sigue fortaleciéndose frente al euro, puede generar un cambio progresivo en la tendencia en ambos segmentos, aumentando la competitividad en segundas marcas y reduciendo en las terceras. Nex cuenta con una amplia oferta que cubre todos los segmentos de precio. La clave está en ponerse en la piel de cada taller e identificar sus necesidades y la de sus clientes para así ofrecerle el producto que mejor se ajuste a sus circunstancias. Así, la convivencia entre segmentos está mas que justificada, siendo incluso enriquecedora por garantizar la satisfacción del 100% de las necesidades que se puedan plantear. Por otro lado, la bajada de precios en todos los segmentos y consiguiente erosión del margen sigue siendo una realidad que pone en juego la rentabilidad. Este escenario puede plantear serias dificultades, por ello debemos ser conscientes de las posibilidades que ofrece cada segmento y de mantener un posicionamiento que no ponga en juego la sostenibilidad del negocio”.

Desde Goodyear Dunlop detallan que “aún es pronto para hablar de una tendencia, lo que sí que se ha visto en enero es un crecimiento de todos los tipos de marcas con respecto a enero de 2018, tanto primeras marcas como Q&B. Esperamos que la dinámica no cambie mucho en 2019. Las marcas Budget siguen representando una opción de compra interesante para gran parte de vehículos con más años de antigüedad principalmente, y las marcas Premium cubren una gama de producto que estas no llegan a cubrir, además de la propuesta de producto en Todo tiempo que no dejará de crecer en 2019. Las segundas marcas por su parte, creemos que volverán a los pesos que tenían antes de los grandes crecimientos que tuvieron en el 2017”.

Los especialistas de Tiresur afirman que “en los pocos meses que llevamos de año la tendencia parece seguir manteniéndose. El usuario se deja asesorar por el profesional en busca de un neumático mucho más tecnológico y avanzado, que aporte grandes bondades en cuanto a rendimiento, durabilidad, seguridad…La cantidad de información cada vez es mayor y esto hace que el cliente sea más exigente, y aquí radica en gran parte el éxito de los neumáticos All Seaso. Las marcas Quality e incluso Budget no quieren dejar pasar esta oportunidad, haciendo grandes inversiones en I+D para desarrollar también productos de esta categoría pero a precios más asequibles que sus competidores Premium, a quienes cada día se lo ponen más difícil”.

En cuanto a la gestión de la batalla del precio por línea de marca para evitar la canibalización y mantener sus correspondientes márgenes, especifican que “vemos cómo cada día las marcas Premium se ven obligadas a reducir precios para ser más competitivas, lanzando también segundas marcas Quality y Budget para poder frente a la dura competencia de las importaciones asiáticas. Pero aunque las franjas diferenciadoras entre estos segmentos cada vez están más difuminadas, el target objetivo al que se dirigen con cada tipología de marca está bien diferenciado, y precios y prestaciones marcan las fronteras. Son más que nada una respuesta al ataque de los segmentos inferiores y un intento de ganar nichos de mercado y oportunidades”.

De similar opinión se muestran en Pirelli: “El arranque de año sigue los derroteros de final de 2018: estabilidad en las Quality y crecimiento en las Budget, que se centra mayoritariamente en las firmas ajenas a Europool. En Pirelli, nuestra segunda marca es Formula, posicionada en el segmento Middle de alta calidad, que comercializamos como complemento para nuestros principales clientes”.

Grupo Zenises defiende que las Q&B “seguirán creciendo con respecto al mercado y restarán a las marcas Premium” y en cuanto a la gestión de la batalla de precio por líneas de marca para evitar la canibalización y deflación del margen, apuntan que “cada vez es más difícil, dada la polarización del mercado. Las marcas quality son las que peor lo tienen y las marcas premium tienden en las medidas ‘top’ a dar precios más de mercado para poder seguir siendo de interés en la reposición”.

Al respecto, en Hankook desvelan que “desarrollamos una estrategia de precios específica para Laufenn, nuestra marca quality siempre por debajo de nuestra marca Premium, Hankook; asimismo, con nuestras marcas Aurora y Kingstar trabajamos nichos muy específicos de mercado, en el caso de Aurora exclusivamente para camión. Nuestras marcas Quality responden a una necesidad del usuario que demanda productos más económicos que corresponden con elementos como la edad del vehículo, utilización, etc.”

En Apollo Vredestein también defienden que “a día de hoy, no vemos ningún cambio significativo en el arranque del mercado. Para luchar en las marcas Budget, hay que competir con precio. Es el único criterio que vale. En quality se añade un factor cualitativo y de rendimiento, además de un precio competitivo. Este compromiso es la clave”.

Desde Nexen señalan que “de momento, continua la tendencia de los últimos meses, con ligeros crecimientos. Sin duda, 2019 será un año para estar atentos a situaciones políticas, citas electorales y al entorno europeo. La batalla del precio y la diferenciación entre unos fabricantes y otros es sin duda una de las grandes batallas. Año tras año vemos cómo se ajustan más los márgenes y resulta imposible establecer una clara línea de diferenciación entre segmentos. En este punto, los distribuidores y talleres son una pieza fundamental. Son ellos los qué ayudados por los fabricantes, establecen su oferta al mercado; ofreciendo y explicando al consumidor los productos y características de estos que más se pueden ajustar a sus necesidades. Todo ello completado con los servicios (valor añadido) que pueden ofrecer para completar la oferta al usuario (taller y/o usuario final), tratando de conseguir una propuesta ganadora y manteniendo un margen aceptable”.

Por su parte, desde Grupo Andrés analizan que “como las marcas Quality son cada vez mejores, seguirán haciéndose fuertes en el mercado a lo largo del año. En conjunto, esperamos que 2019 continúe con una tendencia alcista en el sector del neumático, si la coyuntura económica y política acompaña. Sobre las Budget, tienen su público, ligado a los bajos precios y también al sector más envejecido del parque automovilístico. Pero, por otro lado, están aumentando. La batalla de precios solo se puede ganar siendo fieles a la calidad. En Grupo Andrés garantizamos la calidad de todos nuestros productos, sean de la gama que sean. De hecho, continuamente dejamos fuera marcas y productos que no cumplen con nuestros requisitos mínimos. Somos muy estrictos en los estándares de calidad y/o precio de los productos que adquirimos y distribuimos”.

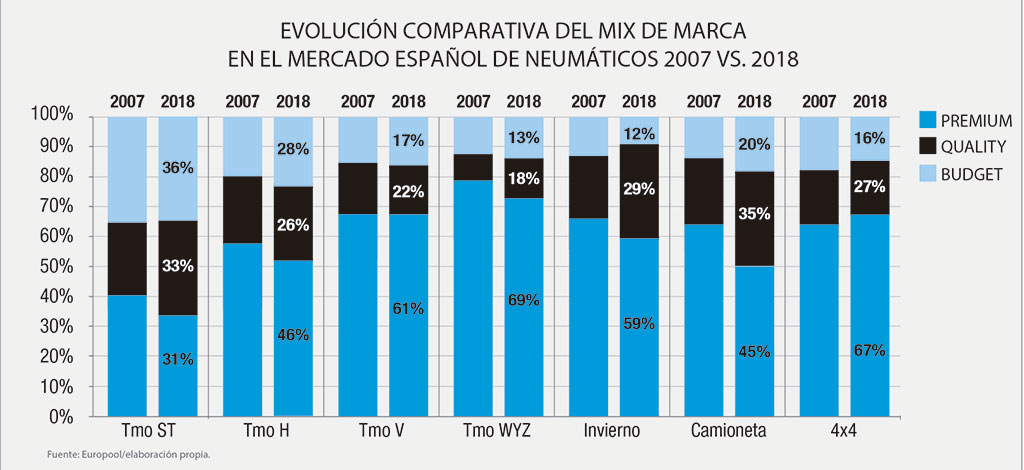

Como broche, y en cuanto a la tendencia de las marcas Q&B, el sentir general de los expertos consultados resume que “ofrecen, desde hace ya tiempo, unas gamas más completas, con mayores códigos de velocidad (V, WYZ) y llantas a partir de 17”. Es decir, hay una marcada tendencia hacia las altas prestaciones para competir con las premium, no solo en precio, sino en rendimiento. De este modo, la excelencia en la relación calidad/precio de las quality se refuerza como argumento de venta. Los fabricantes ofrecen productos cada vez más polivalentes, con mayores prestaciones, manteniendo los precios ajustados para cumplir las exigencias de los clientes. Así, el escalón entre las marcas premium y las Q&B se irá reduciendo y aumentará el nicho de mercado de estas marcas”.

(DESCÁRGUESE AQUÍ EL ÚLTIMO NÚMERO DE LA REVISTA EUROPNEUS PARA PODER VER Y ARCHIVAR TODOS LO DATOS)

(LEA AQUÍ MÁS REPORTAJES DEL MERCADO ESPAÑOL DE REPOSICIÓN DE NEUMÁTICOS PUBLICADOS POR ‘EUROPNEUS’)

Canales de venta de neumáticos: “Amazon es un amenazón” (Reportaje)

Neumáticos ‘all season’ + invierno: Veta de ventas con valor (Reportaje)

Distribuidores de neumáticos: el cubo (multi) estratégico (Reportaje)

Neumáticos 4×4-SUV: Volumen y valor se multiplican (Reportaje)

Grupos y redes de talleres: Rumbo a la digitalización (Reportaje)

Neumáticos Premium: Ruedan ‘cuota’ abajo y aceleran en valor (Reportaje)